Ông Trump sa thải Thống đốc Fed, hiệu lực ngay lập tức

Theo Lan Nha

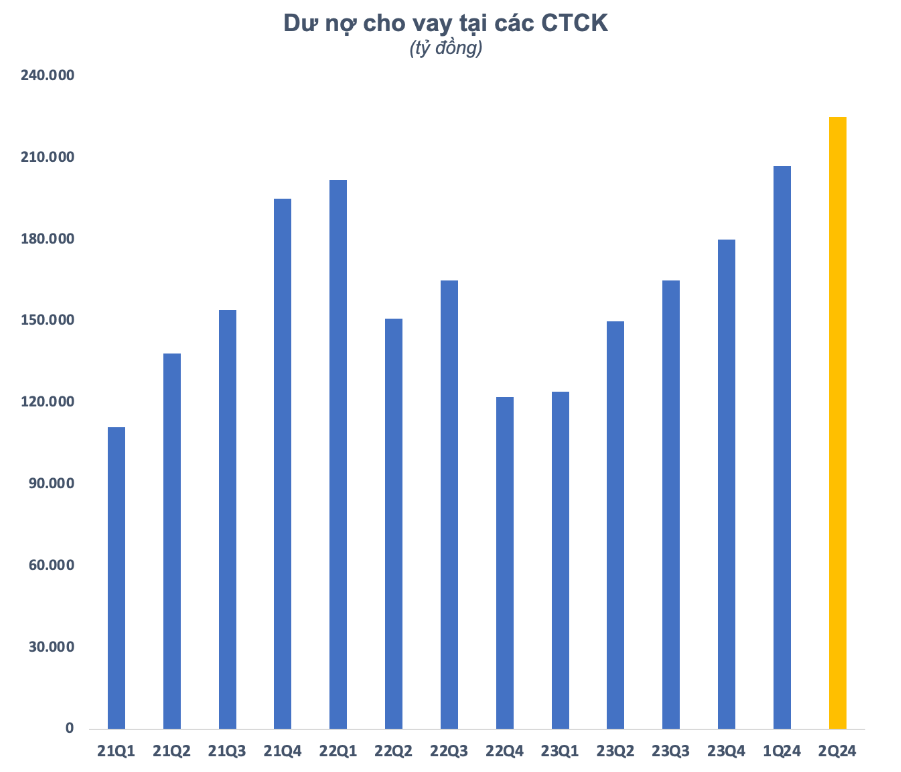

Investing.com – Theo thống kê, dư nợ cho vay tại các công ty chứng khoán tính đến cuối quý 2/2024 tiếp tục phá kỷ lục, ước tính đạt khoảng 225.000 tỷ đồng, vượt xa giai đoạn đầu năm 2022 khi VN-Index trên đỉnh 1.500, theo An Ninh Tiền Tệ.

So với cuối quý 1, dư nợ cho vay tại các CTCK tại ngày 30/6 ước tính tăng khoảng 18.000 tỷ qua đó ghi nhận quý thứ 6 liên tiếp tăng so với quý trước. Trong đó, dư nợ margin ước tính vào khoảng 218.000 tỷ đồng, tăng 23.000 tỷ so với cuối năm 2023 và cũng là con số kỷ lục trong lịch sử chứng khoán Việt Nam.

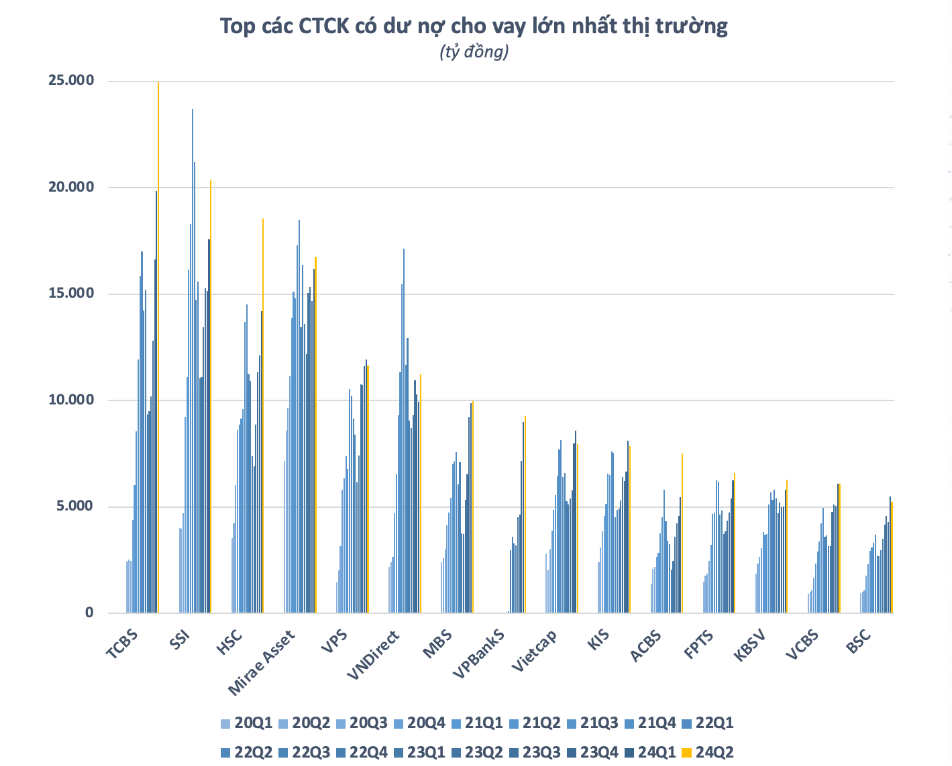

Hầu hết CTCK top đầu về cho vay đều ghi nhận dư nợ tăng sau quý 2 vừa qua. Nhiều CTCK có dư nợ tăng trên nghìn tỷ so với cuối quý 1, có thể kể đến TCBS, SSI (HM:SSI), HSC, VNDirect hay ACBS,… Mặt khác, các CTCK có hoạt động cho vay bị thu hẹp trong quý 2 vừa qua đều ghi nhận dư nợ giảm không lớn.

CTCK có dư nợ cho vay tăng mạnh nhất trong quý 2 là TCBS với mức tăng hơn 5.100 tỷ đồng. Thời điểm 31/3, dư nợ cho vay của TCBS lên đến gần 25.000 tỷ đồng (1 tỷ USD), tiếp tục giữ vị trí số 1 trong nhóm các CTCK. Đây cũng là mức dư nợ cho vay cao nhất mà một CTCK từng đạt được trong lịch sử chứng khoán Việt Nam.

Không chỉ có TCBS, nhiều CTCK cũng phá kỷ lục dư nợ cho vay của chính mình trong quý 2, có thể kể đến như HSC, MBS (HN:MBS), ACBS, FPTS, KBSV,… Sự vươn lên mạnh mẽ của HSC đã đẩy Mirae Asset ra khỏi top 3 dư nợ cho vay sau nhiều năm. Việc đứng ngoài cuộc đua tăng vốn là một phần nguyên nhân khiến CTCK ngoại này thất thế. Lần gần nhất Mirae Asset tăng vốn đã cách đây hơn 3 năm, vào tháng 11/2021.

Tính đến cuối quý 2, toàn thị trường có 6 CTCK ghi nhận dư nợ cho vay trên 10.000 tỷ. Trong số này chỉ có duy nhất VPS ghi nhận dư nợ thấp hơn so với thời điểm cuối quý 1. Ngoài TCBS, SSI là cái tên duy nhất có dư nợ cho vay trên 20.000 tỷ tại ngày 30/6 nhưng đây chưa phải con số cao nhất mà CTCK này từng đạt được.

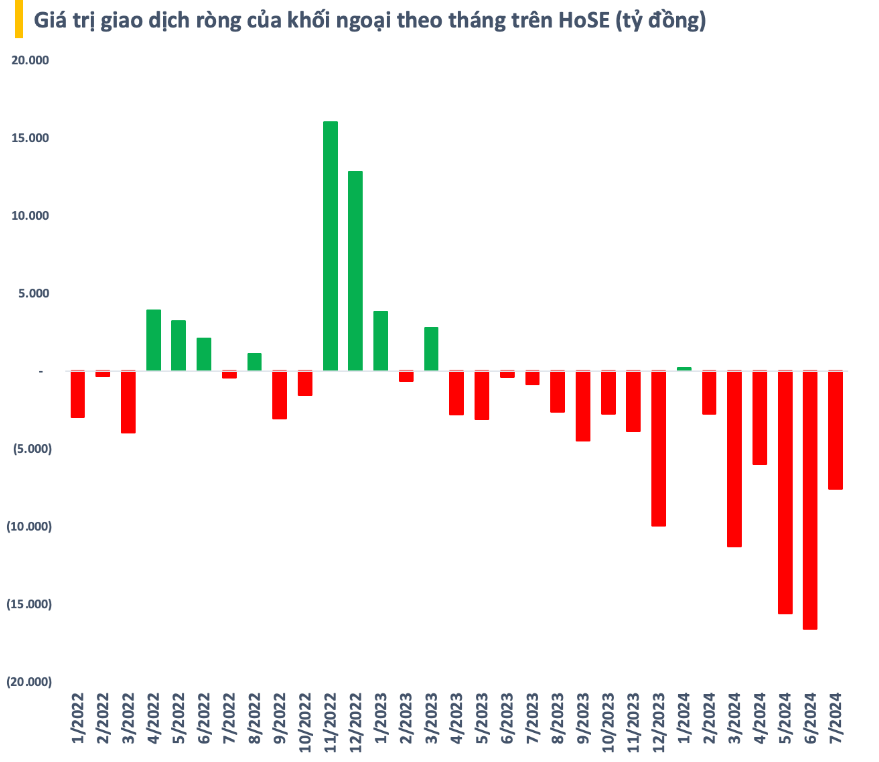

Nhìn chung, dư nợ cho vay tại các CTCK tiếp tục tăng góp phần cân lại áp lực bán ròng rất lớn từ khối ngoại. Chỉ riêng trong quý 2, khối ngoại đã bán ròng hơn 38.000 tỷ đồng trên HoSE với lực bán rất mạnh vào tháng 5-6. Xu hướng này vẫn đang tiếp diễn trong tháng 7 qua đó nâng tổng giá trị bán ròng từ đầu năm lên gần 60.000 tỷ đồng.

Dựa theo tình hình margin hiện tại, có thể nhận thấy rằng chỉ trông chờ vào margin là không đủ trước áp lực rất lớn từ khối ngoại. Thị trường cần dòng tiền mới gia nhập để vượt qua lực cản này. Thực tế cho thấy tiền mới gia nhập cũng không thật sự dồi dào. Điều này khiến cho thị trường gặp nhiều khó khăn trước ngưỡng 1.300 điểm và không dễ để vượt qua trong ngắn hạn.

Theo báo cáo mới đây của KBSV, lãi suất có xu hướng tăng trở lại trước áp lực tỷ giá cũng tác động đến dòng triền trên thị trường. CTCK này dự báo mặt bằng lãi suất huy động sẽ tiếp tục xu hướng tăng 0,7-1% trong nửa cuối năm 2024. Áp lực tỷ giá được dự báo sẽ còn căng thẳng trong quý 3, trước khi hạ nhiệt vào quý 4 nhờ việc Fed hạ lãi suất cũng như nguồn ngoại tệ gia tăng từ kiều hối, xuất khẩu bước vào mùa cao điểm.

Với dòng tiền hạn chế, KBSV cũng có cái nhìn thận trọng hơn về thị trường thời gian tới khi hạ mức điểm kỳ vọng của chỉ số VN-Index thời điểm cuối năm xuống 1.320 điểm (từ mức 1.360 điểm trong báo cáo gần nhất). CTCK này hạ dự báo tăng trưởng EPS bình quân các doanh nghiệp niêm yết trên sàn HSX xuống 14% (từ mức 19% đưa ra trong báo cáo gần nhất) sau khi số liệu quý 1 công bố không lạc quan như kỳ vọng.

Dragon Capital cũng có quan điểm thận trọng về thị trường nói chung trên cơ sở định giá một số ngành đang tương đối cao và đã phản ánh trước kỳ vọng tăng trưởng. Quỹ ngoại ưu tiên việc lựa chọn cổ phiếu có mức định giá an toàn. Trong bối cảnh dòng tiền của nhà đầu tư trong nước đang hấp thu và cân bằng lực bán của khối ngoại, Dragon Capital cho rằng thị trường có thể tiếp tục giằng co và nhiều biến động.

⚡️ Giữ cập nhật về tin tức mới nhất của các công ty với InvestingPro! Tận hưởng ưu đãi giữa năm của chúng tôi và nhận được mức giảm giá hơn 50% khi nhấp vào link dưới đây! ⚡️