Dư nợ tín dụng vượt 17,7 triệu tỉ đồng, dự báo tăng trưởng cả năm cao nhất 15 năm

Vietstock - Cuộc đua phá kỷ lục của cổ phiếu ngân hàng chưa kết thúc

Dù thị trường đang kéo dài chuỗi phiên ảm đạm trong tháng 12/2024, nhóm ngân hàng vẫn nối lại vận động phá kỷ lục giá của một số mã sau khi không xuất hiện trường hợp nào trong tháng 11/2024.

Có thêm 4 lần phá kỷ lục giá từ đầu tháng 12/2024

Tính đến hết phiên giao dịch 12/12, thị trường chứng khoán Việt Nam đã trải qua 237 phiên giao dịch của năm 2024. Trong những ngày cuối năm, tâm lý chung của nhà đầu tư đang trở nên khá ảm đạm với nhiều phiên đi ngang quanh mốc 1b270 điểm.

Tuy nhiên, các cổ phiếu ngân hàng không hoàn toàn thể hiện sự u ám trong vận động. Sau tháng 11/2024 không có mã nào phá kỷ lục giá, từ đầu tháng 12/2024 cả nhóm ngành đã có 4 lần phá kỷ lục giá xuất hiện được chia đều cho 2 mã HDB (HM:HDB) (2 lần) và LPB (HM:LPB) (2 lần). Trong đó, HDB là cổ phiếu gần nhất lập kỷ lục giá đóng cửa trong 2 phiên giao dịch 11-12/12.

Được biết, HDB đã chốt trả cổ tức bằng cổ phiếu tỷ lệ 20% với ngày giao dịch không hưởng quyền cũng là 11/12. Đồng thời, HDB hiện có thành tích tăng giá 47% từ đầu năm 2024, đứng thứ 3 trong ngành xếp sau TCB (+57%) và LPB.

Còn LPB đã tăng 110% từ đầu năm 2024 và tiếp tục là cổ phiếu tăng mạnh nhất của cả nhóm ngân hàng.

Tính chung cả năm 2024, HDB và LPB đang có số lần phá đỉnh bằng nhau (31 lần), vượt xa các cổ phiếu cùng ngành khác như NAB (24 lần), ACB (HM:ACB) (23 lần), MBB (HM:MBB) (12 lần), BID (11 lần), VCB (1 lần), CTG (HM:CTG) (1 lần).

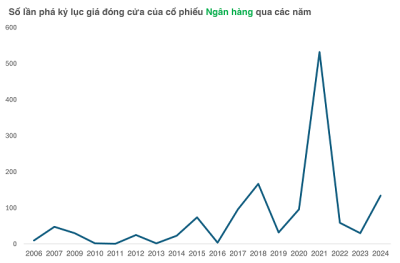

Tổng cộng, toàn bộ ngành Ngân hàng đang có 134 lần phá đỉnh trong năm 2024, kỷ lục thứ 3 trong lịch sử hoạt động. Trong đó, giai đoạn quý 1/2024 ghi nhận số lần phá đỉnh nhiều nhất với 53 lần, kế đến quý 3 (42 lần), quý 2 (30 lần) và quý 4 đang là 9 lần.

|

Xét theo lịch sử, MBB (162 lần) và VCB (124 lần) hiện vẫn là những cổ phiếu thống trị trong danh sách các cổ phiếu vượt đỉnh nhiều nhất của ngành ngân hàng.

|

Định giá của hầu hết các cổ phiêu ngân hàng vẫn thấp

Trong những ngày cuối năm, các tin tức trái chiều đang xuất hiện ở nhóm ngân hàng như các thông báo về tăng vốn, Ngân hàng Nhà nước (NHNN) cấp hạn mức tín dụng bổ sung và tác động của Thông tư 02 về tái cơ cấu nợ hết hiệu lực.

Trong báo cáo mới nhất của Chứng khoán SHS (HN:SHS) về ngành ngân hàng, tăng trưởng tín dụng toàn ngành ước đạt 11.5% tính đến hết 27/11/2024. Tổng dư nợ tín dụng tính đến hết quý 3/2024 đạt hơn 14.8 triệu tỷ đồng, trong đó 27 ngân hàng niêm yết chiếm 11.4 triệu tỷ đồng (77% toàn ngành).

Nhóm ngân hàng tư nhân đặc biệt là nhóm cho vay doanh nghiệp có tốc độ tăng trưởng tín dụng cao hơn nhóm ngân hàng nhà nước: TCB, HDB hay LPB đều đã vượt hạn mức năm và đã được nới room tín dụng trong quý 4/2024.

Trong khi đó, VPB (HM:VPB) tăng trưởng tín dụng 9% (55% hạn mức), khá thấp so với các ngân hàng thương mại khác trong nhóm. Nguyên nhân đến từ việc VPB tiếp tục chủ động giảm dư nợ trái phiếu doanh nghiệp. Trong 9 tháng, Ngân hàng này ghi nhận giảm 47% xuống 18,442 tỷ đồng sau khi đã giảm 20% trong năm 2023. Trong khi đó, cho vay khách hàng hợp nhất tăng 12.2% (cùng kỳ 2023 tăng 19%).

SHS cũng ước tính có 5 Ngân hàng đủ điều kiện được cấp hạn mức tín dụng bổ sung vào cuối tháng 11% sau khi đã sử dụng từ 80% hạn mức được cấp. Đó là CTG, ACB, VIB (HM:VIB), TCB, MSB.

Đây là lần cấp hạn mức tín dụng bổ sung thứ 2 trong năm 2024 (lần 1 vào tháng 8/2024) với quyết tâm hoàn thành mục tiêu tăng trưởng tín dụng 15%. Việc được cấp thêm room tín dụng giúp các ngân hàng nói trên mở rộng quy mô kinh doanh, đặc biệt khi cuối năm là cao điểm về nhu cầu tín dụng.

Về Thông tư 02, hiệu lực sẽ kết thúc vào ngày 31/12/2024. Hiện chưa có thông tin từ phía NHNN liên quan tới việc gia hạn hoặc dừng áp dụng Thông tư 02 theo đúng lộ trình dự kiến.

Tại thời điểm cuối quý 2/2024, dư nợ tái cơ cấu theo Thông tư 02 có giá trị 230 nghìn tỷ đồng, tăng 25.6% so với cùng kỳ. Theo quy định, các Ngân hàng phải trích lập dự phòng khoản nợ tái cơ cấu theo đúng nhóm nợ, khoản chênh lệch so với nhóm nợ hiện tại được trích lập 50% mỗi năm, đạt 100% vào cuối năm 2024.

|

Bảng tổng hợp số liệu các ngân hàng niêm yết 9 tháng năm 2024.

|

Việc không gia hạn Thông tư 02 có thể làm tăng quy mô nợ xấu và giảm tỷ lệ bao phủ nợ xấu, không ảnh hưởng đến trích lập dự phòng của Ngân hàng.

SHS cho rằng Thông tư 02 hết hiệu lực sẽ có tác động khác nhau đối với từng Ngân hàng. Nhóm ngân hàng như BIDV (HM:BID), Vietcombank (HM:VCB), VietinBank, Techcombank (HM:TCB), ACB,… sẽ ít chịu ảnh hưởng nhờ sở hữu bộ đệm dự phòng vững chắc và sức khỏe tài chính tốt. Còn nhóm ngân hàng có tỷ lệ nợ nhóm 2 cao và tỷ lệ bao phủ nợ xấu thấp dự báo sẽ chịu ảnh hưởng lớn hơn.

Về định giá của các cổ phiếu Ngân hàng trong 10 năm trở lại, Chứng khoán SHS cho biết đa số các Ngân hàng ở thời điểm hiện tại đang thấp hơn hoặc tương đương mức trung vị ngoại trừ LPB. TPB (HM:TPB) là ngân hàng có mức PB rẻ nhất so với trung vị (lệch 22.5%), tiếp theo là VPB (22.4%).

Quân Mai