Vietstock - Công ty tài chính giăng bẫy cho vay 47,65%/năm

Khách hàng cho rằng nhân viên công ty tài chính đã cố tình đưa họ vào tình thế vay tiền với lãi suất cắt cổ .

"Tôi được nhân viên của một công ty tài chính P. tư vấn và cho vay 70 triệu đồng không cần tài sản thế chấp (tín chấp) với lãi suất 2,1%/tháng ( 25,2%/năm). Thế nhưng, sau đó nhân viên công ty này đã giả chữ ký tôi để làm hồ sơ cho vay với lãi suất lên tới 3,92%/tháng (47,65%/năm)" - bà B.T. ngụ tại tỉnh Tây Ninh, bức xúc khi kể với phóng viên báo Người Lao Động.

Cụ thể, vào cuối năm 2017, bà T.H.- nhân viên Công ty tài chính P có trụ sở tại TP HCM - tư vấn cho bà B.T. vay tiêu dùng lãi suất 2,1%/năm, thời hạn vay 36 tháng. Bà B.T. đồng ý và cung cấp thông tin cá nhân cho bà T.H. làm thủ tục. Sau khi thẩm định hồ sơ, bà T.H. thông báo cho bên vay biết công ty đồng ý cho vay 70 triệu đồng và giải ngân 2 lần (52,75 triệu đồng được giải ngân lần 1, số tiền còn lại giải ngân lần 2 sau đó 1 tuần ) theo đường bưu điện.

Sau khi nhận được tin nhắn từ Công ty Tài chính P. thông báo tiền đã được giải ngân, bà B.T. đến Bưu điện Tây Ninh nhận 52,75 triệu đồng và đinh ninh rằng lãi suất cho vay là 2,1%/tháng. Điều đáng lưu ý là bà B.T không nhận được bất cứ văn bản nào liên quan đến việc vay tiền.

|

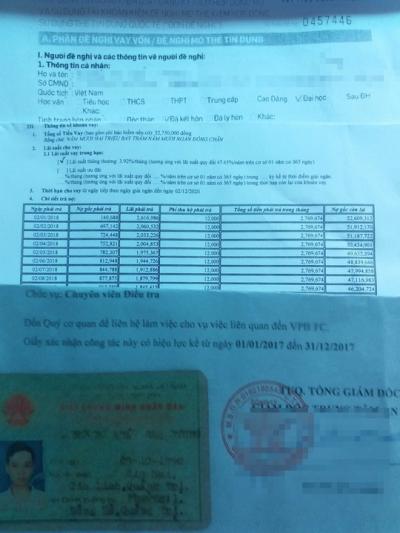

Hợp đồng cho vay giữa bà B.T và Công ty tài chính P. khác xa với tư vấn ban đầu của công ty này

|

"Do không nhận được thông báo giải ngân lần 2 nên tôi điện thoại cho bà T.H lẫn Công ty Tài chính P nhưng không liên lạc được. Đến tháng 1-2018, nhân viên Công ty tài chính P yêu cầu tôi trả vốn và lãi tháng đầu tiên. Khi đó, tôi đề nghị công ty cung cấp hồ sơ vay nhưng không được đáp ứng. Tôi vào trang web của Công ty Tài chính P tải về hồ sơ vay vốn mới "té ngửa" là lãi suất tôi vay tới 3,92%/tháng tức 47,65%/năm. Đồng thời, trong hợp đồng cho vay đã có ai đó viết cam kết đồng ý các điều khoản vay vốn, ký giả mạo chữ ký của tôi, trong khi tôi chưa hề nhận được hợp đồng vay vốn". bà B.T. kể lại

Sau khi biết sự việc, bà B.T. liên tục yêu cầu công ty này làm rõ lãi suất và chữ ký trong hợp đồng vay vốn. Đến cuối tháng 1-2018, một người tự xưng là nhân viên của Công ty Tài chính P đến gặp bà để tìm hiểu sự việc nhưng người này lại xuất trình giấy CMND không có số, giấy công tác do Công ty tài chính P cấp cũng đã hết hạn nên bà B.T. từ chối làm việc

Trao đổi với phóng viên Báo Người Lao Động, bà B.T. cho rằng mình đã bị nhân viên Công ty Tài chính P "gài bẫy" cho vay với lãi suất cao. Hệ quả là mỗi ngày bà nhận từ 3-6 cuộc gọi điện thoại đòi nợ từ những người tự xưng là nhân viên Công ty Tài chính P với những lời lẽ thiếu lịch sự và mang tính đe dọa. "Tôi đã viết đơn tố cáo vụ việc gửi đến các cơ quan chức năng lẫn Công ty tài chính P. Tôi yêu cầu Công ty tài chính P. ngăn chặn, chấm dứt tình trạng gọi điện thoại đòi nợ" – bà B.T. nói.

Trong khi đó, đại diện của Công ty Tài chính P cho hay đã tiếp nhận thông tin do bà B.T phản ánh. Theo đó, công ty này sẽ liên hệ với bà B.T để giải quyết vụ việc, thỏa thuận các điều kiện liên quan đến việc vay tiền… Còn bà B.T cũng đã được cơ quan chức năng mời làm việc để trình bày vụ việc, xác minh thẩm định chữ ký…

Bình luận về vụ việc này, lãnh đạo một số ngân hàng (NH) thương mại cho hay nhiều NH cho cá nhân vay tín chấp với lãi suất phổ biến 15%- 20%/năm đã là quá cao. Với các mức lãi suất này, không ít người vay không đủ sức trả vốn và lãi hằng tháng. Các công ty tài chính lại cho vay với lãi suất gấp đôi nên người vay có thể không gồng gánh nỗi chi phí vay vốn dẫn đến mất khả năng trả nợ. Đây là rủi ro rất lớn cho công ty tài chính, kéo theo rủi ro cho các tổ chức tín dụng.

"Các công ty tài chính không được phép huy động vốn từ dân cư. Số vốn mà các công ty này dùng để cho vay chủ yếu là vốn tự có, vốn vay từ doanh nghiệp với kỳ hạn từ 1 năm trở lên, đặc biệt trong cơ cấu vốn của công ty tài chính thì vốn từ các NH thương mại chiếm tỉ trọng rất lớn. Mặt khác, công ty tài chính lại không bị NH Nhà nước khống chế hạn mức tăng trưởng tín dụng. Như thế, nếu các công ty này không thu hồi được số vốn đã cho hàng triệu khách hàng vay sẽ lấy tiền đâu để trả lại cho NH thương mại, doanh nghiệp, ảnh hưởng không tốt đến thanh khoản của các tổ chức tín dụng "- phó tổng giám đốc một NH tại TP HCM phân tích.

Ông Nguyễn Hoàng Minh, Phó giám đốc NH Nhà nước chi nhánh TP HCM, cho biết tại TP HCM hiện có khoảng 14 công ty tài chính. NH Nhà nước không khống chế công ty này về hạn mức cho vay tín chấp và hạn mức này sẽ do từng công ty quyết định. Tuy nhiên, nếu các công ty tài chính tập trung cho vay tín chấp với lãi suất cao là hết sức rủi ro, có thể không thu hồi được vốn, dẫn đến hệ lụy khó lường cho các tổ chức tín dụng khác.

Bài và ảnh: Thy Thơ