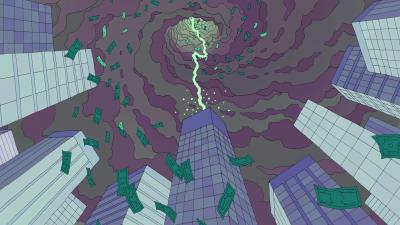

Vietstock - “Bão” nợ 500 tỷ USD của khối doanh nghiệp toàn cầu sắp đổ bộ

Những lo ngại về một cuộc khủng hoảng tín dụng đã giảm bớt, song làn sóng phá sản giữa khối doanh nghiệp toàn cầu đang hình thành khi kỷ nguyên tiền “rẻ” kết thúc.

Điện thoại của Richard Cooper giống như một hồi chuông cảnh báo sớm cho nền kinh tế toàn cầu. Gần đây, chiếc điện thoại đó đã đổ chuông rất nhiều lần.

Là đối tác của Cleary Gottlieb, một công ty luật hàng đầu về phá sản, ông Cooper đã tư vấn cho các doanh nghiệp trên toàn thế giới trong nhiều thập kỷ qua về những việc cần làm khi họ chìm trong nợ nần. Ông đã làm điều đó trong suốt cuộc khủng hoảng tài chính toàn cầu, khủng hoảng dầu mỏ năm 2016 và đại dịch COVID-19.

Công việc của ông giờ đây một lần nữa lại bận rộn, khi các công ty lớn đang phá sản với tốc độ nhanh thứ hai kể từ năm 2008.

Ông Cooper nói: “Cảm giác khác với những chu kỳ trước. Chúng ta sẽ thấy rất nhiều vụ phá sản”.

Vai trò hiện tại đã cho ông thấy trước viễn cảnh “cơn bão” nợ doanh nghiệp hơn 500 tỷ USD bắt đầu đổ bộ trên toàn cầu, theo dữ liệu do Bloomberg tổng hợp. Con số này sẽ còn tăng lên. Và điều đó khiến Phố Wall ngày càng lo lắng, bởi nó có nguy cơ kéo giảm tốc độ tăng trưởng kinh tế và gây căng thẳng cho thị trường tín dụng vừa mới thoát khỏi tình trạng thua lỗ lớn nhất trong nhiều thập kỷ qua.

Những lĩnh vực có doanh nghiệp nợ nhiều nhất

Nhìn bề ngoài thì có vẻ như các doanh nghiệp bị suy yếu bởi một số yếu tố như công nghệ thay đổi. Xu hướng làm việc từ xa ngày càng phổ biến cũng khiến các tòa nhà văn phòng ở Hồng Kông (Trung Quốc), London và San Francisco trống không.

Tuy nhiên, phía sau thường có một vấn đề sâu sắc và rắc rối hơn: Các khoản nợ tăng lên trong thời đại tiền “rẻ” bất thường. Giờ đây, nó đang trở thành một gánh nặng lớn hơn khi các ngân hàng trung ương tăng lãi suất và có thể giữ lãi suất ở mức cao trong thời gian dài hơn dự kiến của phần lớn Phố Wall.

Tất nhiên, số vụ vỡ nợ tăng lên phần lớn là có chủ đích. Bị bất ngờ khi lạm phát gia tăng, các nhà hoạch định chính sách tiền tệ đã mạnh tay rút tiền mặt khỏi hệ thống tài chính thế giới, cố tình tìm cách làm chậm nền kinh tế của họ bằng cách chặn dòng tín dụng cho các doanh nghiệp. Đương nhiên, điều đó có nghĩa là một số doanh nghiệp sẽ sụp đổ.

“Núi” nợ của khối doanh nghiệp có vẻ đặc biệt dễ bị tổn thương sau khi liên tục phình to trong những năm lãi suất ở mức thấp. Vào thời điểm đó, ngay cả những công ty đang suy yếu cũng có thể dễ dàng vay mượn để duy trì hoạt động.

Tại Mỹ, số lượng trái phiếu lợi suất cao và các khoản vay có đòn bẩy, những chứng khoán do các doanh nghiệp rủi ro với mức độ tín nhiệm thấp hơn phát hành, đã tăng hơn hai lần từ năm 2008, lên 3,000 tỷ USD vào năm 2021, trước khi Fed bắt đầu chu kỳ tăng lãi suất mạnh nhất trong một thế hệ, theo dữ liệu của S&P Global.

Trong cùng thời kỳ, khoản nợ tương tự của các công ty phi tài chính Trung Quốc cũng tăng mạnh so với quy mô nền kinh tế của quốc gia này. Ở châu Âu, doanh số bán trái phiếu “rác” đã tăng hơn 40% chỉ riêng trong năm 2021. Rất nhiều trong số những chứng khoán đó cần phải thanh toán trong vài năm tới.

Tới thời điểm hiện tại, có 785 tỷ USD trái phiếu sắp đáo hạn.

Trong bối cảnh kinh tế ở Trung Quốc và châu Âu tăng trưởng chậm lại và Fed dự kiến tiếp tục tăng lãi suất, những khoản phải trả đó có thể là quá sức chịu đựng đối với một số doanh nghiệp. Dữ liệu cho thấy chỉ riêng ở châu Mỹ, lượng trái phiếu và khoản vay có vấn đề đã tăng hơn 360% kể từ năm 2021. Nếu nó tiếp tục lan rộng, điều đó có thể dẫn đến chu kỳ vỡ nợ trên diện rộng đầu tiên kể từ cuộc Đại khủng hoảng tài chính.

Carla Matthews, giám đốc công ty tư vấn PwC ở Anh, cho biết: “Nó giống như một sợi dây thun. Bạn có thể kéo căng tới một mức độ nhất định. Nhưng sẽ tới lúc nó đứt phựt”.

Điều đó đã bắt đầu xảy ra, với hơn 120 vụ phá sản lớn chỉ riêng ở Mỹ trong năm nay. Mặc dù vậy, chưa đến 15% trong tổng khoản nợ có vấn đề trị giá gần 600 tỷ USD thực sự đã vỡ nợ, dữ liệu cho thấy. Điều đó có nghĩa là những công ty nợ hơn nửa nghìn tỷ USD còn lại có thể không trả được hoặc sẽ phải vật lộn để trả được nợ.

Moody’s Investors Service cho biết tỷ lệ vỡ nợ đối với những công ty bị xếp hạng đầu cơ trên toàn thế giới dự kiến đạt 5.1% vào năm tới, tăng từ mức 3.8% trong 12 tháng kết thúc vào tháng 6 vừa qua. Theo kịch bản bi quan nhất, con số này có thể tăng cao tới 13.7%, vượt qua con số ghi nhận được trong cuộc khủng hoảng tín dụng 2008 - 2009.

Tất nhiên, vẫn còn nhiều điều chưa chắc chắn. Nền kinh tế Mỹ, trước hết, vẫn kiên cường một cách đáng ngạc nhiên khi đối mặt với lãi suất cao hơn. Lạm phát giảm dần đều đang làm gia tăng đồn đoán rằng Fed có thể đang hướng nền kinh tế đến một cuộc “hạ cánh mềm”. Chênh lệch lợi suất trên thị trường trái phiếu “rác” của Mỹ cũng đã giảm kể từ tháng 3.

Tuy nhiên, chỉ cần số lượng vụ vỡ nợ tăng nhẹ cũng sẽ tạo thêm gánh nặng cho nền kinh tế. Khi tình trạng vỡ nợ gia tăng, nhiều nhà đầu tư và ngân hàng có thể giảm cho vay, từ đó đẩy nhiều công ty vào tình trạng khó khăn khi dòng tín dụng biến mất. Các vụ phá sản cũng sẽ gây áp lực lên thị trường lao động khi người lao động bị sa thải, kéo theo đó là người dân giảm chi tiêu.

Kim Dung (Theo Bloomberg)