Động thái bất ngờ của Trung Quốc trên thị trường vàng

Chỉ số VNINDEX tháng 06/2024 đang điều chỉnh ở kháng cự quan trọng. Đây là tín hiệu lành mạnh của thị trường khi các điều kiện kinh tế tích cực trong trung và dài hạn và là cơ hội tốt để tiếp tục nắm giữ vị thế sau đó tìm thêm thời điểm tăng tỷ trọng cổ phiếu.

Có nhiều điểm cho thấy VN Index sẽ có thể tạo đáy ngắn – trung hạn đêt vượt lên trên ngưỡng 1300 điểm.

Phân tích hôm nay chúng ta sẽ cùng xem điều gì đang diễn ra và điều gì sẽ chờ đợi chúng ta trên thị trường chứng khoán nửa cuối năm 2024 nhé.

Nhu cầu vốn tăng

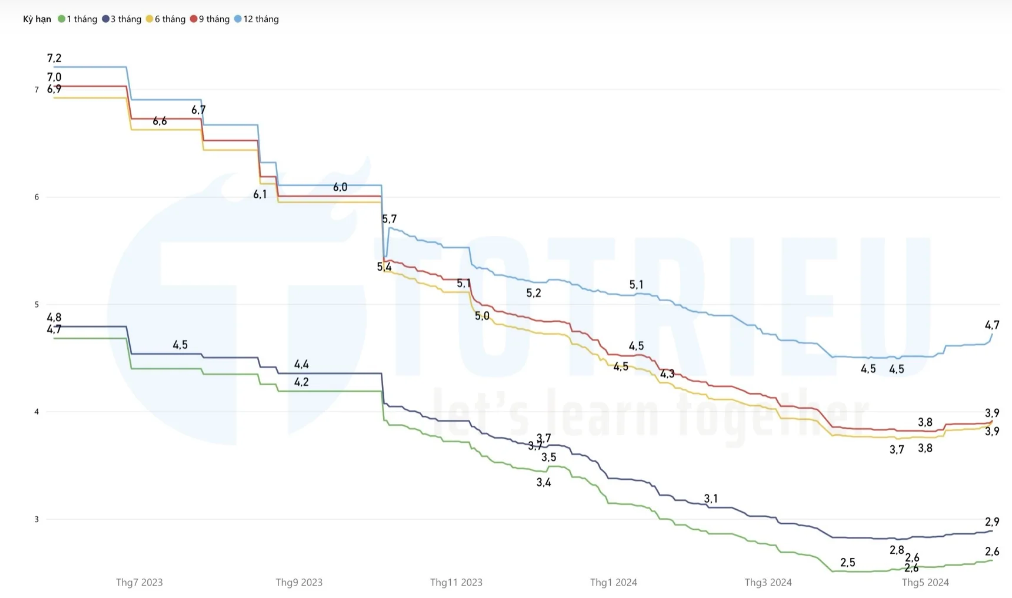

Tháng 05/2024, lãi suất các ngân hàng bắt đầu tăng đặc biệt ở kỳ hạn 6 tháng và 12 tháng. Đây có thể là tín hiệu cho thấy khả năng phục hồi thị trường tín dụng:

Việc lãi suất ngân hàng tăng giúp chúng ta có thể ngầm hiểu hai việc:

- Ngân hàng đang thiếu hụt vốn cho các kỳ hạn được tăng lãi

- Nhu cầu vốn cho kỳ hạn 6 tháng và 12 tháng có xu hướng tăng.

Điều này nhìn chung tốt cho doanh nghiệp vì lãi suất đang ở ngưỡng thấp giúp Doanh nghiệp khi có nhu cầu sẽ có được dòng tiền rẻ hơn.

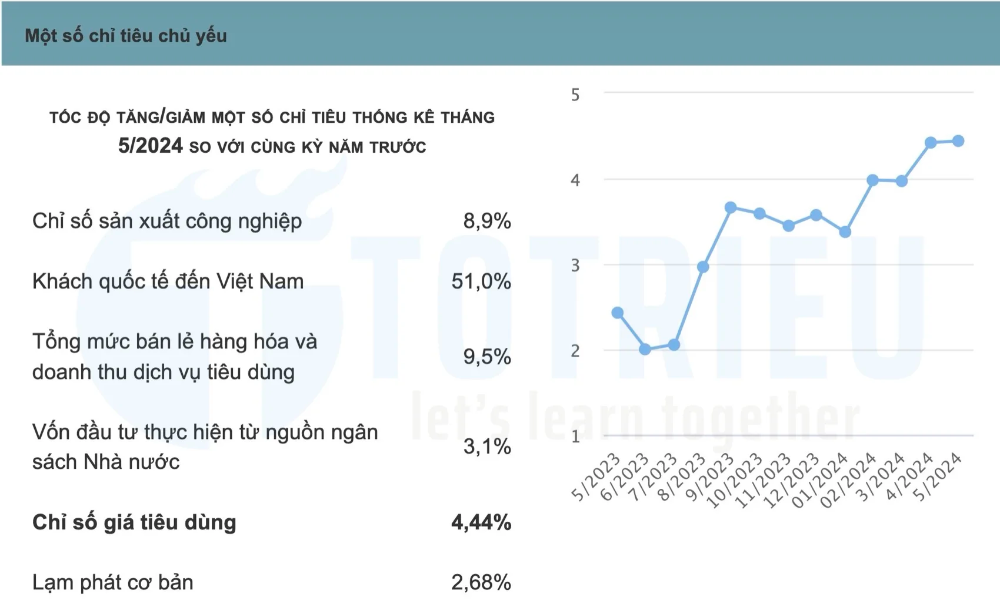

Ngoài yếu tố này, chúng ta cũng có thể giải thích việc tăng lãi ngân hàng đến từ việc Chỉ số giá tiêu dùng tháng 05/2024 tăng mạnh vượt ngưỡng 4.0% và dừng lại ở mức 4.44%

Câu hỏi đặt ra là: Lãi suất VNĐ có duy trì đà tăng, và tăng mạnh hay không?

Tôi nhận thấy có nhiều sự kiện để buộc ngân hàng nhà nước phải tăng lãi suất VNĐ như:

- Chỉ số giá tiêu dùng tăng mạnh lên ngưỡng 4.42%

- Lạm phát cơ bản cũng tăng lên ngưỡng 2.81%

- Ngân hàng nhà nước Ngừng bán Vàng và sẽ điều tiết thị trường theo một cách khác!?

Khi chỉ số giá tiêu dùng tăng mạnh, Ngân hàng phải có cách tiếp cận khác. Như chúng ta quan sát trên thị trường quốc tế tại thời điểm lạm phát bùng nổ lên hai con số, cách duy nhất mà các ngân hàng trung ương thực hiện và thực sự có hiệu quả là Tăng mạnh lãi suất.

Để bình ổn thị trường Vàng mà không can thiệp trực tiếp vào Nguồn cung, Tôi cho rằng việc giúp đồng VNĐ mạnh hơn hoặc NHNN tăng lượng vàng nắm giữ sẽ là mối đe doạ mạnh mẽ hơn với thị trường thay vì bán vàng ra thị trường. Và để VNĐ tăng giá thì rõ ràng tăng lãi suất sẽ là phương án an toàn hơn.

Chỉ số giá tiêu dùng tăng mạnh trong khi kinh tế phục hồi là tiền đề chắc chắn nhất để NHNN tăng lãi suất mà không gây ra xáo trộn về nền kinh tế.

Cổ tức tiền mặt dồi dào

Một trong những yếu tố khiến VNĐ yếu đi có lẽ do dòng tiền dồi dào bên ngoài thị trường và một phần nó đến từ việc Các doanh nghiệp kiếm được nhiều tiền hơn.

Cổ đông kiếm được nhiều tiền hơn từ cổ tức càng làm trầm trọng hơn việc dư thừa VNĐ ngoài nền kinh tế. 2024 chúng ta thấy lần đầu tiên trong lịch sử các Ngân hàng Thương mại ồ ạt trả cổ tức bằng tiền mặt và tăng vốn điều lệ thông qua việc trả cổ tức bằng cổ phiếu.

Hệ quả của việc này:

- Lạm phát tiền tệ vì tiền ngoài nền kinh tế nhiều

- Lạm phát cổ phiếu, vì lượng cổ phiếu tăng lên quá lớn

Khi cổ đông nhận được cổ tức bằng tiền mặt tỷ lệ lớn, và lãi suất quá thấp họ sẽ có xu hướng giữ lại tiền mặt và chi tiêu. Thậm chí chấp nhận chi tiêu với mức giá cao hơn thúc đẩy giá hàng hoá tăng mạnh hơn nữa.

Ngoài ra, các cổ đông sau khi nhận cổ tức tiền mặt cũng sẽ có xu hướng phân phối để tái đầu tư. Việc này giúp tổng vốn hiện tại của các nhà đầu tư trên thị trường có xu hướng tăng lên.

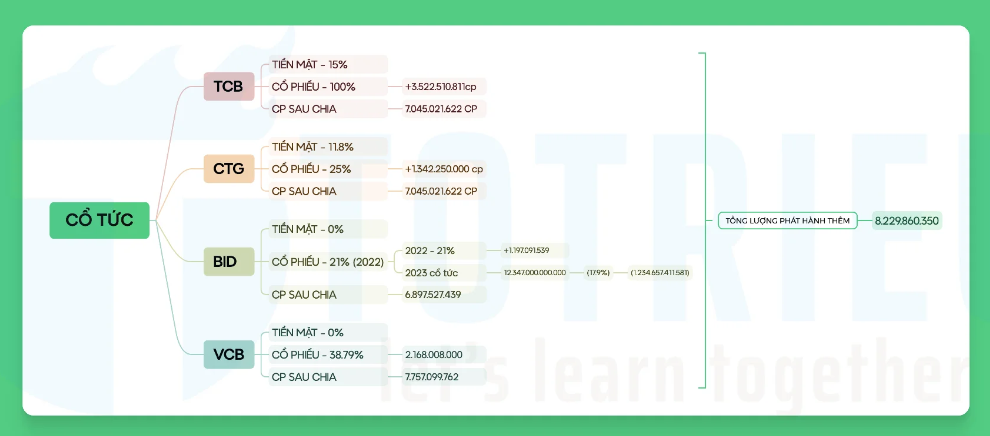

Ngân hàng pha loãng

Việc các ngân hàng chi trả cổ tức bằng cổ phiếu sẽ khiến thị trường chứng khoán Việt Nam năm 2024 có thêm hơn 10 tỷ cổ phiếu ngân hàng được tung ra thị trường.

Hiểu nôm na thì đó là hiện tượng lạm phát cổ phiếu khi mua vào và huỷ đi không có nhưng liên tục gia tăng số lượng.

Chúng ta xem xét qua trường hợp cổ phiếu Ngân hàng TMCP Kỹ Thương Việt Nam (HM:TCB) – TCB:

Tháng 05-2024, TCB đã chia cổ tức tiền mặt tỷ lệ 15% – 1 cổ phiếu nhận 1500đ.

Dự kiến sẽ tăng vốn điều lệ 100% bằng cách trả cổ tức bằng cổ phiếu.

Lượng CP đang lưu hành của TCB là 3.5 tỷ cp. Khi phát hành thêm tỷ lệ 100%, cổ đông có 1 cổ phiếu sẽ nhận thêm 1 cổ phiếu.

Như vậy trong năm 2024, riêng TCB đã tung ra thêm 3.5 tỷ cổ phiếu ra thị trường.

Trong khi doanh thu và lợi nhuận không tăng kịp, cuối năm 2024 EPS của TCB sẽ giảm một nửa.

Và khi thực hiện điều này, giá cổ phiếu TCB sau khi chia cũng sẽ bị điều chỉnh giảm 1/2. Chúng ta sắp chứng kiến giá CP TCB ở ngưỡng 18.000 – 20.000 hoặc nếu thị trường xấu đi, sẽ có giá trà đã cho cổ phiếu như TCB thật kỳ lạ đúng không!?

Dưới đây là thống kê chi tiết về lượng phát hành thêm từ VCB (HM:VCB), CTG (HM:CTG), BID (HM:BID), TCB trong năm 2024:

Các ngành được hưởng lợi

Có thể cần một khoảng thời gian để nhà đầu tư hiểu rằng: Với tổng lượng 7 tỷ cổ phiếu, kéo giá TCB tăng mạnh là điều vô cùng khó khăn. Điều này cũng đúng với các ngân hàng dự kiến chia cổ tức bằng cổ phiếu để tăng vốn.

Khi các mã cổ phiếu ngành ngân hàng bị pha loãng, EPS giảm, Dividend giảm thị giá giảm, Tôi cho rằng các mã cổ phiếu bền vững với các tiêu chí sau sẽ được chú ý và sẽ tăng giá:

- Cổ đông cô đặc

- Cổ phiếu thực tế giao dịch ít

- Cổ tức tiền mặt cao và đều đặn

- Nợ ít

Và đa phần các cổ phiếu thuộc bốn tiêu chí trên nằm ở các doanh nghiệp trong rổ MIDCAP

Vậy, nửa cuối năm 2024 sẽ là sân chơi cho MIDCAP!?

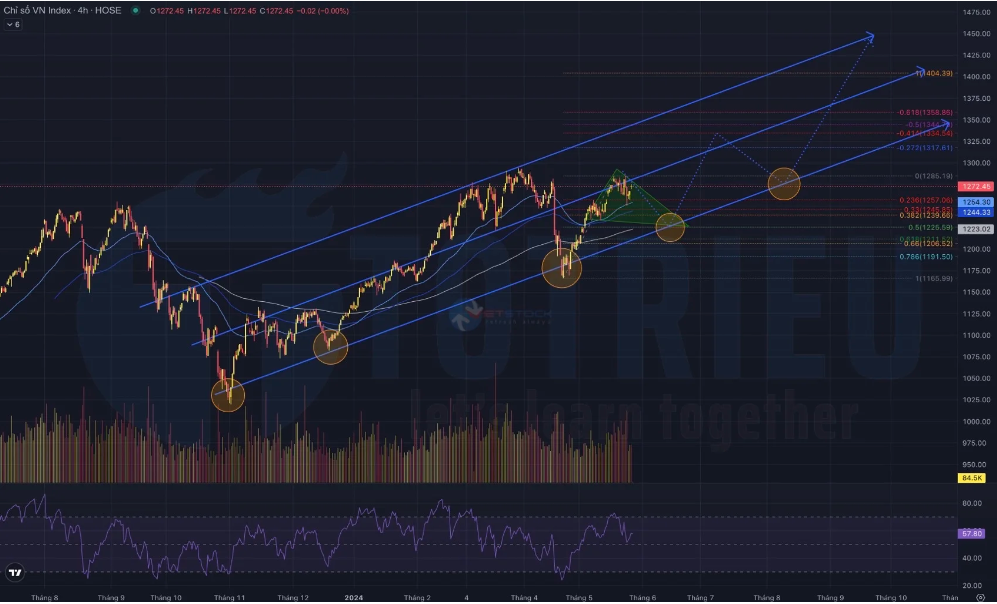

VNINDEX với Kênh giá và Cờ tăng

Chỉ số VNINDEX đã phục hồi cấu trúc V-Shape như Tôi kỳ vọng vào giữa tháng 04-2024. Và với mức phục hồi ổn định, tích cực, nhanh, Tôi cho rằng cơ hội vẫn còn phía trước.

Dưới đây là Biểu đồ kỹ thuật khung 4 giờ trên chỉ số VNINDEX với các dữ liệu tích cực cần chú ý để tìm kiếm các cơ hội khi đầu tư trên thị trường chứng khoán Việt Nam giai đoạn cuối năm 2024.

Các Mô hình Price Action quan trọng:

Mô hình Kênh giá tăng được duy trì từ cuối tháng 10-2023 tới hiện tại với hai điểm tiếp cận hỗ trợ cách xa nhau. Kháng cự được hình thành bới kháng cự ngang xung quanh vùng 1300 điểm. Tôi cho rằng nếu chỉ số VNINDEX có thể một lần nữa điều chỉnh về hỗ trợ kênh giá, đây sẽ là thời điểm thích hợp để tiếp tục gom cổ phiếu cho trung hạn.

Mô hình cờ tăng – Bullish Flag khá rõ ràng có tiềm năng được hình thành khi kết hợp với Fibonacci Retracement cho pha phục hồi gần nhất, chúng ta có Fibo 50% là vùng đáng chú ý tại ngưỡng 1225 điểm

Hệ thống các đường EMA cũng cho tín hiệu tích cực với phân kỳ lớn (khoảng cách giữa các đường MAs) cho thấy xu hướng tương đối mạnh.

Chỉ báo RSI không cho thấy động lực sẽ phá đáy mà sẽ tạo thành một cấu trúc đáy cao dần.

Vùng 1225 điểm giờ đây sẽ là vùng chỉ số hợp lưu của Fibonacci 50%, EMA200, Hỗ trợ kênh giá tăng. Đáng để chờ đợi

Dự báo xu hướng VNINDEX tháng 06/2024

Tôi đưa ra hai kịch bản với chỉ số VNINDEX vào tháng 06/2024 và cho phần còn lại của năm 2024.

Kịch bản #1: Điều chỉnh từ vùng tâm lý 1300 điểm

Với kịch bản này, Tôi cho rằng 1300 điểm vẫn là kháng cự trong ngắn hạn là thời điểm nhà đầu tư có phản ứng với cấu trúc hai đỉnh rất rõ ràng. Nhưng đây là cái bẫy, nhà đầu tư có thể mất hàng nếu lỡ bán ở vùng giá này.

Kịch bản #1 Tôi kỳ vọng VINDEX sẽ có pha điều chỉnh về 1220 – 1239 điểm, sau đó tăng về 1350 điểm. Tháng 12/2024 VNINDEX có tiềm năng sẽ tiếp cận 1450 điểm.

Kịch bản #2: VNINDEX phá vỡ 1300 điểm và tạo kháng cự tại 1350 điểm

Đây là kịch bản dưới góc nhìn tích cực với chỉ số VNINDEX trong giai đoạn này. Dựa trên tiền đề là lượng tiền Cổ tức tiền mặt tỷ lệ cao được đẩy ra thị trường giúp có thêm dòng vốn mới không chịu áp lực lãi suất hỗ trợ vững chắc cho nhịp tăng hiện tại

Với kịch bản thứ hai, Tôi kỳ vọng VNINDEX sẽ đạt đỉnh 1350 điểm vào cuối tháng 06 hoặc cuối tháng 07-2024. Sau khi tạo đỉnh, VNINDEX sẽ có đợt chốt lời và điều chỉnh về lại vùng giá 1250 – 1270 điểm vào tháng 10 – tháng 11/2024.

VNINDEX sẽ kiểm tra lại Kháng cự bị phá trước đó được chuyển công năng thành hỗ trợ. Với việc được chiết khấu sâu, VNINDEX sẽ từ 1250 – 1270 tới ngưỡng 1400 và 1450 vào tháng 03 – tháng 04/2025.

Chiến lược giải ngân theo VNINDEX

Dựa trên động lực kinh tế tích cực và dòng tiền rẻ, tiền chất dồi dào giai đoạn hiện tại cũng như giữa tháng 07/2024. Tôi đánh giá VNINDEX tiếp tục tích cực trong giai đoạn 6 tháng cuối năm 2024.

Chiến lược giải ngân vốn đầu tư theo Kịch bản #1:

- Giải ngân 30% vốn khi giá tiếp cận 1238 điểm

- Giải ngân 40% vốn khi giá tiếp cận 1220 điểm

- Giải ngân 25% vốn khi giá tiếp cận 1198 điểm.

Chiến lược giải ngân vốn đầu tư theo kịch bản #2:

- Chốt lời một phần cổ phiếu đã nắm giữ từ cuối 2023 tại 1350 điểm

- Giải ngân 35% vốn khi VNINDEX giảm từ 1350 điểm về 1270 điểm

- Giải ngân 45% vốn nếu VNINDEX điều chỉnh tiếp về 1238 điểm

- Giải ngân15% vốn nếu VNINDEX tiếp tục điều chỉnh về 1200 – 1220 điểm.