Giá vàng hôm nay 12-10: Xuất hiện dự báo bất ngờ cho tuần tới

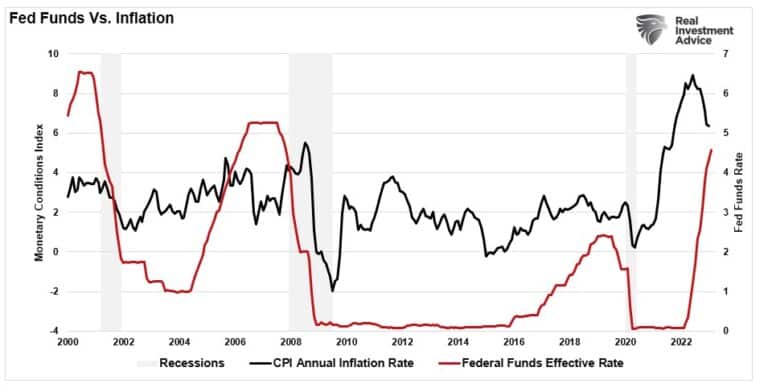

Tỷ lệ suy thoái đã tăng lên đáng kể kể từ lời khai của Jerome Powell trước Quốc hội và cuộc họp FOMC mới nhất. Tuy nhiên, những thất bại gần đây của Ngân hàng Thung lũng Silicon và Credit Suisse, khi lãi suất cao hơn ảnh hưởng đến tính thanh khoản của ngân hàng khu vực, cũng làm tăng thêm rủi ro.

Đây không phải là lần đầu tiên chúng tôi cảnh báo các đợt tăng lãi suất mạnh mẽ sẽ gây ra suy thoái hoặc “tác động đến điều gì đó”.

- Kịch bản “hạ cánh mềm” – Khả năng xảy ra hoặc huyền thoại về Fed

- Kịch bản “Không hạ cánh” mâu thuẫn với mục tiêu của Fed

- Hiệu ứng tụt hậu của con lợn tài chính & con trăn kinh tế

- "Xoay vòng chính sách" có thể không lạc quan

Bạn thấy được các quan điểm đó. Chúng tôi đã cảnh báo rủi ro từ khá lâu. Tuy nhiên, thị trường tài chính tiếp tục phớt lờ các cảnh báo.

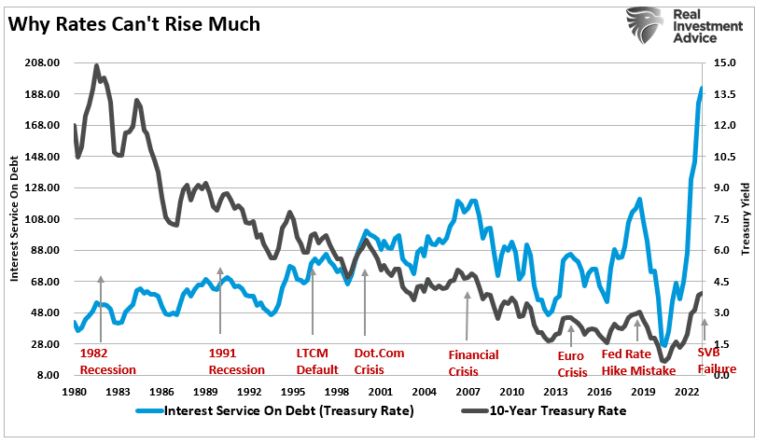

Fed vẫn rất rõ ràng rằng họ vẫn coi lạm phát là mối đe dọa kinh tế “dai dẳng và nguy hiểm” cần phải bị đánh bại. Như chúng tôi đã lưu ý trước đây, vấn đề là trong một nền kinh tế phụ thuộc vào nợ để tăng trưởng kinh tế, lãi suất cao hơn cuối cùng sẽ dẫn đến một “sự kiện” khi chi phí đi vay và thanh toán tăng lên.

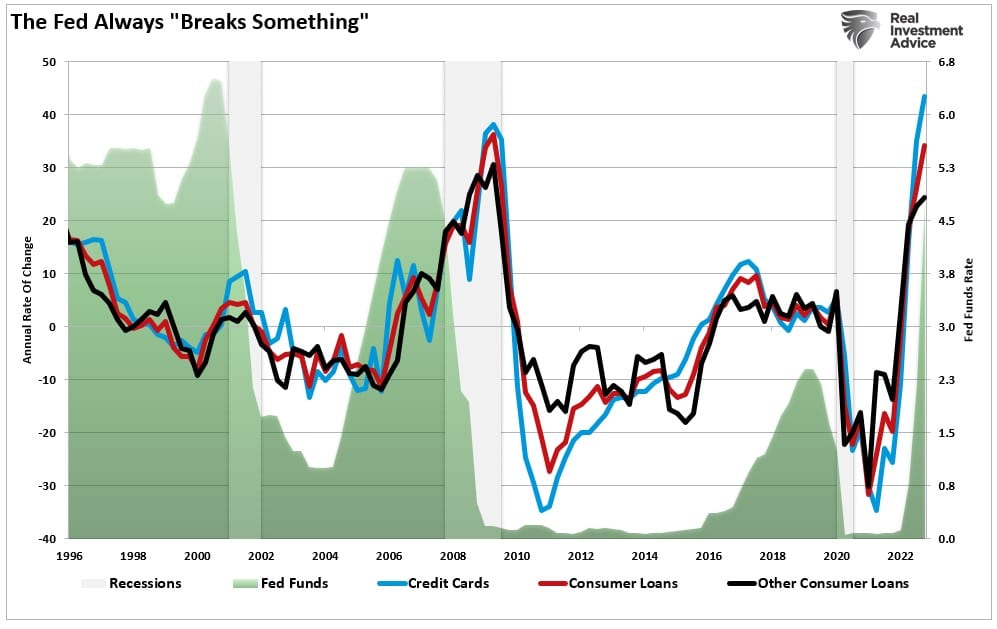

Khi dịch vụ liên quan đến nợ tăng lên, nó chuyển tiền từ tiêu dùng thúc đẩy tăng trưởng kinh tế. Đó là lý do tại sao các khoản nợ quá hạn của người tiêu dùng hiện đang gia tăng do lượng lớn tín dụng tiêu dùng với lãi suất cao hơn đáng kể. Lưu ý rằng khi Fed bắt đầu cắt giảm lãi suất, các khoản nợ quá hạn giảm mạnh. Điều này là do Fed đã “phá vỡ một cái gì đó” về mặt kinh tế và nợ được giải phóng thông qua việc tịch thu tài sản thế chấp, phá sản và sửa đổi khoản vay.

Tất nhiên, do tiêu dùng chiếm khoảng 70% trong tính toán tăng trưởng kinh tế, nên người tiêu dùng chính là nhân tố quyết định.

Trong khi tỷ lệ nợ quá hạn của các khoản vay tiêu dùng không phải là vấn đề, thì xu hướng tăng mạnh là có. Hơn nữa, Heather Long của Washington Post lưu ý:

“Nhiều hộ gia đình cũng chậm thanh toán các hóa đơn tiện ích của họ: 20,5 triệu hộ gia đình có số dư quá hạn trong tháng 1”, theo Hiệp hội Giám đốc Hỗ trợ Năng lượng Quốc gia.

Theo bài báo, 60% người có thu nhập thấp nhất đóng góp khoảng 40% vào tăng trưởng GDP. Những người quá hạn trả nợ có khả năng bị siết chặt về tài chính do tiền lương thực tế giảm và sẽ buộc phải giảm tiêu dùng. Nếu tỷ lệ thất nghiệp tăng lên, vấn đề sẽ tồi tệ hơn. Bài báo kết thúc như sau:

“Pháo sáng đang tắt. Nếu nền kinh tế rơi vào suy thoái, nó sẽ chỉ trở nên nguy hiểm hơn đối với những người có thu nhập thấp”.

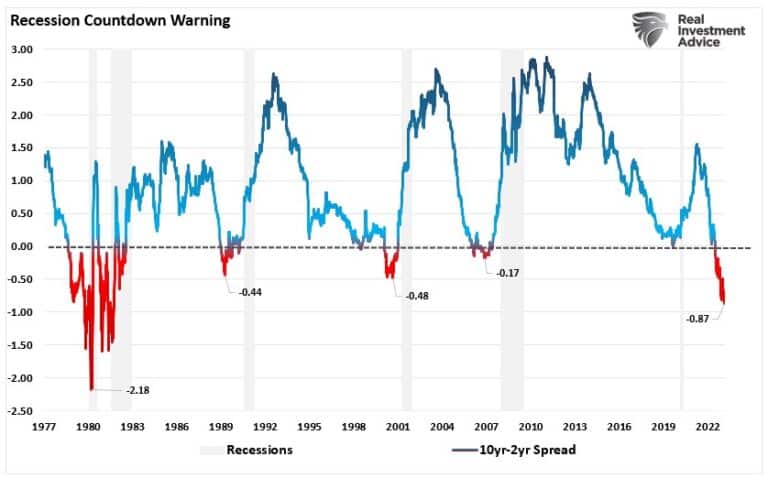

Độ nghịch đảo sâu của đường cong lợi suất là một dấu hiệu cho thấy khả năng xảy ra suy thoái đang gia tăng.

Mức nghịch đảo hiện tại của lãi suất 10 năm và lãi suất 2 năm hiện đang ở mức sâu nhất kể từ khi Paul Volcker thực hiện các đợt tăng giá kỹ thuật nhằm phá vỡ lạm phát hai con số với cái giá phải trả là hai cuộc suy thoái liên tiếp.

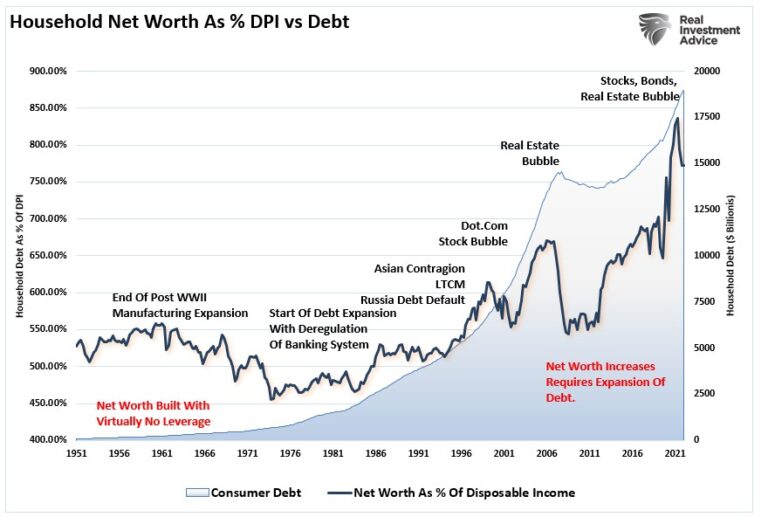

Tuy nhiên, có một sự khác biệt đáng kể giữa bây giờ và những năm 1970, đó là sự phụ thuộc vào nợ nần. Như đã chỉ ra, giá trị ròng của hộ gia đình đã vượt xa mức tăng thu nhập khả dụng. Đó là một chức năng của sự sụt giảm liên tục trong chi phí đi vay và sự gia tăng mạnh mẽ của đòn bẩy tài chính.

Không có gì đáng ngạc nhiên, như đã được lặp đi lặp lại trong suốt lịch sử, giá trị tài sản ròng tăng đột biến tính theo phần trăm thu nhập khả dụng là một chức năng của bong bóng tài sản hoặc các biến dạng kinh tế hoặc tài chính khác. Khi tỷ lệ suy thoái tăng lên, kết quả là sự đảo ngược của những biến dạng đó.

Mặc dù thường bị giới truyền thông và các chính trị gia chế giễu, suy thoái kinh tế là một “điều tốt”. Nếu được phép hoàn thành toàn bộ chu trình của nó, nó sẽ loại bỏ những phần dư thừa được tích tụ trong hệ thống từ phần mở rộng trước đó. “Thiết lập lại” này cho phép nền kinh tế phát triển một cách tự nhiên trong tương lai.

Vấn đề hiện nay là Cục Dự trữ Liên bang đã nhiều lần cắt ngắn quá trình “làm sạch suy thoái kinh tế” cần thiết để thiết lập lại nền kinh tế về tình trạng lành mạnh hơn.

Đối với Fed, dù là kết quả nào trong hai kết quả đều có thể gây hại.

Powell trong thế khó

Ông Powell và Cục Dự trữ Liên bang đang bị mắc kẹt giữa “vách đá”. Trong trường hợp này, “viên đá” là Fed tiếp tục chống lạm phát bằng cách tăng lãi suất và làm chậm tăng trưởng kinh tế. Tuy nhiên, “điểm khó” là mỗi lần tăng lãi suất lại làm tăng thêm căng thẳng đối với người tiêu dùng và, như đã thấy với Ngân hàng Thung lũng Silicon, cũng như hệ thống tài chính.

Nếu Ngân hàng Thung lũng Silicon là phát súng cảnh báo về vấn đề đổ vỡ nhiều hơn của lĩnh vực ngân hàng, thì Cục Dự trữ Liên bang sẽ phải điều chỉnh chính sách tiền tệ để cứu trợ nhiều ngân hàng hơn. Tuy nhiên, đây sẽ không phải là tín hiệu lạc quan đối với các nhà đầu tư vì các gói cứu trợ sẽ diễn ra trong thời kỳ suy thoái kinh tế ngày càng sâu và thu nhập giảm. Đây không phải là môi trường mà bạn muốn sở hữu các công cụ được định giá quá cao dựa trên ước tính thu nhập giảm.

Hơn nữa, nếu Fed từ bỏ cuộc chiến lạm phát và bắt đầu cứu trợ nền kinh tế, nó sẽ gây ra sự hồi sinh của lạm phát. Như vậy hoặc Fed sẽ ngay lập tức quay trở lại chiến dịch tăng lãi suất, gây ra một cuộc khủng hoảng khác, hoặc họ sẽ phải để lạm phát tàn phá nền kinh tế.

Điều quan trọng là Cục Dự trữ Liên bang chưa bao giờ phải đối mặt với nhu cầu cung cấp thanh khoản cho hệ thống tài chính khi lạm phát cao. Kể từ năm 2008, lạm phát đã được “kiềm chế tốt”, cho phép Fed hạ lãi suất và cung cấp “nới lỏng định lượng” để ổn định thị trường và hệ thống tài chính. Đó không phải là trường hợp có khả năng xảy ra ngày hôm nay.

Dường như không có lựa chọn tốt nào cho Fed vì uy tín chống lạm phát mà Powell đã kiếm được trên thị trường đi kèm với cái giá phải trả.

“Vấn đề là càng thắt chặt các điều kiện vay đối với khu vực tư nhân, bạn càng giữ lãi suất thế chấp cao, cùng với đó lãi suất cho vay doanh nghiệp cũng cao, thì khả năng đóng băng các thị trường tín dụng càng cao và về cơ bản điều đó sẽ thành sự thật, nói chung, đẩy nhanh quá trình suy thoái sau này” – Alfonso Peccatiello.

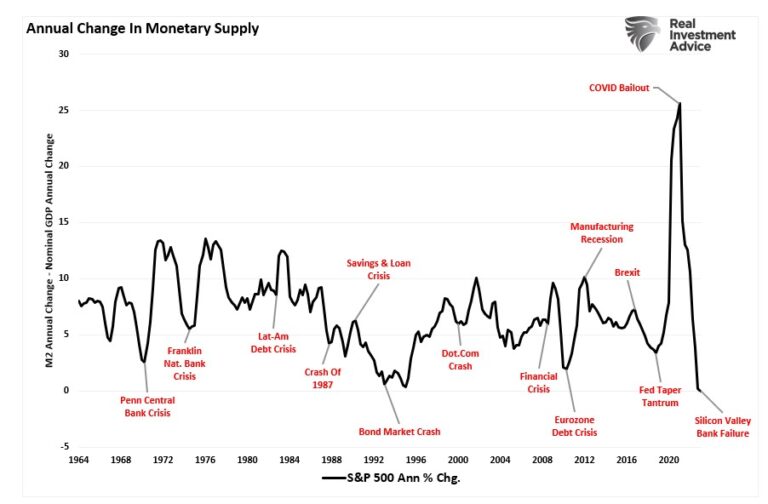

Kết nối M2

Alfonso đã đúng, và sự co lại của M2 danh nghĩa đang gióng lên hồi chuông cảnh báo. Đó là một điểm mà Thorsten Polleit thông qua The Mises Institute đã lưu ý gần đây.

“Điều đang xảy ra là Fed đang rút tiền của ngân hàng trung ương ra khỏi hệ thống. Nó làm điều này theo hai cách. Đầu tiên là không tái đầu tư các khoản thanh toán nhận được vào danh mục đầu tư trái phiếu của mình. Thứ hai là bằng cách sử dụng các hoạt động repo đảo ngược, trong đó nó cung cấp cho “các đối tác đủ điều kiện” (một số ít có đặc quyền kinh doanh với Fed) khả năng gửi tiền mặt của họ với Fed qua đêm và trả cho họ mức lãi suất gần với lãi suất quỹ liên bang".

Như đã chỉ ra, sự co lại của M2 danh nghĩa trùng khớp với các sự kiện liên quan đến tài chính và thị trường trong quá khứ. Đó là bởi vì Fed đang rút thanh khoản ra khỏi hệ thống tài chính, điều này cuối cùng dẫn đến giảm phát. Lý do khiến tỷ lệ suy thoái đang gia tăng là do giảm phát và tăng trưởng kinh tế đang chậm lại. Như Thorsten kết luận:

“Fed đã thông báo rằng họ dự định không chỉ tăng lãi suất hơn nữa mà còn giảm bảng cân đối kế toán và hút tiền của ngân hàng trung ương.”

Ngược lại, điều này ngụ ý một rủi ro thực sự là Fed sẽ thắt chặt quá mức, gây ra suy thoái.