Giá Bitcoin hôm nay: giảm xuống dưới 86.000 USD sau sự cố tại Yearn Finance

Tuần này sẽ có các cuộc họp quan trọng của ngân hàng trung ương, với Fed vào thứ Tư, Ngân hàng trung ương Anh vào thứ Năm và Ngân hàng trung ương Nhật Bản vào thứ Sáu.

Trong khi Fed sẽ chiếm phần lớn trọng tâm ở Mỹ, BOJ có thể quan trọng hơn, đặc biệt nếu họ báo hiệu rằng có khả năng tăng lãi suất nhiều hơn nếu nền kinh tế tiếp tục phát triển như mong đợi.

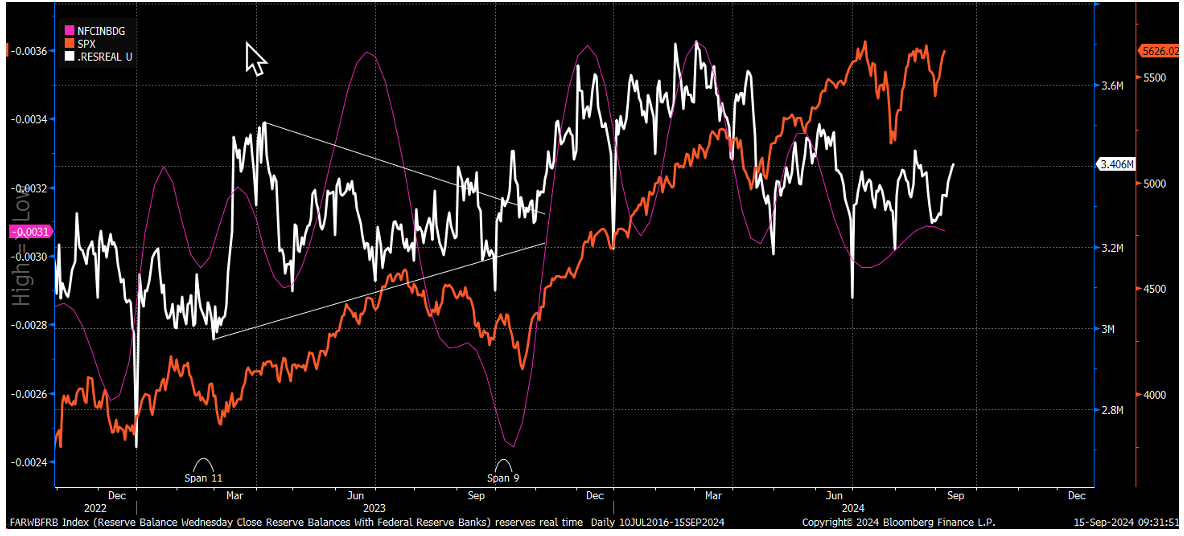

Tuần này cũng là một tuần thuế, vì vậy chúng ta có thể sẽ thấy Tài khoản Tổng hợp Kho bạc (TGA) tăng lên sau khi giảm vào tuần trước. TGA giảm mạnh trước mức tăng của tuần này, dẫn đến sự gia tăng số dư dự trữ trong suốt cả tuần. Điều này đã bổ sung thanh khoản tổng thể cho thị trường trong khi điều kiện tài chính cho tỷ suất lợi nhuận vẫn ổn định.

Tuy nhiên, tuần này có thể mang lại một sự thay đổi, vì TGA có thể tăng tới 200 tỷ đô la, mức tăng phổ biến trong thời hạn thu thuế, điều này sẽ làm giảm phần lớn mức tăng thanh khoản của tuần trước và hơn thế nữa, có khả năng làm giảm dự trữ từ 3,4 nghìn tỷ đô la xuống còn khoảng 3,2 nghìn tỷ đô la.

Khi dự trữ giảm, chúng ta thấy điều kiện ký quỹ thắt chặt, tác động tiêu cực đến thanh khoản. Chúng ta cũng đang bước vào thời điểm trong tháng khi các tổ chức được chính phủ tài trợ bắt đầu rót tiền mặt vào cơ sở repo ngược, tiếp tục giảm dự trữ và thắt chặt các điều kiện ký quỹ.

Nhìn chung, các điều kiện thanh khoản dự kiến sẽ thắt chặt từ nay đến cuối tháng 9, được thúc đẩy bởi TGA tăng và quan trọng hơn là hoạt động repo ngược cuối quý. Có thể, vào cuối quý, số dư dự trữ có thể giảm xuống dưới 3.000 tỷ USD lần đầu tiên kể từ tháng 12/2022.

Điều này có thể đặc biệt quan trọng vì chúng ta biết rằng giao dịch chênh lệch lãi suất yen đã được tháo gỡ trong hầu hết các phần. Nếu giao dịch chênh lệch lãi suất đồng yên là nguồn thanh khoản cho thị trường trong vài tháng qua, điều đó có thể giúp giải thích lý do tại sao thị trường chứng khoán tiếp tục tăng điểm bất chấp số dư dự trữ đạt đỉnh vào tháng 3/2024.

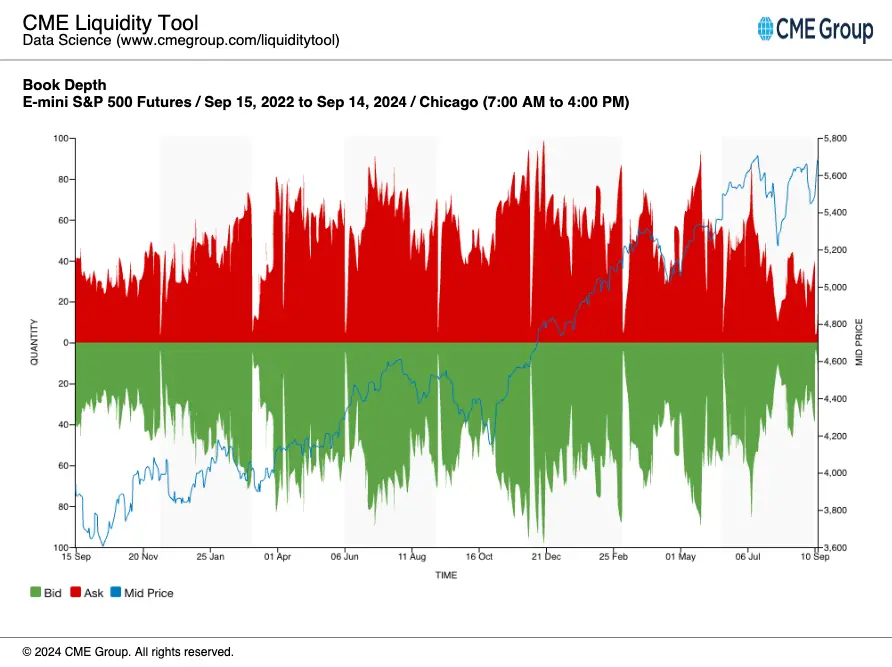

Với những động lực này, có vẻ như số dư dự trữ có thể thu hẹp hơn nữa trong trường hợp không có nguồn tài trợ từ giao dịch chênh lệch lãi suất đồng yên, khiến chúng ta có thể thấy sự sẵn có của những thứ như ký quỹ giảm. Điều này cũng có thể giải thích tính thanh khoản kém ở đầu cuốn sách trong S&P 500 E-mini trong vài tuần qua.

Đôi khi, những thay đổi về thanh khoản trùng với việc tung ra các hợp đồng e-mini, ví dụ, từ hợp đồng tháng Chín đến tháng Mười Hai. Tuy nhiên, trong trường hợp này, thanh khoản tổng thể đã xấu đi kể từ đầu tháng 7.

Điều này giúp giải thích một số hành động giá thất thường mà chúng ta đã thấy tuần trước, điều này không có nhiều ý nghĩa. Sự sụt giảm mạnh sau khi phát hành CPI , tiếp theo là sự phục hồi nhanh chóng đáng ngạc nhiên vào cuối ngày hôm đó, có thể được quy cho những động lực thanh khoản này.

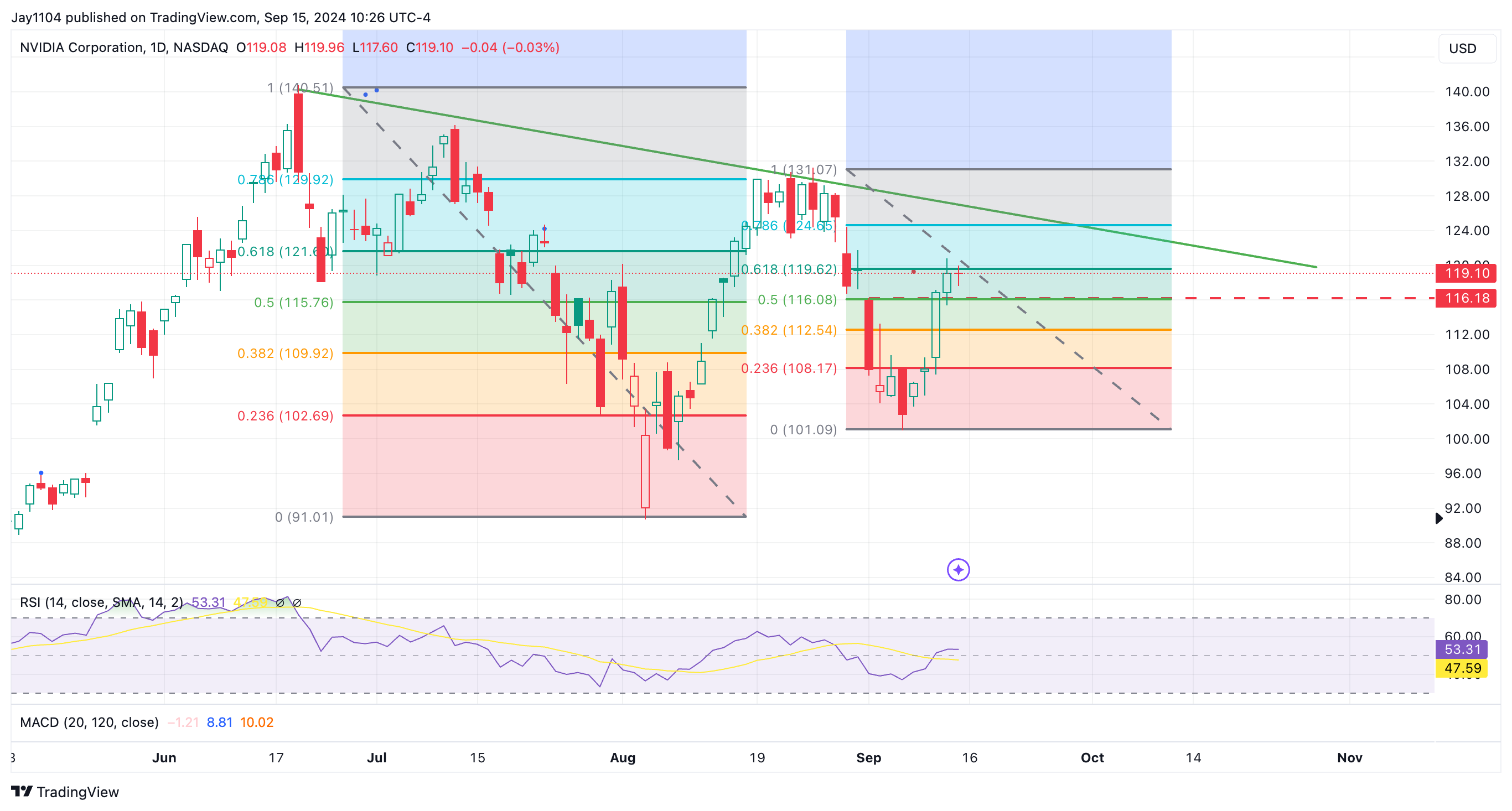

Đồng SMH có thể là nhóm quan trọng nhất cần theo dõi trong tuần này, vì nó hiện đang tiến gần đến mức thoái lui 61,8% và xu hướng giảm. Một mô hình tương tự đã xảy ra với sự sụt giảm bắt đầu từ ngày 11 tháng 7, khi chỉ số thoái lui về mức 61,8%.

Khu vực này, khoảng 238 đô la, sẽ rất quan trọng bởi vì nếu SMH bứt phá và phục hồi bất chấp tất cả những cơn gió ngược thanh khoản này, điều đó sẽ khá đáng ngạc nhiên.

Nvidia (NASDAQ:NVDA) có thể đã cho chúng ta manh mối. Mặc dù di chuyển cao hơn trong SMH vào thứ Sáu, Nvidia đã kết thúc đi ngang. Nvidia cũng đã thoái lui về mức 61,8% và như tôi đã đề cập trước đây, mức quan trọng với rất nhiều gamma trong tuần này là khoảng 120 đô la, khiến nó trở thành một điểm kháng cự mạnh. Nếu Nvidia không thể vượt qua mức 120 USD trong tuần này, tôi không nghĩ thị trường có nhiều dư địa để tăng cao hơn.