Rủi ro chính phủ sụp đổ: Chứng khoán Pháp giảm mạnh, thị trường châu Âu chao đảo

Trong khi tất cả mọi người đều tập trung vào việc mua trái phiếu của Cục Dự trữ Liên bang, các nhà hoạch định chính sách đã gây bất ngờ không nhỏ tại cuộc họp của Ủy ban Thị trường Mở Liên bang vào tuần trước với dự kiến tăng lãi suất sớm hơn.

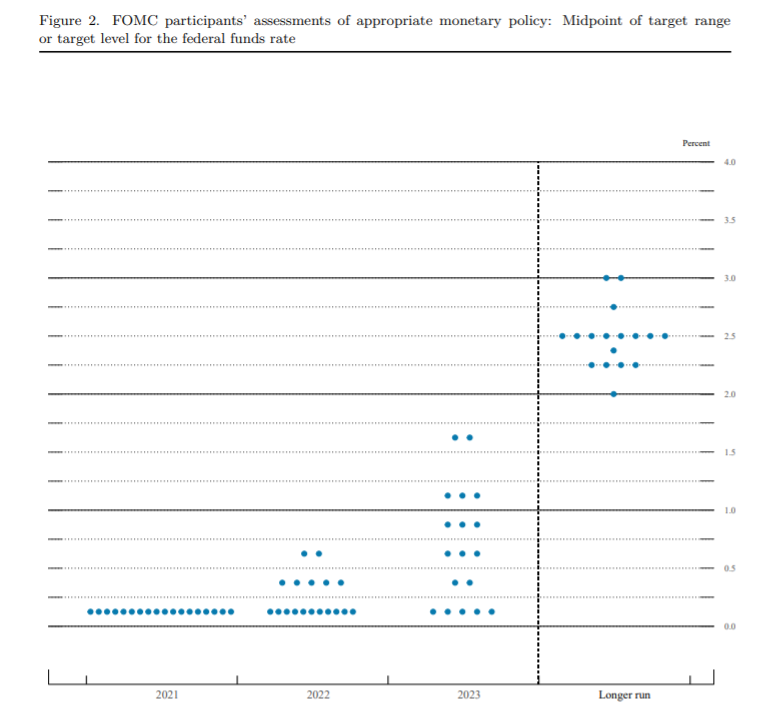

Sau khi duy trì trong nhiều tháng rằng sẽ không tăng lãi suất cho đến năm 2023, các thành viên FOMC đã thay đổi quan điểm của họ và đột nhiên có 18 thành viên ủng hộ quan điểm này – chính xác là 13 – dự kiến mức tăng ban đầu vào năm 2023 hoặc sớm hơn, và bảy người hiện dự kiến đợt tăng lãi suất đầu tiên sẽ diễn ra vào năm 2022, theo các dự báo trên biểu đồ dot-plot.

Một trong những người đó rõ ràng là James Bullard, Giám đốc Fed St. Louis. Ông ấy nói với CNBC vào thứ Sáu rằng ông hiện hy vọng việc tăng lãi suất sẽ bắt đầu vào cuối năm 2022 khi lạm phát tăng nhanh hơn họ dự đoán.

“Chúng tôi đang mong đợi một năm tốt lành, một năm mở cửa trở lại tốt đẹp. Nhưng đây là một năm biến động lớn hơn những gì chúng tôi nghĩ, lạm phát cao hơn”, Bullard nói. “Tôi nghĩ rằng chúng ta đã nghiêng về một số các động thái hiếu chiến hơn một chút để kiềm chế áp lực lạm phát”.

Trên thực tế, các dự báo trung bình của tuần trước đưa lạm phát năm nay ở mức 3,4%, được đo lường bởi chỉ số chi tiêu tiêu dùng cá nhân, so với mức dự báo chỉ 2,4% vào tháng 3, bản thân nó đã tăng từ 1,8% vào tháng 12. Tăng trưởng GDP hiện được dự báo là 7,0%, tăng từ 6,5% trong tháng 3 và 4,2% vào tháng 12.

Nhìn thấy xu hướng?

Tại phiên điều trần của mình sau cuộc họp FOMC, Chủ tịch Fed Jerome Powell thừa nhận rằng lạm phát đã tăng "đáng chú ý" trong những tháng gần đây và tắc nghẽn nguồn cung lớn hơn dự đoán trước.

Nhưng các ‘phù thủy’ của Fed vẫn coi điều này là nhất thời và dự báo lạm phát trung bình cho năm 2022 là 2,1% và cho năm 2023 là 2,2%. Bullard, về phần mình, dự kiến lạm phát ở mức 2,5% trong năm tới.

Các nhà đầu tư đã phản ứng với tin tức của FOMC bằng cách bán tháo cả cổ phiếu và trái phiếu kho bạc, mặc dù sự gia tăng đột biến của lợi tức trái phiếu kho bạc chỉ tồn tại trong thời gian ngắn.

Tuy nhiên, các nhà phân tích cảnh báo sẽ có nhiều biến động trên thị trường trong bối cảnh mức độ nhạy cảm tăng cao hơn đối với các báo cáo về lạm phát và GDP.

Các quan chức Fed cho biết họ sẽ bắt đầu và có thể kết thúc việc cắt giảm lượng mua trái phiếu trước khi tăng lãi suất, vì vậy ngày bắt đầu tăng lãi suất sớm hơn đang gần kề.

Thời điểm thắt chặt tiền tệ không còn xa

Rất may, Powell gợi ý rằng đã đến lúc "nghỉ hưu" ngụ ý về thời điểm các nhà hoạch định chính sách sẽ nói về việc nói về việc thắt chặt tiền tệ. Nhưng ông vẫn khẳng định rằng ủy ban cần xem thêm dữ liệu trước khi quyết định khi nào nên giảm tốc độ mua 80 tỷ đô la Mỹ đối với rái phiếu kho bạc và 40 tỷ đô la chứng khoán thế chấp mỗi tháng.

Các nhà phân tích hiện đang kỳ vọng một số dấu hiệu về thời gian diễn ra vào hội nghị chuyên đề cuối tháng 8 ở Jackson Hole, Wyoming hoặc tại cuộc họp FOMC vào tháng 9. Khi giá nhà đất tăng chóng mặt trong bối cảnh hàng tồn kho thấp, hầu hết các nhà kinh tế kỳ vọng Fed sẽ thu hẹp quy mô mua chứng khoán thế chấp trước. Một số lo ngại rằng Fed đang tạo ra bong bóng giá nhà đất với sự chần chừ của mình.

Ngân hàng Trung ương châu Âu dường như có cùng quan điểm với Fed và nhắc lại đầu tháng này sẽ duy trì chính sách tiền tệ dễ dàng. Một thống đốc ngân hàng trung ương nổi tiếng, Øystein Olsen của Na Uy, đã dũng cảm để phá vỡ suy nghĩ của nhóm này và nói rằng đã đến lúc phải kìm hãm lại.

Ủy ban chính sách tiền tệ của Ngân hàng Norges đã giữ lãi suất không thay đổi ở mức 0 vào tuần trước, nhưng Olsen đã nói trong một cuộc họp báo sau đó rằng mức tăng sẽ đến trong năm nay.

“Với lộ trình lãi suất mà chúng tôi thấy hiện tại, lãi suất sẽ được tăng thêm 0,25% trong (mỗi quý) trong bốn quý tiếp theo”, ông nói, bắt đầu từ tháng 9.

Na Uy gặp khó khăn vì không chỉ không chịu sự điều chỉnh của ECB thuộc khu vực đồng euro, mà thậm chí còn không thuộc Liên minh châu Âu, vì vậy nước này đã giữ chính sách tiền tệ của riêng mình.

Các nhà kinh tế cho rằng việc tăng lãi suất nhanh chóng của Na Uy là do dự báo tăng trưởng cao hơn và lạm phát giá nhà ở.

Chúng ta còn thấy những hiện tượng này ở khu vực nào tiếp theo nữa?