Sáng 18-10, giá vàng miếng SJC, vàng nhẫn giảm rất mạnh

Investing.com -- Đây là hội nghị thượng đỉnh BRICS đầu tiên kể từ khi Ai Cập, Ethiopia, Iran và UAE gia nhập khối vào đầu năm nay. Trong số nhiều điều trong chương trình nghị sự là vấn đề giảm sự phụ thuộc vào đô la Mỹ trong các hoạt động quốc tế. Chúng tôi nghĩ rằng khối này có tiềm năng nhất để thúc đẩy chương trình nghị sự phi đô la hóa trong dự trữ ngoại hối và thương mại nhiên liệu

Những điểm chính

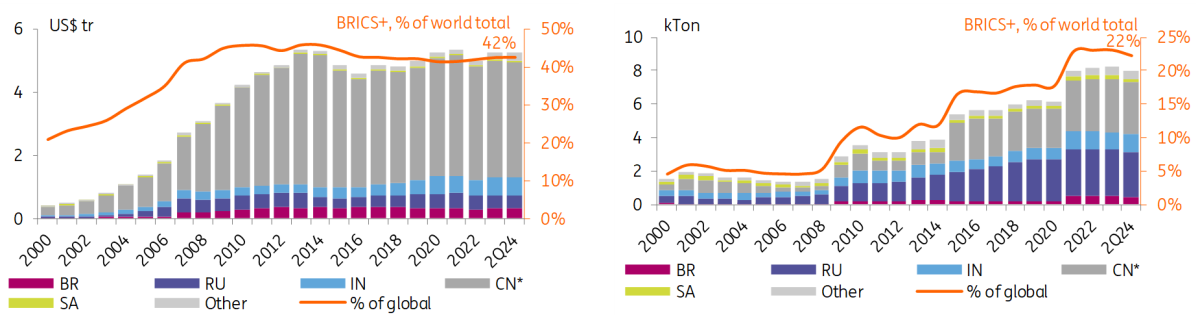

BRICS+ kiểm soát 42% dự trữ ngoại hối của ngân hàng trung ương toàn cầu, có khả năng góp phần vào quá trình phi đô la hóa toàn cầu. Vàng là sự thay thế tiềm năng lớn nhất cho đồng đô la Mỹ cho khối. Bất chấp hoạt động mua tích cực của BRICS+, vàng vẫn chỉ bằng 10% dự trữ của ngân hàng trung ương, bằng một nửa mức trung bình toàn cầu.

Triển vọng đa dạng hóa toàn cầu đối với các loại tiền tệ BRICS+ bị hạn chế bởi các khoản nợ bên ngoài rất khiêm tốn của các quốc gia thành viên. Do đó, việc phi đô la hóa dự trữ ngoại hối toàn cầu phần lớn sẽ mang lại lợi ích cho thị trường phát triển hơn là lĩnh vực ngoại hối thị trường mới nổi.

Trong các lĩnh vực khác, BRICS+ đang tăng cường chỗ đứng trong thương mại khu vực, ngày càng tập trung vào thương mại giữa các nước thành viên và trở nên quan trọng như một đối tác thương mại cho các thị trường mới nổi khác, đặc biệt là trong thương mại nhiên liệu. BRICS+ chiếm 37% thương mại nhiên liệu EM, một lĩnh vực quan tâm chính để phi đô la hóa.

Trong khi đó, sức mạnh của khối bị giới hạn bởi chỉ 30% thị phần sản xuất dầu toàn cầu, (phù hợp với thị phần kết hợp của Mỹ, Canada và Mexico, và thương mại ở châu Mỹ bị đô la hóa cao) và 20% thị phần khiêm tốn và ổn định hơn của BRICS + trong thương mại toàn cầu tổng thể so với 60% thị phần lớn hơn nhiều của DM.

Sự phát triển lâu dài của vai trò toàn cầu kết hợp của các nước thành viên BRICS +** hiện tại

*Dữ liệu mới nhất có sẵn của năm 2022-24

Nguồn: IMF, WB, BIS, SWIFT, Refinitiv, nguồn quốc gia, ING

BRICS+ đang tích cực phi đô la hóa dòng tài chính của mình từ mức trên trung bình, như đã thấy thông qua việc giảm cổ phần của đồng đô la Mỹ trong các yêu cầu thanh toán qua ngân hàng xuyên biên giới, chứng khoán nợ quốc tế và nợ nước ngoài. Đồng thời, BRICS+ có sự hiện diện toàn cầu nhỏ hơn nhiều ở những khu vực hạn chế tác động của quá trình phi đô la hóa khu vực đối với vai trò toàn cầu của đồng đô la Mỹ.

Một số người cho rằng các dự án tiền tệ kỹ thuật số của ngân hàng trung ương (CBDC) như m-Bridge có thể là một kênh khác mà qua đó nhóm BRICS có thể phi đô la hóa hệ thống thanh toán xuyên biên giới toàn cầu. Các chuyên gia của chúng tôi cho rằng mối đe dọa này có thể được đánh giá quá cao trong ngắn hạn nhưng bị đánh giá thấp trong dài hạn.

Các quốc gia BRICS + đã tương đối thành công trong việc chuyển đổi vai trò toàn cầu cao hơn của họ thành việc sử dụng tích cực hơn các loại tiền tệ của họ trên toàn thế giới. Tiến bộ đáng chú ý nhất trong 4 đến 8 năm qua được nhìn thấy ở tỷ trọng cao hơn của các loại tiền tệ cốt lõi của BRICS trong thanh toán toàn cầu thông qua SWIFT (6,4% vào năm 2024) và trong các công cụ phái sinh ngoại hối OTC (6,8% vào năm 2022).

Sự tăng trưởng này từ một cơ sở rất thấp không phải là mối đe dọa ngay lập tức và trực tiếp đối với đồng đô la Mỹ, dường như vẫn giữ được sự thống trị toàn cầu bất chấp vai trò thay đổi của Mỹ trong nền kinh tế và thị trường toàn cầu. Tuy nhiên, BRICS + có khả năng thách thức một số loại tiền tệ DM trong tương lai.

Định nghĩa

BRICS+ là một khối không chính thức gồm năm thành viên cốt lõi, bao gồm Brazil, Nga, Ấn Độ, Trung Quốc và Nam Phi, và bốn nước tham gia gần đây: Ai Cập, Ethiopia, Iran, Các Tiểu vương quốc Ả Rập Thống nhất. Là một nhóm chiếm 37% GDP toàn cầu (theo PPP) và 44% dân số thế giới.

Một số quốc gia khác đã nộp đơn xin gia nhập, bao gồm (và có thể không giới hạn) Azerbaijan, Bahrain, Bangladesh, Belarus, Bolivia, Cuba, Pakistan, Senegal, Thái Lan, Thổ Nhĩ Kỳ và Venezuela. Những ứng viên này chiếm thêm 5% GDP toàn cầu và 8% dân số thế giới. Saudi Arabia, quốc gia sản xuất 11% lượng dầu thế giới, đã chính thức được mời tham gia BRICS+ nhưng chưa phản hồi.

Phi đô la hóa đề cập đến vai trò suy giảm giá trị của đồng đô la Mỹ trong quan hệ quốc tế. Điều này được đo lường bằng tỷ lệ thay đổi của việc sử dụng đô la Mỹ trong các lĩnh vực khác nhau, bao gồm dự trữ quốc tế, cho vay ngân hàng xuyên biên giới, chứng khoán nợ quốc tế, phái sinh và giao dịch thanh toán.

Cổ phiếu tiền tệ bị ảnh hưởng bởi biến động tỷ giá hối đoái, có nghĩa là dữ liệu lịch sử cần được điều chỉnh để phản ánh tỷ giá hối đoái hiện tại. Trong báo cáo này, cổ phiếu tiền tệ mới nhất khớp với số liệu tiêu đề được báo cáo. Tuy nhiên, tất cả các điểm dữ liệu lịch sử đã được điều chỉnh để hiển thị những gì cổ phiếu sẽ có trong các điều kiện định giá cố định của ngày báo cáo gần đây nhất.

Vai trò toàn cầu của BRICS+ trong dự trữ ngoại hối và thương mại nhiên liệu

Tuần này, Nga tổ chức hội nghị thượng đỉnh BRICS tại Kazan. Không giống như cuộc họp năm ngoái, chủ yếu tập trung vào việc mở rộng đáng kể khối, các báo cáo cho thấy trọng tâm của cuộc họp năm nay sẽ chủ yếu là hội nhập nội bộ hơn nữa - đặc biệt là thương mại. Trọng tâm của trọng tâm thương mại là ưu tiên chính trị của khối, giảm sự phụ thuộc vào đồng đô la. Đáng chú ý - và thực tế - Tổng thống Putin dường như đã cho ý tưởng về một loại tiền tệ BRICS duy nhất "ra chuồng gà". Thay vào đó, trọng tâm là giảm việc sử dụng đồng đô la và, nếu có thể, tăng cường sử dụng các loại tiền tệ BRICS.

Chúng tôi thấy hai lĩnh vực chính mà BRICS+ với tư cách là một nhóm đang nắm giữ thị phần toàn cầu cao, cho thấy tiềm năng giảm đô la hóa nhất nếu tất cả các thành viên tham gia nỗ lực: dự trữ ngoại hối của các ngân hàng trung ương và thương mại nhiên liệu toàn cầu. Cả hai lĩnh vực đều tập trung đặc biệt vào việc phi đô la hóa, nơi tiến bộ đã được nhìn thấy thông qua số liệu thống kê toàn cầu hoặc bằng chứng và tuyên bố giai thoại.

Dự trữ ngoại tệ là lĩnh vực nổi tiếng và quan trọng nhất liên quan đến quá trình phi đô la hóa toàn cầu, như đã thấy trong IMF COFER. Đóng góp chính xác của BRICS+ rất khó đánh giá, vì thành phần ngoại hối trong dự trữ ngân hàng trung ương của các thành viên chủ chốt, bao gồm cả Trung Quốc và Nga, bị hạn chế. Đồng thời, các thành viên hiện tại của khối phi chính thức đã kiểm soát ổn định khoảng 42-44% dự trữ ngoại hối toàn cầu kể từ năm 2008, có nghĩa là quá trình phi đô la hóa toàn cầu không thể diễn ra nếu không có các thành viên này.

Kể từ cuộc khủng hoảng tài chính toàn cầu, BRICS+ đã cho thấy sự ưu tiên dài hạn ngày càng tăng đối với vàng như một giải pháp thay thế cho dự trữ tiền tệ. Từ năm 2008 đến năm 2021, BRICS+ đã mua ròng 6,6 nghìn tấn vàng, vượt trội so với mức tăng toàn cầu là 5,5 nghìn tấn. Do đó, thị phần của nó trong việc nắm giữ vàng toàn cầu đã tăng từ 5% lên 22%. Kể từ năm 2021, lượng vàng nắm giữ tổng thể của BRICS+ đi ngang, do một số mức tăng vừa phải tiếp tục của Trung Quốc được bù đắp bởi doanh số bán ra của Brazil, Nga, Ấn Độ và Nam Phi.

Phạm vi cho sự gia tăng nắm giữ toàn cầu BRICS+ có lẽ chưa hết: vàng hiện chỉ chiếm 10% dự trữ của ngân hàng trung ương BRICS+ so với 20% mức trung bình toàn cầu. Nếu các ngân hàng trung ương BRICS+ tăng gấp đôi lượng vàng nắm giữ, điều đó sẽ tương ứng với thêm tám nghìn tấn tổng nhu cầu vàng. Sự gia tăng nguyên liệu thực tế trong việc mua vàng sẽ bị hạn chế bởi năng lực sản xuất toàn cầu.

Dự trữ ngoại hối và Vàng của Ngân hàng Trung ương BRICS+

Nguồn: IMF, Refinitiv, nguồn quốc gia, ING

Ứng cử viên thứ hai để thay thế đồng đô la Mỹ trong dự trữ ngoại hối BRICS+ là một nhóm các loại tiền tệ dự trữ DM khác, đã trở nên phổ biến với tỷ lệ kết hợp 35% dự trữ ngoại hối toàn cầu (xem bảng ở cuối bài viết này), trong khi các loại tiền tệ không phải DM đã cho thấy sự tiến bộ hạn chế. Chúng tôi tin rằng một khoản nợ nước ngoài rất khiêm tốn, chiếm 6% tổng số của thế giới (so với 21% của Mỹ) là một trong những trở ngại chính đối với việc sử dụng rộng rãi ngoại hối BRICS+ làm tiền tệ dự trữ trên toàn cầu.

Một lĩnh vực quan trọng khác mà chúng tôi coi BRICS+ là động lực quan trọng tiềm năng để phi đô la hóa là dòng chảy thương mại quốc tế. Nhìn lại dòng chảy thương mại của các thành viên BRICS+ hiện tại, khối này đang đóng vai trò ổn định và đáng kể 20-21% trong thương mại toàn cầu, theo dữ liệu của IMF.

Con số này tương ứng với kim ngạch thương mại hàng năm 10 nghìn tỷ USD (xuất khẩu cộng nhập khẩu) vào năm 2023. Sự tăng trưởng trong cổ phiếu BRICS+ nói chung dừng lại vào khoảng thời gian khủng hoảng tài chính, khi sản lượng ở Trung Quốc và GDP toàn cầu chậm lại, trong khi xu hướng giá dầu đảo ngược, hạn chế số lượng thương mại danh nghĩa của các thành viên sản xuất dầu.

Đồng thời, cấu trúc khu vực của thương mại BRICS+ đang cho thấy mặc dù vai trò toàn cầu trì trệ, các nước thành viên đang ngày càng tập trung vào giao thương với nhau (chủ yếu là Trung Quốc), với tỷ lệ thành viên trong kim ngạch thương mại kết hợp của khối tăng trưởng liên tục và đạt 28% hiện nay so với 22% trong năm 2008. Xu hướng này thậm chí còn rõ rệt hơn ở cấp độ thị trường mới nổi, khi thị phần BRICS+ trong thương mại của các nước EM khác tăng từ 19% năm 2008 lên 31% hiện nay. Tuy nhiên, tiến bộ đáng chú ý nhất là trong thương mại nhiên liệu EM, nơi thị phần BRICS+ tăng gần gấp đôi từ 20% lên 37% tổng kim ngạch vào năm 2023. Đây là lĩnh vực mà BRICS+ có tiềm năng nhất để thực thi phi đô la hóa.

Dữ liệu từ EIA của Mỹ cho thấy vào năm 2023, nhu cầu dầu ngoài OECD chiếm 55% thị phần tiêu thụ dầu toàn cầu. Cho dù người tiêu dùng hoặc nhà sản xuất quyết định tiền tệ của hóa đơn năng lượng có thể được tranh luận, nhưng đây chắc chắn là mảnh đất màu mỡ cho câu chuyện phi đô la hóa.

Tuy nhiên, việc thiếu số liệu thống kê đầy đủ về cấu trúc thương mại ngoại hối là một trở ngại để đánh giá tiến trình phi đô la hóa BRICS. Trong khi ECB cung cấp một số phân tích sâu sắc nhất về tiền tệ lập hóa đơn trong giao dịch nhiên liệu, các chi tiết về EM phần lớn là giai thoại.

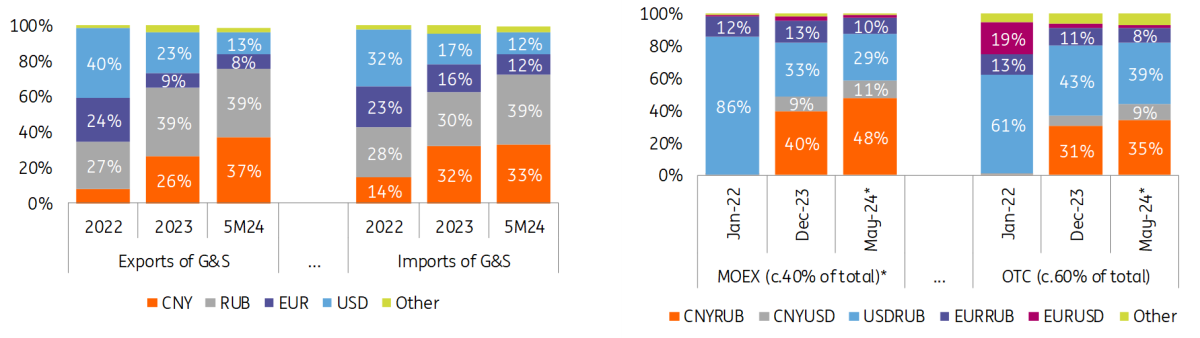

Ví dụ, các báo cáo cho thấy các loại tiền tệ như renminbi, dirham UAE và rupee Ấn Độ đều đã được sử dụng để thanh toán cho nhập khẩu năng lượng. Và một số báo cáo cho thấy các nhà máy lọc dầu Ấn Độ đang thanh toán dầu thô của Nga bằng đồng rúp. Nhưng một trong những ứng cử viên mạnh nhất ở đây là đồng nhân dân tệ, đã vượt qua đồng đô la để trở thành ngoại tệ chính của thị trường ngoại hối quốc tế và nội địa của Nga. Điều này được bắt đầu bằng việc Ngân hàng Trung ương Nga tích cực mua CNY, với đồng nhân dân tệ đạt 22% dự trữ ngoại hối vào cuối năm 2021.

Thành phần ngoại hối * của thương mại hàng hóa và dịch vụ nước ngoài của Nga và doanh thu thị trường ngoại hối trong nước

*Ngừng công bố chi tiết từ tháng 6/2024

Nguồn: Ngân hàng Nga, ING

Tuy nhiên, những hạn chế đối với việc phi đô la hóa thương mại toàn cầu vẫn tồn tại. Đầu tiên, nhìn vào sản lượng dầu, các nước BRICS+ kiểm soát 30% sản lượng toàn cầu (41% nếu Saudi Arabia tham gia), trong khi Mỹ, Canada và Mexico cũng nắm giữ tổng cộng 30%. Điều đáng chú ý là các nghiên cứu trước đây cho thấy hơn 95% ngoại thương ở châu Mỹ bị đô la hóa.

Hạn chế tiềm năng thứ hai là về mặt định lượng, vai trò của BRICS+ trong thương mại toàn cầu có thể gấp đôi khối lượng của Mỹ (11%), nhưng chỉ bằng một phần ba khối lượng thương mại của DM, chiếm gần 60% kim ngạch thương mại toàn cầu.

BRICS+ đang phi đô la hóa dòng tài chính của mình

Các lĩnh vực chính mà BRICS đã bắt đầu tích cực phi đô la hóa là các yêu cầu thanh toán bằng ngân hàng xuyên biên giới và chứng khoán nợ quốc tế, sau này phản ánh sự sụt giảm rộng hơn trong tỷ lệ USD trong nợ nước ngoài của BRICS. Thống kê ngân hàng vị trí của Ngân hàng Thanh toán Quốc tế (BIS LBS) cho thấy sự sụt giảm đáng kể tỷ lệ cho vay xuyên biên giới bằng đô la Mỹ của cư dân BRICS cốt lõi từ 67% trong năm 2016 xuống còn 55% vào cuối quý đầu tiên của năm, với sự sụt giảm tích cực nhất được thấy trong bốn năm qua. Dữ liệu về chứng khoán nợ quốc tế (BIS IDS) cũng cho thấy mức giảm tương tự từ 83% xuống 75% trong bốn năm qua.

Người cầm cờ cho quá trình phi đô la hóa này trong khu vực siêu quốc gia là Ngân hàng Phát triển Mới (NDB), được thành lập bởi BRICS vào năm 2015. Điều này được thành lập để hỗ trợ đầu tư cơ sở hạ tầng vào các dự án bền vững trong thế giới EM. Đáng chú ý, mục tiêu là 30% khoản cho vay của NDB sẽ bằng nội tệ. Tuy nhiên, thực tế là 70% khoản cho vay của nó vẫn bằng ngoại tệ mạnh có thể phản ánh sở thích tiền tệ của nhà đầu tư mà tài trợ cho vay NDB. Như chúng tôi đã kết luận trong báo cáo trước của mình, việc phát hành trái phiếu Panda bằng CNY đang tăng lên. Nhưng để tham khảo, việc phát hành trái phiếu Panda từ đầu năm đến nay chỉ là 25 tỷ đô la Mỹ so với hơn 1 nghìn tỷ đô la Mỹ được phát hành trong không gian bằng đô la Mỹ tương đương.

Tuy nhiên, BRICS vẫn được đô la hóa nhiều hơn trong LBS và IDS so với phần còn lại của thế giới, vì thị phần toàn cầu hiện tại của việc sử dụng đô la Mỹ cho cả hai phân khúc là khoảng 47%. Điều này cho thấy BRICS đang phi đô la hóa từ mức trên trung bình, và vẫn còn một số chỗ để đi.

Đặc biệt, BRICS và các loại tiền tệ EM khác là những đối tượng hưởng lợi rõ ràng từ quá trình phi đô la hóa (điều này không phải lúc nào cũng đúng). Nhìn vào các tuyên bố ngân hàng xuyên biên giới của BRICS trong bốn năm qua, tỷ trọng của ngoại hối BRICS tăng từ 6 điểm phần trăm đến 15% và của các loại tiền tệ EM khác - từ 4 điểm phần trăm đến 19%. Với chứng khoán nợ quốc tế, ngoại hối BRICS tăng 5 điểm phần trăm lên 11% và ngoại hối không cốt lõi khác - 4 điểm phần trăm đến 9%. Ở mức nợ nước ngoài bao quát hơn, ngoại hối BRICS đang cho thấy sự gia tăng ổn định lên mức 34% hiện tại. Điều này có thể phản ánh các quá trình khác nhau, bao gồm sự phát triển của ngành ngân hàng quốc gia và thị trường tài chính, cũng như địa chính trị và friend-shoring.

Đồng thời, tỷ lệ khiêm tốn của BRICS trong các dòng tài chính xuyên biên giới hạn chế đáng kể tác động toàn cầu của quá trình phi đô la hóa khu vực này. Các ngân hàng thường trú BRICS chỉ chiếm 9% số yêu cầu bồi thường quốc tế toàn cầu, các nhà phát hành trái phiếu từ khối chỉ chiếm 3% chứng khoán nợ quốc tế đang lưu hành và cư dân BRICS nói chung chỉ chiếm 5% nợ nước ngoài toàn cầu. Nhìn vào điều này từ góc độ thuần túy liên quan đến đô la Mỹ, nếu các nước BRICS cốt lõi giảm đô la hóa chung và hoàn toàn các dòng tài chính quan trọng của họ, điều đó sẽ ảnh hưởng đến 2,0 nghìn tỷ đô la Mỹ trong số 18,4 nghìn tỷ đô la Mỹ của các yêu cầu thanh toán qua ngân hàng xuyên biên giới bằng đô la Mỹ trên toàn cầu và chỉ có 0,6 nghìn tỷ đô la Mỹ trong số 13,6 nghìn tỷ đô la Mỹ của chứng khoán nợ quốc tế bằng đô la Mỹ toàn cầu.

Phi đô la hóa dòng tài chính theo BRICS và ở cấp độ toàn cầu

*Dữ liệu mới nhất có sẵn của năm 2023-24; tất cả cổ phiếu và khối lượng thị trường tương đương với đô la Mỹ được điều chỉnh hồi tố cho các hiệu ứng đánh giá lại FX

Nguồn: IMF, WB, BIS, Refinitiv, nguồn quốc gia, ING

M-Bridge sẽ giúp BRICS phi đô la hóa?

Khi nói đến các kênh khác để BRICS phi đô la hóa dòng chảy thương mại và tài chính của mình, một số trích dẫn dự án m-Bridge. Điều này tập trung vào việc sử dụng các loại tiền số của ngân hàng trung ương để cải thiện cơ chế thanh toán xuyên biên giới và đang được dẫn dắt bởi Trung tâm đổi mới BIS và đại diện của các ngân hàng trung ương từ Trung Quốc, UAE và Thái Lan.

Chúng tôi đã hỏi Trưởng phòng Phân tích Quy định của chúng tôi, ông Teunis Brosens, nghĩ gì về chủ đề này, và đây là quan điểm của ông:

"CBDC có vai trò tiềm năng gì trong việc phi đô la hóa? Đầu tiên, chúng ta phải phân biệt bán lẻ với CBDC bán buôn.Sự đa dạng bán lẻ, chẳng hạn như 'đồng euro số' của ECB, thường dành cho các giao dịch bán lẻ trong nước và do đó ít liên quan đến các giao dịch bằng đô la. CBDC bán buôn lại là một câu chuyện khác. Chúng nhằm mục đích tạo điều kiện thuận lợi cho các giao dịch tiền tệ và xuyên biên giới có giá trị lớn và thường xuyên biên giới. Trường hợp kinh doanh cho CBDC bán buôn như vậy là rõ ràng. Các khoản thanh toán xuyên biên giới hiện tại có xu hướng dựa vào mạng lưới ngân hàng đại lý. Điều này làm cho chúng chậm, cồng kềnh và tốn kém. Một giải pháp có thể cung cấp thanh toán xuyên biên giới tức thì, 24/7 và giá rẻ, sẽ được nhiều người hoan nghênh.

"Bản chất của hệ thống ngân hàng đại lý hiện tại cũng có nghĩa là một ngân hàng Mỹ thường tham gia. Ngay cả khi giao dịch không có mệnh giá bằng đô la ở cả hai đầu, giao dịch thường được định hướng qua đô la và do đó là một ngân hàng Mỹ. Điều này hỗ trợ sự thống trị của đồng đô la trong thế giới thanh toán toàn cầu hiện nay. CBDC bán buôn có khả năng phá vỡ điều này. Trên một nền tảng CBDC bán buôn thống nhất, các giao dịch có thể được xóa trực tiếp giữa hai loại tiền tệ, mà không cần bước trung gian là đi qua đồng đô la và ngân hàng Mỹ. Điều này có thể ảnh hưởng đến các khoản thanh toán toàn cầu dựa trên SWIFT nhưng cũng có thể tạo điều kiện thuận lợi cho việc thanh toán chứng khoán "giao hàng so với thanh toán".

"Vì vậy, CBDC bán buôn sắp phi đô la hóa thanh toán toàn cầu? Ở đây, chúng ta có xu hướng đánh giá quá cao những thay đổi ngắn hạn nhưng đánh giá thấp tác động lâu dài. Nghiên cứu và thí điểm nền tảng CBDC bán buôn đã diễn ra trong một vài năm qua, với các dự án do khu vực công và tư nhân dẫn đầu. Tuy nhiên, trong khi trường hợp kinh doanh đủ rõ ràng, việc đưa mọi thứ vào thực tế phức tạp hơn. Điều đáng chỉ ra ở đây là vấn đề chính không phải là vấn đề kỹ thuật. Công nghệ để lưu trữ nền tảng cần thiết được phát triển tốt và nó thậm chí không cần phải nằm trên blockchain hoặc "sổ cái phân tán", như đã được cường điệu cho đến vài năm trước.

Thay vào đó, vấn đề cần giải quyết ở đây là một trong những tổ chức và quản trị: làm thế nào để có được tất cả các ngân hàng, trung ương và thương mại, trên một nền tảng. Các ngân hàng trung ương cần phải kiểm tra và cấp phép cho các nền tảng, và sẵn sàng phát hành dự trữ trên đó, hoặc ít nhất là cho phép lưu thông các mã thông báo được hỗ trợ đầy đủ bởi dự trữ của họ. Các ngân hàng thương mại cần cam kết thanh khoản cho nền tảng này. Một khung pháp lý cần phải được xây dựng và đồng ý bởi tất cả các bên tham gia. Vì tất cả những lý do này, tiến trình trên các nền tảng CBDC bán buôn mất nhiều thời gian hơn người ta mong đợi dựa trên những thách thức kỹ thuật vừa phải liên quan.

Tuy nhiên, khi các nền tảng CBDC bán buôn bắt đầu xử lý các giao dịch tiền tệ có ý nghĩa thực sự, tác động đến việc sử dụng đồng đô la trong thanh toán toàn cầu có thể trở nên quan trọng. Không khó để nghĩ về các ngân hàng trung ương quan trọng trên thế giới có thể quan tâm đến việc cho phép thanh toán xuyên biên giới mà không liên quan đến đồng đô la. Dự án m-Bridge hiện có hơn ba mươi thành viên 'quan sát' từ cộng đồng ngân hàng trung ương toàn cầu. Tuy nhiên, thực tế là dự án này mất ba năm để đạt được trạng thái sản phẩm khả thi tối thiểu, cũng cho thấy rằng chúng ta phải đợi thêm vài năm nữa để bất kỳ tác động nào có thể cảm nhận được.

Bình minh của tiền tệ BRICS?

Một câu hỏi khác là liệu BRICS có thể chuyển đổi dấu ấn toàn cầu ngày càng tăng và phi đô la hóa dòng chảy tài chính và có thể là thương mại thành vai trò toàn cầu cao hơn của các đồng tiền quốc gia, hoặc thậm chí là sự xuất hiện của một loại tiền tệ chung tổng hợp. Suy đoán về một loại tiền tệ duy nhất có thể đã được thả nổi trong một thời gian, và vấn đề này mang tính chính trị. Thay vì tập trung vào các lập luận thường được thảo luận, bao gồm địa chính trị, lợi ích quốc gia, kiểm soát vốn, v.v., chúng tôi xem xét tỷ trọng kết hợp quan sát được của các loại tiền tệ BRICS trong các phân khúc thị trường khác nhau để đánh giá các xu hướng hiện có và khả năng lý thuyết.

Phái sinh và giao thương là hai lĩnh vực chính mà các đồng tiền BRICS đặc biệt thành công trong việc giành được thị phần toàn cầu cho đến nay. Về mặt phái sinh, khảo sát ba năm một lần của BIS về vòng quay phái sinh ngoại hối OTC cho thấy tỷ trọng của ngoại hối BRICS tăng đáng kể lên 6,8% vào năm 2022, bao gồm 4,8 pps thuộc về CNY và HKD. Một sự gia tăng nhỏ hơn nhưng cũng đáng chú ý được nhìn thấy trong tỷ trọng của các loại tiền tệ BRICS trên thị trường phái sinh IR được giao dịch trao đổi lên 2,6%, tuy nhiên, điều này chỉ được thúc đẩy bởi BRL.

Về phía thanh toán, gần đây đã có sự gia tăng đột biến về vai trò của các loại tiền tệ BRICS trong cơ cấu khối lượng giao dịch SWIFT lên 6,6%, chủ yếu là do tỷ trọng CNY tăng hơn gấp đôi so với năm 2022 bên cạnh vai trò ngày càng tăng của HKD. Như chúng tôi đã đề cập trong bản cập nhật phi đô la hóa trước đây của chúng tôi, điều này đang diễn ra trong bối cảnh địa lý mở rộng của các đường hoán đổi của Ngân hàng Nhân dân Trung Quốc và sự phát triển của nền tảng thanh toán CIPS.

Có những lĩnh vực khác mà việc sử dụng tiền tệ BRICS trên toàn cầu đang tăng lên nhưng từ cơ sở thậm chí còn thấp hơn và với tốc độ chậm hơn, bao gồm cho vay xuyên biên giới và chứng khoán nợ quốc tế, trong cả hai trường hợp cũng phản ánh việc sử dụng rộng rãi hơn các loại tiền tệ liên quan đến Trung Quốc trong bối cảnh vai trò khu vực và quốc tế ngày càng tăng. Cụ thể, lượng trái phiếu Panda đang lưu hành đã tăng hơn gấp đôi trong bốn năm qua lên 1,7 nghìn tỷ CNY, nhưng tỷ trọng trên tổng số thế giới, mặc dù tăng tương tự, hiện chỉ là 0,8%.

Một lĩnh vực mà tiến trình áp dụng rộng rãi hơn các loại tiền tệ BRICS đang bị giảm là dự trữ ngoại hối toàn cầu, nơi đồng tiền BRICS đáng chú ý duy nhất hiện diện là CNY, với tỷ lệ 2% không đổi trong bốn năm qua. Hai hạn chế rõ ràng ở đây là, thứ nhất, như chúng tôi đã đề cập, các nước BRICS có trách nhiệm bên ngoài rất thấp, hạn chế nhóm tiềm năng về phía tài sản quốc tế. Thứ hai, Trung Quốc là chủ sở hữu dự trữ lớn nhất trong BRICS + (kiểm soát cùng với dự trữ ngoại hối Hồng Kông và Macao trị giá 3,7 nghìn tỷ đô la Mỹ tương đương trong số BRICS+ kết hợp 5,4 nghìn tỷ đô la Mỹ) và có lẽ họ không có nhiều lựa chọn thay thế khả thi cho đồng đô la Mỹ do độ sâu của thị trường.

Sử dụng các loại tiền tệ BRICS+ trên toàn cầu

*Dữ liệu mới nhất có sẵn của năm 2023-24; tất cả các cổ phiếu được điều chỉnh hồi tố cho các hiệu ứng đánh giá lại FX

Nguồn: IMF, WB, BIS, Refinitiv, SWIFT, nguồn quốc gia, ING

Nhìn chung, với cơ sở thấp cho ngoại hối BRICS trong tất cả các lĩnh vực và những hạn chế rõ ràng về phía tiền tệ dự trữ, có vẻ như nhiều khả năng tại thời điểm này, tập đoàn tiền tệ quốc gia hoặc một loại tiền tệ tổng hợp giả định sẽ không phải là thách thức trực tiếp đối với đồng đô la Mỹ, mà có khả năng đối với các loại tiền tệ DM khác.

Tiến trình phi đô la hóa toàn cầu hỗn loạn

BRICS không phải là yếu tố duy nhất trong quá trình phi đô la hóa toàn cầu. Chúng tôi đã thảo luận rằng các cuộc bầu cử sắp tới của Mỹ cũng có thể là một yếu tố - nếu không trực tiếp thì thông qua sự suy giảm tiềm năng trong vai trò của Mỹ trong thương mại toàn cầu.

Câu hỏi cuối cùng bây giờ là liệu sự suy giảm của đồng đô la Mỹ có đang đạt được đà hay không. Nhìn rộng hơn vào sự phát triển của vai trò đồng đô la trong các lĩnh vực chính của nền kinh tế và thị trường toàn cầu (xem bảng dưới đây), việc sử dụng đô la Mỹ đang giảm dần chỉ trong hai lĩnh vực - dự trữ ngoại hối của ngân hàng trung ương và các công cụ phái sinh ngoại hối, từ mức rất cao trong cả hai trường hợp. Đồng đô la Mỹ đang bị đẩy ra chủ yếu bởi các loại tiền tệ DM khác, nhưng trong vài năm qua, các loại tiền tệ EM đã tham gia thúc đẩy.

Việc phi đô la hóa một số dòng tài chính, bao gồm cho vay ngân hàng xuyên biên giới, phản ánh sự trở lại mức đầu những năm 2000 sau khi tăng trong những năm 2010. Các đối thủ cạnh tranh chính của đồng đô la Mỹ là các loại tiền tệ DM khác, nhưng các loại tiền tệ không cốt lõi cũng đang tăng điểm. Trong các lĩnh vực chính khác, bao gồm chứng khoán nợ quốc tế, phái sinh lãi suất và giao dịch, đồng đô la Mỹ vẫn giữ được vị thế vững chắc, ít có dấu hiệu mất vị trí thống trị trong ngắn hạn và dài hạn nhờ dung lượng thị trường rộng và môi trường lãi suất thuận lợi.

Theo quan điểm của chúng tôi, xu hướng sử dụng tiền tệ dài hạn cho thấy các loại tiền tệ thị trường phát triển không phải đô la Mỹ, thay vì đô la Mỹ, là mục tiêu cạnh tranh có khả năng nhất từ BRICS và các loại tiền tệ thị trường mới nổi khác trong tương lai gần.

Sự phát triển lâu dài của vai trò toàn cầu của đô la Mỹ, ngoại hối DM khác và các loại tiền tệ khác

*Dữ liệu mới nhất có sẵn của năm 2023-24; **Các cặp ngoại hối với USD ở một trong hai chân. Tổng số cổ phiếu ngoại hối là 200%; tất cả các cổ phiếu được điều chỉnh hồi tố cho các hiệu ứng đánh giá lại ngoại hối.

Nguồn: IMF, WB, BIS, SWIFT, Refinitiv, ING

Tuyên bố từ chối trách nhiệm: Ấn phẩm này đã được ING chuẩn bị chỉ cho mục đích thông tin bất kể phương tiện, tình hình tài chính hoặc mục tiêu đầu tư của người dùng cụ thể. Thông tin không cấu thành khuyến nghị đầu tư, và cũng không phải là tư vấn đầu tư, pháp lý hoặc thuế hoặc đề nghị hoặc chào mời mua hoặc bán bất kỳ công cụ tài chính nào. Đọc thêm