Đại diện WGC: Chưa thể xác định chính xác lượng vàng người Việt đang nắm giữ

Fed có thể làm gì trong tình hình lạm phát khó khăn?

Chỉ số Chi tiêu tiêu dùng cá nhân (PCE) của tháng 1 tăng cao ở mức 5,4% so với tỷ lệ lạm phát dự kiến là 5%. Thị trường biến động khi các nhà đầu tư suy đoán về động thái tiếp theo của Cục Dự trữ Liên bang.

PCE tháng 1 cao hơn dự kiến

Sau đà phục hồi của thị trường vào tháng trước, Hiệu ứng Tháng Giêng dường như đã đạt đến mức tối đa trong năm nay, dẫn đến chỉ số Chi tiêu Tiêu dùng Cá nhân cao hơn đáng kể. Là thước đo lạm phát ưa thích của Cục Dự trữ Liên bang, PCE cho tháng 1 tăng 0,6%, ở mức 5,4% so với mức 5,0% dự kiến.

Tương tự như vậy, PCE lõi, không bao gồm giá năng lượng và thực phẩm dễ biến động, vượt kỳ vọng ở mức 4,7% so với mức dự báo là 4,3%. Về lâu dài, PCE cốt lõi đưa ra một bức tranh rõ ràng hơn về xu hướng lạm phát cơ bản vì nó loại bỏ những biến động giá trong thực phẩm và năng lượng. Điều này khiến tỷ lệ lạm phát rất khó kiểm soát.

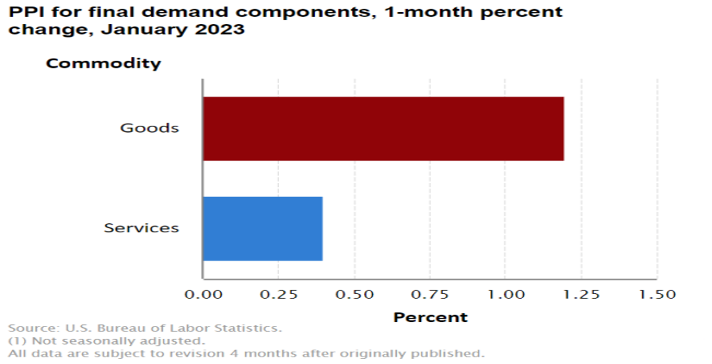

Một dấu hiệu khác cho hiệu ứng này là Chỉ số giá sản xuất (PPI), là thước đo giá bán trung bình của các nhà sản xuất trong nước. PPI đóng vai trò như một tín hiệu cảnh báo lạm phát sớm vì nó chỉ ra rằng các doanh nghiệp phải trả nhiều tiền hơn cho các yếu tố đầu vào cần thiết để sản xuất hàng hóa đến tay các nhà bán lẻ. Trong tháng 1, PPI đối với hàng hóa có nhu cầu cuối cùng tăng +1,2% hàng tháng, trong khi đối với dịch vụ, PPI tăng +0,4% và PPI tăng +6% hàng năm.

Hình ảnh: Cục Thống kê Lao động Hoa Kỳ

Cuối cùng, một thị trường lao động mạnh vẫn là một động lực khiến lạm phát gia tăng. Mọi người có nhiều tiền hơn để chi tiêu khi có ít công nhân thất nghiệp hơn và nhiều cơ hội việc làm hơn. Điều này thúc đẩy nhu cầu về hàng hóa và dịch vụ cùng với giá của chúng. Trong tháng 1, tỷ lệ thất nghiệp đã giảm xuống 3,4% so với mức 3,6% ước tính, đây là mức thấp nhất kể từ năm 1969.

Tương tự như vậy, bảng lương phi nông nghiệp đã tăng mạnh vào tháng 1, thêm 517.000, so với ước tính của Dow Jones là 187.000. Tại cuộc họp FOMC vừa qua, các Thống đốc Fed đã lưu ý xu hướng đáng lo ngại này của thị trường lao động “vẫn rất mạnh, góp phần tiếp tục gây áp lực tăng lương và giá cả”.

Mục tiêu lạm phát của Fed có thể đạt được?

Nhiệm vụ chính của Cục Dự trữ Liên bang tiếp tục là ổn định giá cả ở mức lạm phát 2%. Giờ đây, khi xu hướng lạm phát tăng, liệu Fed có tăng lãi suất mạnh hơn?

Trước báo cáo PCE mới nhất, xác suất tăng 25 điểm cơ bản vào ngày 22 tháng 3 là 76%. Vào thời điểm viết bài này, nó đã giảm xuống 70,1%, giảm theo hướng tăng 50 điểm cơ bản. Điều này tăng mức lãi suất cuối cùng lên mức 5 – 5,25% so với mức 4,5 – 4,75% hiện tại.

Tại cuộc họp FOMC vừa qua, các Thống đốc Fed James Bullard và Loretta Mester đã ủng hộ những động thái tăng mạnh lãi suất để giảm lạm phát một cách hiệu quả.

Tuy nhiên, tăng lãi suất có tác động làm giảm khả năng tiếp cận tín dụng giá rẻ cho người tiêu dùng và doanh nghiệp. Việc tăng chi phí đi vay cũng ảnh hưởng đến khả năng trả nợ của chính phủ liên bang dưới hình thức trái phiếu kho bạc mới phát hành.

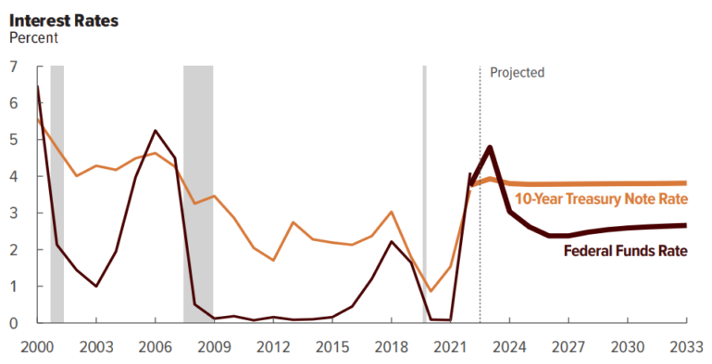

Theo đó, lợi suất trái phiếu kho bạc 2 năm ngắn hạn đã tăng vọt lên 4,8%, mức cao nhất kể từ năm 2007. Trong khi đó, trái phiếu kho bạc 10 năm dài hạn tăng lên 3,9% , cao nhất trong ba tháng. Điều này dẫn đến đường cong lợi suất dốc cho thấy sự không chắc chắn của nhà đầu tư về triển vọng dài hạn của nền kinh tế.

Văn phòng Ngân sách Quốc hội phi đảng phái (CBO) đã dự đoán một kịch bản như vậy trước báo cáo PCE trong hội nghị Triển vọng Kinh tế cho năm 2023.

Hình ảnh: Văn phòng Ngân sách Quốc hội (CBO)

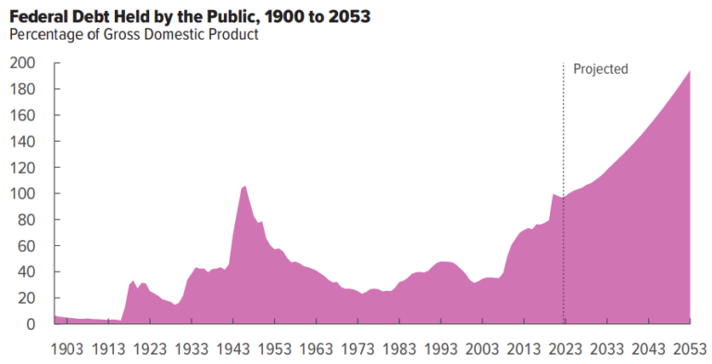

Nhưng để tiếp tục trả khoản nợ liên bang đang tăng lên, Cục Dự trữ Liên bang có thể sẽ phải mua thêm chứng khoán Kho bạc, gián tiếp làm giảm giá trị của đồng đô la. Trong cùng một báo cáo, CBO dự đoán rằng nợ liên bang do công chúng nắm giữ sẽ tăng lên 195% GDP vào năm 2053.

Hình ảnh: Văn phòng Ngân sách Quốc hội (CBO)

Chỉ số sức mạnh đô la và ảnh hưởng đến tiền điện tử

Khi các nhà đầu tư kỳ vọng lãi suất sẽ tăng mạnh hơn, chỉ số USD đã tăng trong ngày, trong khi đó, giá Bitcoin bắt đầu giảm, theo mối tương quan nghịch đảo được thiết lập từ lâu giữa USD và BTC.

Hình ảnh: Trading View

Với kỳ vọng tăng lãi suất trong thời gian dài hơn để kiềm chế lạm phát, đồng USD trở nên hấp dẫn hơn đối với các nhà đầu tư nước ngoài. Đồng thời, sự không chắc chắn do đường cong lợi suất dốc gây ra đang mang đến cho các nhà đầu tư một 'nơi trú ẩn an toàn' bằng đồng đô la. Ngược lại, Bitcoin được coi là tài sản có rủi ro phụ thuộc vào việc giảm giá tiền tệ. Do đó, mối tương quan nghịch đảo hiện đang diễn ra.

Tuy nhiên, với khoản nợ khổng lồ 31,46 nghìn tỷ đô la của chính phủ liên bang, lợi suất trái phiếu kho bạc kỳ hạn 2 năm 4,8% chiếm khoảng 30% số tiền thuế Liên bang thu được. Đồng thời, các chương trình xã hội của Hoa Kỳ tiêu tốn 65% doanh thu, với xu hướng ngày càng tăng. Do đó, không chắc rằng đồng đô la sẽ là một khoản đầu tư hấp dẫn trong thời gian dài hơn nữa.

Không sớm thì muộn, một đợt pha loãng đồng đô la mới có thể sẽ đến gần để trả các khoản nợ khổng lồ của chính phủ liên bang trừ khi chính phủ thực hiện cắt giảm chi tiêu lớn đồng thời tăng thu thuế.

Tuyên bố miễn trừ trách nhiệm: Bài viết này ban đầu được xuất bản trên The Tokenist. Xem bản tin miễn phí của The Tokenist, Five Minute Finance, để biết phân tích hàng tuần về các xu hướng lớn nhất trong lĩnh vực tài chính và công nghệ.