Giá vàng hôm nay 12-10: Xuất hiện dự báo bất ngờ cho tuần tới

Một khía cạnh ít được khám phá của ngành ETF là cách các nhà đầu tư cá nhân tương tác với sản phẩm của họ trên các trang mạng xã hội. Cá nhân tôi nghĩ rằng các nhà quản lý ETF đầy tham vọng và có uy tín nên theo kịp những phát triển này để tận dụng các xu hướng và sở thích của nhà đầu tư.

Một ví dụ điển hình là diễn đàn Reddit r/divingends, nơi có cộng đồng hơn 356.000 nhà đầu tư định hướng thu nhập. Và một trong những ETF được nhắc đến nhiều nhất của họ trong suốt những năm qua là ETF Thu nhập cao cấp vốn chủ sở hữu JPMorgan được quản lý tích cực (NYSE:JEPI).

Tôi luôn tìm kiếm các quỹ ETF thú vị để đầu tư và JEPI cũng không ngoại lệ. ETF này sử dụng một số chiến lược khá độc đáo khiến nó trở nên đáng chú ý ngay cả trong số các quỹ ETF định hướng thu nhập ngày càng tăng của nó. Hãy chia nhỏ quỹ ETF này và xem nó hoạt động như thế nào.

Cách thức hoạt động của JEPI

JEPI tốt nhất có thể được mô tả như một ETF vốn chủ sở hữu phòng thủ với quyền mua được bảo hiểm. Như đã lưu ý trước đó, ETF được quản lý tích cực, với mục tiêu "mang lại một phần đáng kể lợi nhuận liên quan đến Chỉ số S&P 500 với ít biến động hơn, bên cạnh thu nhập hàng tháng".

Về khía cạnh vốn chủ sở hữu, điều này liên quan đến quy trình nghiên cứu cơ bản từ dưới lên nhằm sàng lọc các cổ phiếu vốn hóa lớn của Hoa Kỳ bằng cách sử dụng "xếp hạng cổ phiếu được điều chỉnh theo rủi ro độc quyền" dựa trên "giá trị tương đối" của chúng. Đây là một cách tiếp cận khá "hộp đen" không được nêu chi tiết trong bản cáo bạch của JEPI.

Để tạo thu nhập hàng tháng, JEPI có thể đầu tư tới 20% vào các ghi chú liên kết trao đổi hoặc ELN. Đây là những sản phẩm có thu nhập cố định do một đối tác phát hành hứa hẹn lợi nhuận được liên kết với tài sản tham chiếu. Cụ thể, JEPI nắm giữ các ELN cung cấp khả năng tiếp xúc với các quyền chọn mua chỉ số S&P 500 có lãi.

Tại sao lại là ELN? Không giống như các ETF quyền chọn mua được bảo hiểm khác, JEPI không nắm giữ tất cả các cổ phiếu để thực hiện các quyền chọn mua trên chính S&P 500. Danh mục đầu tư của nó được quản lý tích cực và duy nhất. Do đó, nó phải được tiếp xúc thông qua các công cụ khác, trong trường hợp này là ELN.

Hiệu suất JEPI

JEPI rõ ràng là phổ biến. ETF hiện có tài sản được quản lý (AUM) hơn 18 tỷ đô la, trên đó nó tính tỷ lệ chi phí 0,35% khá hợp lý. Hiện ETF có tỷ suất cổ tức 12 tháng là 11,29%, rất cao so với các quỹ định hướng thu nhập khác.

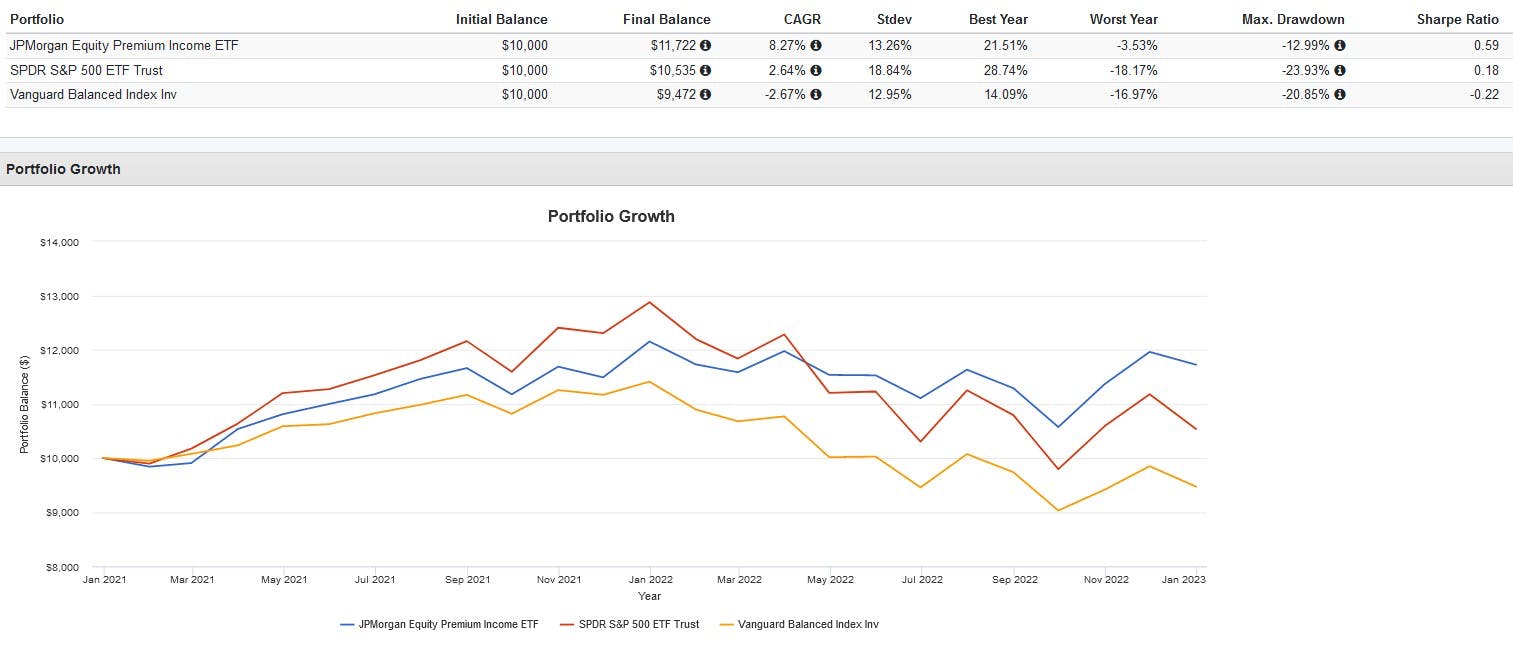

Lịch sử ETF đã hoạt động như thế nào? Tôi đã tiến hành kiểm tra lại quỹ so với S&P 500 và danh mục đầu tư cân bằng 60/40 gồm cổ phiếu và trái phiếu Hoa Kỳ để tìm hiểu. Tuy nhiên, xin lưu ý rằng vì JEPI có ngày bắt đầu là tháng 5 năm 2020 nên quá trình kiểm tra lại này quá ngắn để đưa ra kết luận có ý nghĩa.

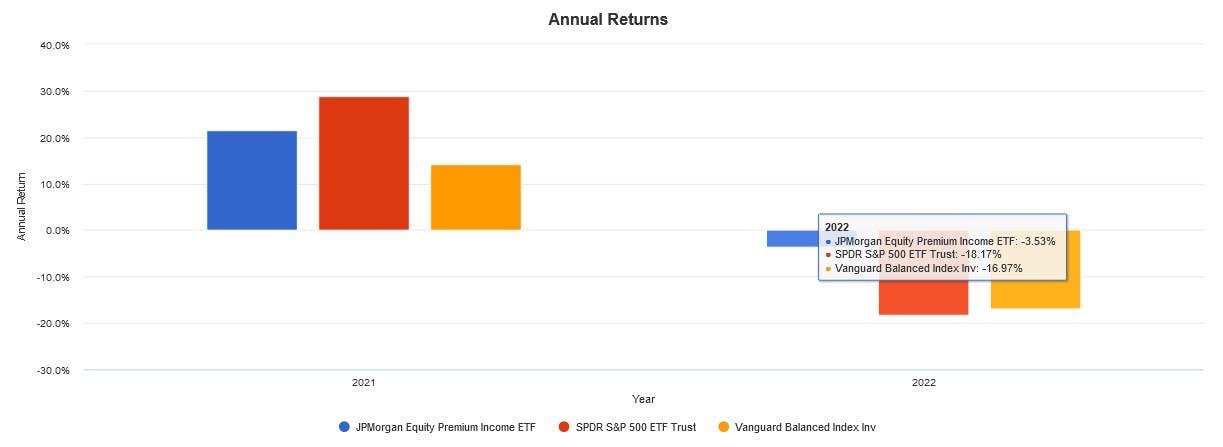

Giai đoạn kiểm tra lại đã bị sai lệch bởi thị trường giá xuống năm 2022, nhưng người ta có thể lập luận rằng đây chính là điều kiện giúp JEPI tỏa sáng. Thật vậy, chúng tôi thấy rằng mặc dù JEPI hoạt động kém hơn S&P 500 vào năm 2021, nhưng nó lại vượt trội hơn hẳn vào năm 2022. Đáng chú ý là nó đã đánh bại danh mục đầu tư 60/40 trong cả hai năm. Nó cũng đã làm như vậy với sự biến động và rút vốn thấp hơn.

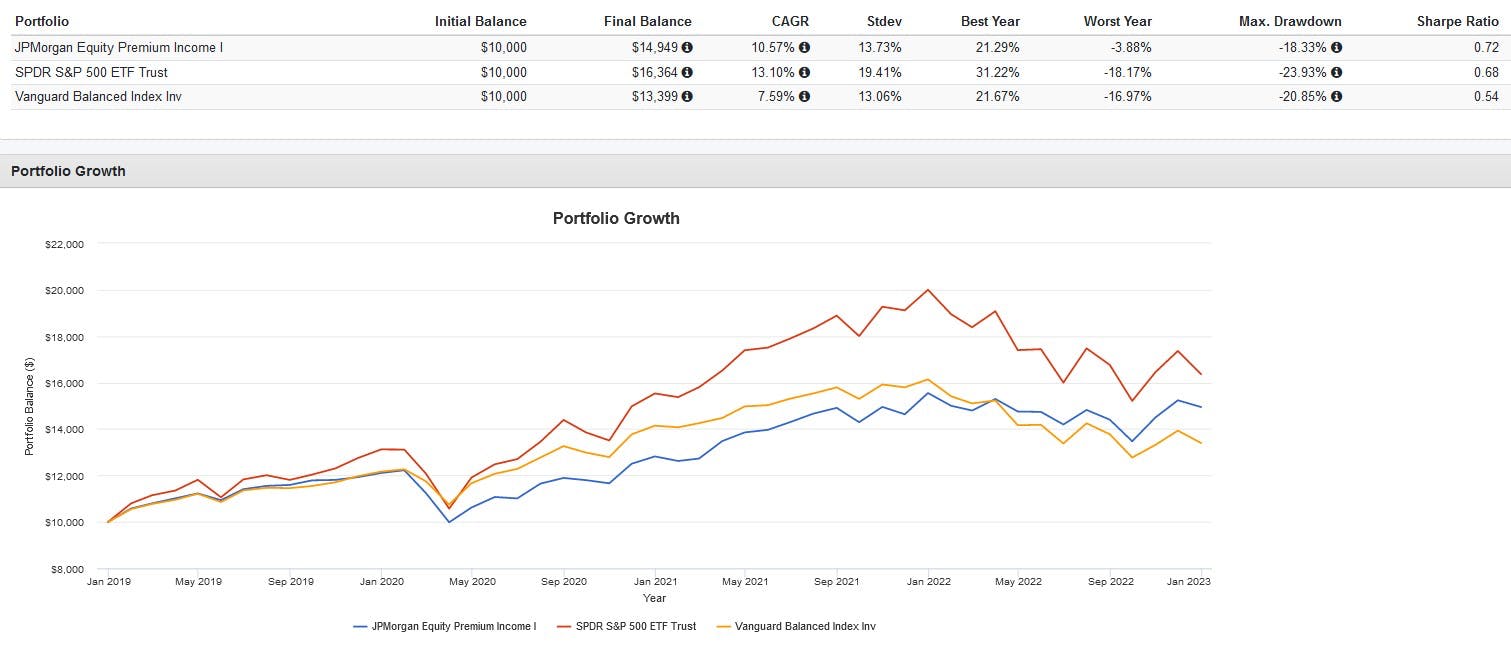

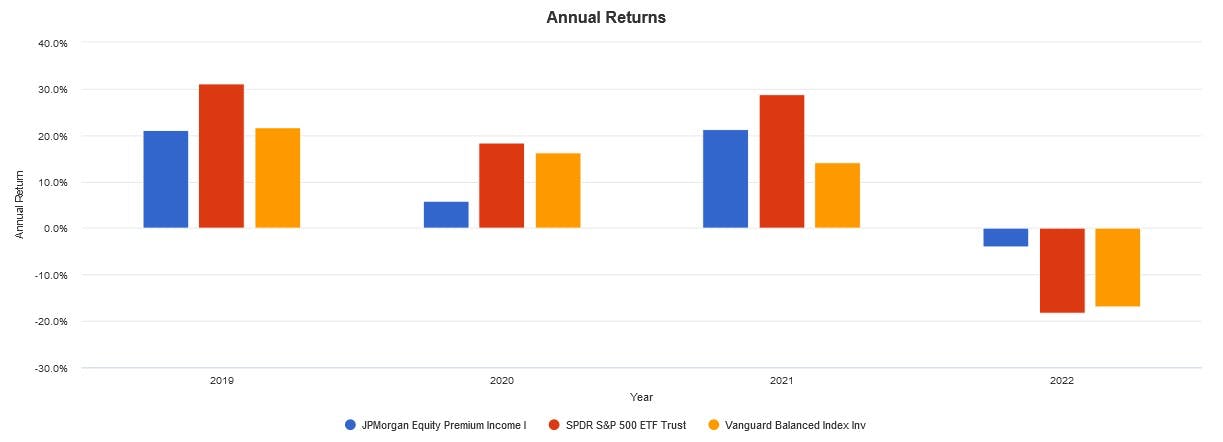

Để mở rộng phép kiểm tra ngược này, tôi đã thay thế quỹ tương hỗ tương đương của JEPI, JPMorgan Thu nhập phí bảo hiểm vốn chủ sở hữu I (JEPIX) để xem hoạt động của nó trong năm 2019 và 2020 như thế nào:

Vào năm 2019, JEPI đã trở lại gần như tương đương với danh mục đầu tư 60/40, nhưng hoạt động kém hiệu quả vào năm 2020. Lý do? Sự cố COVID-19. Mặc dù tỷ lệ 60/40 được hỗ trợ bởi việc phân bổ trái phiếu do việc cắt giảm lãi suất của Fed, nhưng lớp phủ cuộc gọi được bảo hiểm cho JEPI không phải là một hàng rào tuyệt vời.

Như đã thấy ở trên, JEPI đã giảm gần bằng mức mà ETF chỉ số S&P 500 thông thường đã làm. Điều đáng nói là các cuộc gọi được bảo hiểm không bảo vệ một cách hiệu quả và không nên dựa vào đó để bảo vệ sự cố – chúng chủ yếu là một giải pháp thu nhập. Trái phiếu vẫn cần thiết.

Quan điểm của tôi? Các quỹ ETF như JEPI được sử dụng tốt nhất để tăng phân bổ 60/40 truyền thống cho các nhà đầu tư lo ngại về lãi suất tăng và mong muốn biến động tương tự. Giữ riêng JEPI có thể làm giảm sự biến động, nhưng nó sẽ không bảo vệ khỏi sự sụp đổ. Cân nhắc ghép nối nó với thứ gì đó giống như Kho bạc ETF.

***

Nội dung này ban đầu được xuất bản bởi các đối tác của chúng tôi tại ETF Central.