30 cổ phiếu Việt Nam có thể lọt rổ FTSE Russell sau khi nâng hạng

Một câu nói cũ cảnh báo người ta phải cẩn thận với những gì họ kỳ vọng. Các nhà đầu tư chứng khoán mong muốn Cục Dự trữ Liên bang xoay trục có thể muốn suy nghĩ lại về logic của họ và xem xét các biểu đồ.

Sự sụp đổ của ngân hàng lớn thứ hai của Hoa Kỳ và việc bán khẩn cấp Credit Suisse (NYSE:CS) được chiết khấu mạnh khiến các nhà đầu tư đặt cược rằng Cục Dự trữ Liên bang sẽ xoay trục. Họ dường như không quan tâm đến việc lạm phát đang tăng cao và khó khăn, và Fed vẫn quyết tâm giữ lãi suất “cao hơn trong thời gian dài hơn” bất chấp cuộc khủng hoảng đang gia tăng.

Giống như những chú chó của Pavlov, các nhà đầu tư mua khi họ nghe thấy tín hiệu xoay trục. Điều kiện của họ có thể chứng minh là có hại nếu quá khứ đã cho thấy điều đó.

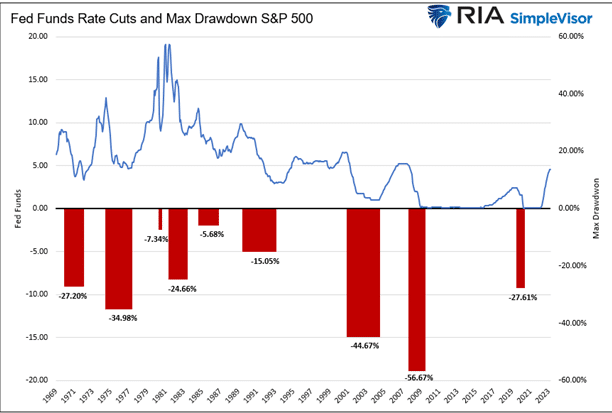

Lịch sử về một xu hướng giảm sau khi việc cắt giảm lãi suất xảy ra

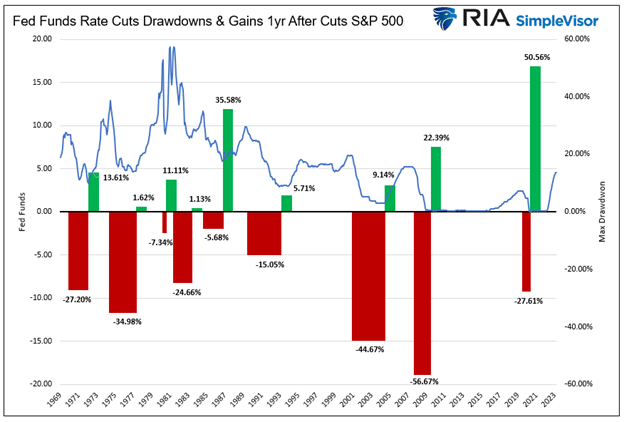

Kể từ năm 1970, đã có chín trường hợp Fed cắt giảm đáng kể lãi suất Quỹ của Fed. Mức rút tiền tối đa trung bình từ đầu mỗi kỳ giảm lãi suất đến mức thấp nhất của thị trường là 27,25%.

Ba lần gần đây nhất chứng kiến sự sụt giảm lớn hơn mức trung bình. Trong số sáu trải nghiệm khác, chỉ có một trải nghiệm, 1974-1977, có mức giảm tồi tệ hơn mức trung bình.

Vậy tại sao những lần rút tiền gần đây nhất lại tồi tệ hơn những lần trước năm 1990? Trước năm 1990, Fed hoạt động tích cực hơn. Do đó, họ không cho phép tỷ giá tăng quá cao hoặc quá thấp so với tỷ lệ tự nhiên của nền kinh tế. Thật vậy, lạm phát cao trong những năm 1970 và đầu những năm 1980 đã buộc Fed phải cảnh giác. Bất kể lý do là gì, lãi suất cao hơn đã giúp kiểm soát bong bóng đầu cơ.

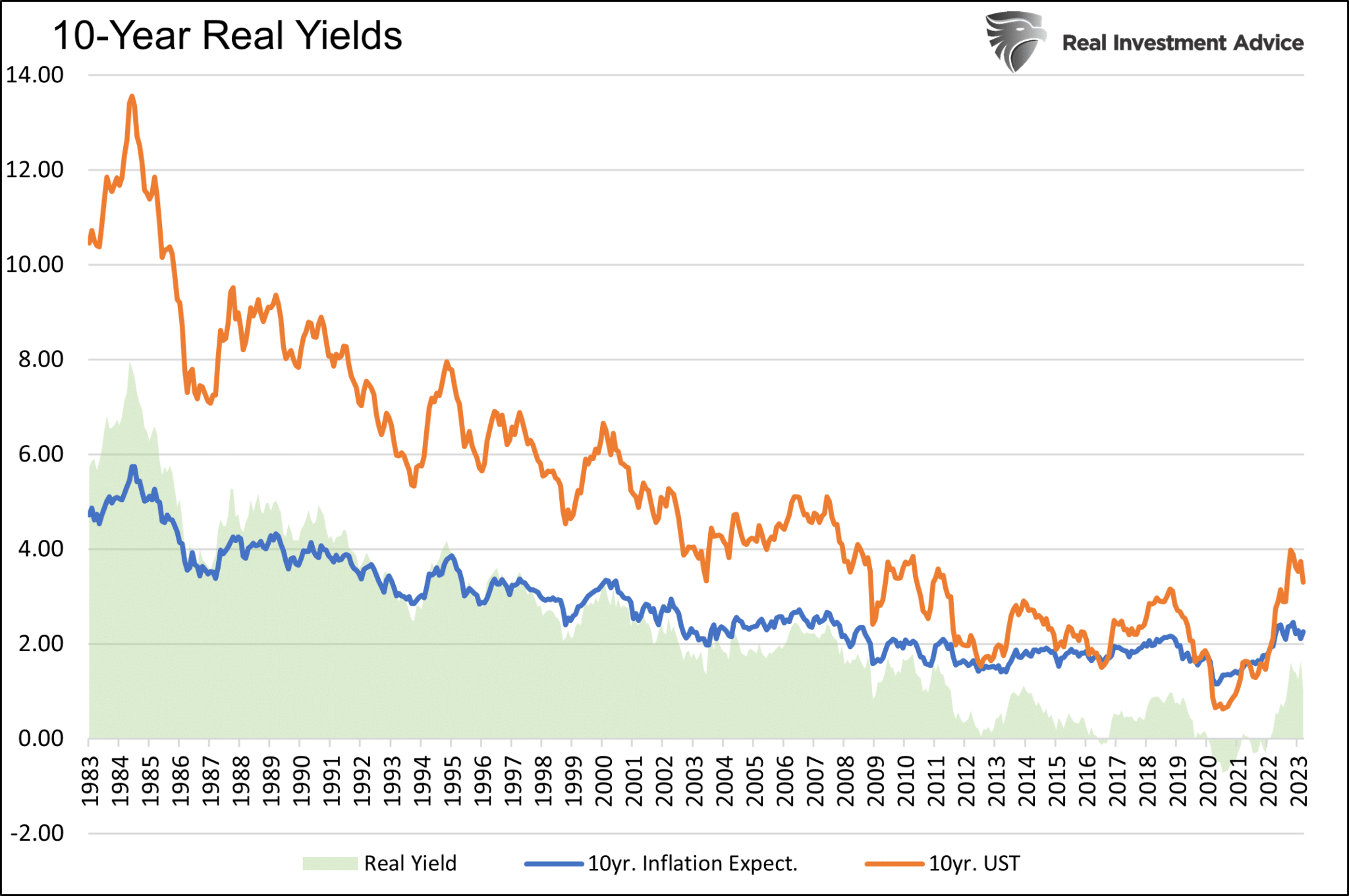

Trong suốt 20 năm qua, Fed đã chủ trương duy trì môi trường lãi suất thấp. Biểu đồ dưới đây cho thấy lợi suất thực tế, mang lại ít kỳ vọng lạm phát hơn, có xu hướng thấp hơn trong 40 năm. Từ đại dịch cho đến khi Fed bắt đầu tăng lãi suất vào tháng 3 năm 2022, lợi suất thực 10 năm thường ở mức âm.

Đầu cơ thường nở rộ khi lãi suất thấp có thể đoán trước được. Như chúng ta đang tìm hiểu, hành vi đầu cơ như vậy bắt nguồn từ chính sách của Fed vào năm 2020 và 2021 đã dẫn đến việc các chủ ngân hàng bảo thủ và các quỹ phòng hộ tích cực chấp nhận rủi ro quá mức. Trong khi kỳ vọng không đạt được, lựa chọn thay thế của họ là gì? Chấp nhận lợi nhuận thực âm là không tốt cho lợi nhuận.

Chúng tôi nhìn trên tổng thể để đánh giá mức độ lãi suất thúc đẩy đầu cơ.

Người mẫu thanh lịch của Wicksell

Vài năm trước, chúng tôi đã chia sẻ logic của nhà kinh tế học nổi tiếng người Thụy Điển Knut Wicksell. Mô hình của nhà kinh tế học thế kỷ 19 nêu rõ hai mức lãi suất giúp đánh giá hoạt động kinh tế. Mô hình thanh lịch của Per Wicksell:

Thứ nhất, có “tỷ lệ tự nhiên”, phản ánh tốc độ tăng trưởng cơ cấu của nền kinh tế (cũng phản ánh tốc độ tăng trưởng thu nhập doanh nghiệp). Tỷ lệ tự nhiên là sự tăng trưởng kết hợp của dân số trong độ tuổi lao động và tăng trưởng năng suất. Thứ hai, Wicksell cho rằng có “tỷ giá thị trường” hay chi phí tiền tệ trong nền kinh tế do cung và cầu quyết định.

Wicksell xem sự khác biệt giữa tỷ giá tự nhiên và tỷ giá thị trường là cơ chế xác định chu kỳ kinh tế. Nếu chênh lệch giữa lãi suất tự nhiên và lãi suất thị trường được duy trì một cách bất thường, nó sẽ gây ra sự phân bổ vốn sai lầm nghiêm trọng.

Điểm mấu chốt:

Theo Wicksell, chính sách tối ưu nên nhằm mục đích giữ cho tỷ giá tự nhiên và tỷ giá thị trường được liên kết chặt chẽ nhất có thể để ngăn chặn việc phân bổ sai. Nhưng khi lãi suất thị trường ngắn hạn thấp hơn lãi suất tự nhiên, các nhà đầu tư thông minh sẽ phản ứng một cách thích hợp. Họ vay nặng lãi với lãi suất thấp và mua các tài sản hiện có với lợi nhuận có thể dự đoán được và thời hạn ngắn hơn. Các tài sản tài chính tăng vọt về giá trị trong khi các khoản đầu tư dài hạn, dựa trên dòng tiền với triển vọng rủi ro hơn lại giảm sút.

Nửa cuối năm 2020 và 2021 cung cấp bằng chứng về lý thuyết của Wicksell. Bất chấp hoạt động kinh tế sôi động và lạm phát gia tăng, Fed vẫn giữ lãi suất ở mức 0 và bổ sung nhiều hơn vào bảng cân đối kế toán (QE) so với thời kỳ Khủng hoảng tài chính. Có thể cảm nhận được sự đầu cơ từ việc giữ lãi suất thấp hơn nhiều so với lãi suất tự nhiên.

Lần này chúng ta nên kỳ vọng mức lãi suất tăng là bao nhiêu?

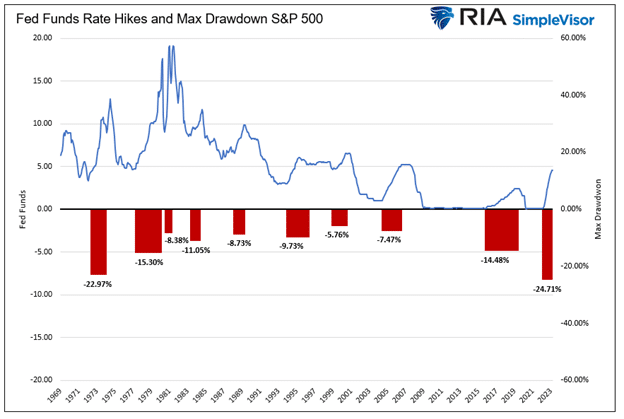

Vì thị trường đã trải qua một đợt giảm đáng kể trong chu kỳ tăng lãi suất bắt đầu từ tháng 3 năm 2022, liệu một phần lớn việc giảm lãi suất liên quan đến việc cắt giảm lãi suất đã xảy ra chưa?

Biểu đồ bên dưới cho thấy mức giảm tối đa từ đầu chu kỳ tăng lãi suất. Mức sụt giảm trung bình trong các chu kỳ tăng lãi suất là 11,50%. S&P 500 đã trải qua mức sụt giảm gần 25% trong chu kỳ hiện tại.

Có hai cân nhắc khác trong việc hình thành kỳ vọng về những gì mà Cục Dự trữ Liên bang xoay trục tiếp theo dành cho cổ phiếu.

Đầu tiên, biểu đồ dưới đây cho thấy mức rút tiền tối đa trong thời gian cắt giảm lãi suất và lợi nhuận một năm sau lần cắt giảm lãi suất cuối cùng. Từ tháng 5 năm 2020 đến tháng 5 năm 2021, khoảng thời gian một năm sau lần cắt giảm lãi suất gần đây nhất, S&P 500 đã tăng hơn 50%. Con số này cao gấp ba lần mức trung bình 16% của tám tập trước. Do đó, không có gì ngạc nhiên khi mức giảm tối đa trong chu kỳ tăng lãi suất hiện tại lớn hơn mức trung bình.

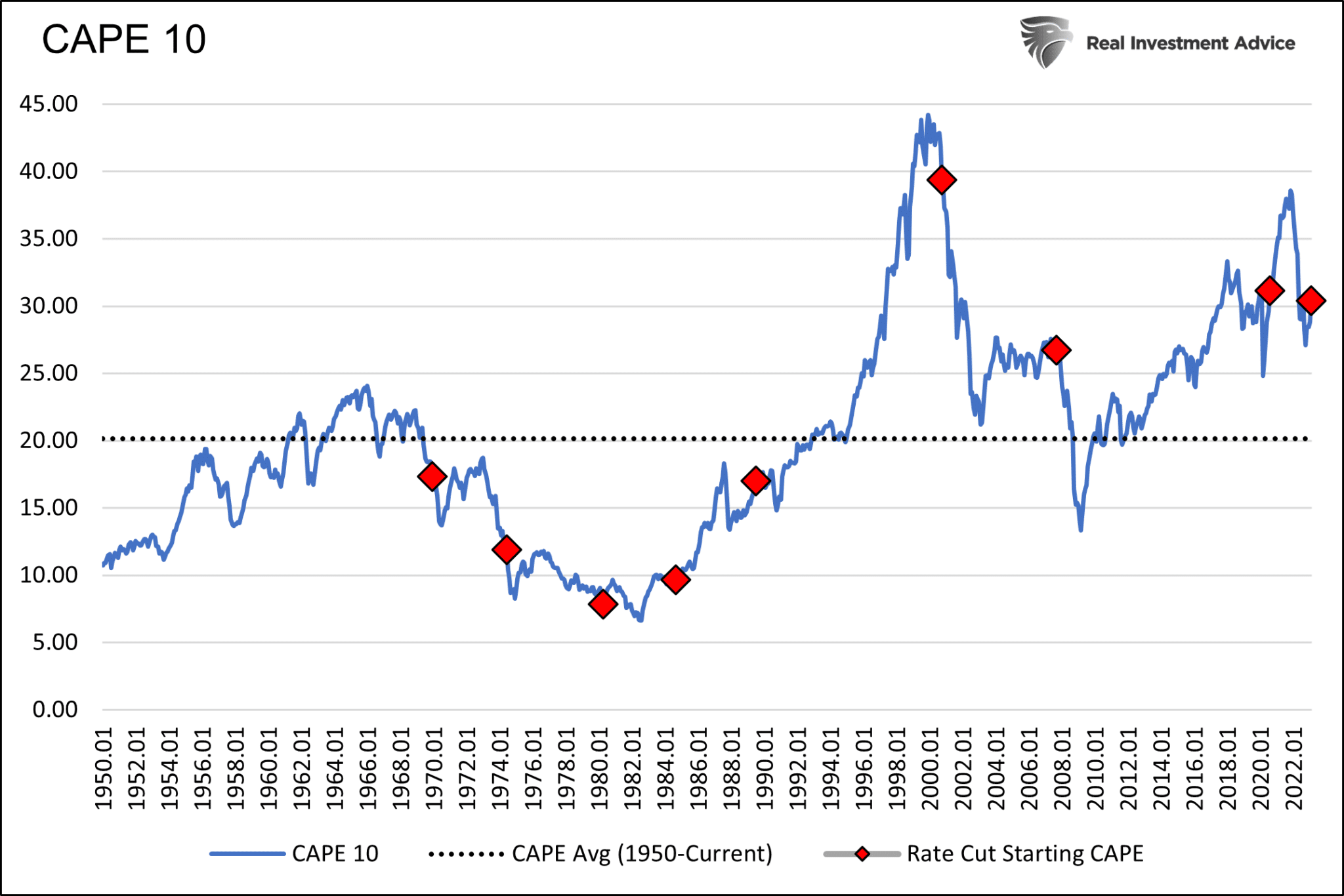

Thứ hai, việc định giá giúp giải thích lý do tại sao các khoản rút tiền gần đây trong thời gian xoay trục của Cục Dự trữ Liên bang lại tồi tệ hơn so với trước khi bong bóng dot-com sụp đổ. Biểu đồ dưới đây cho thấy ba lần cắt giảm lãi suất gần đây nhất bắt đầu khi định giá CAPE10 cao hơn mức trung bình trong lịch sử. Tất cả các trường hợp trước đều xảy ra ở mức định giá dưới mức trung bình.

Định giá CAPE hiện tại không được mở rộng như vào cuối năm 2021 nhưng cao hơn khoảng 50% so với mức trung bình. Mặc dù thị trường đã điều chỉnh một số, nhưng việc định giá vẫn có thể trở lại mức trung bình hoặc thấp hơn, như đã từng xảy ra vào năm 2003 và 2009.

Thật khó để đưa ra kết luận về đợt giảm giá năm 2020. Các chính sách tài chính và tiền tệ chưa từng có đã đóng một vai trò nổi bật trong việc thúc đẩy tinh thần và nâng cao cổ phiếu. Với lạm phát và bất ổn chính trị, chúng tôi không nghĩ rằng các thành viên hoặc chính trị gia của Fed sẽ có khả năng kích hoạt các động cơ tài chính và tiền tệ trong trường hợp thị trường suy giảm nghiêm trọng hơn.

Kết luận

Cục Dự trữ Liên bang thẳng thắn về mong muốn đưa lạm phát đến mục tiêu 2%. Nếu họ xoay vòng nhiều và ngay khi thị trường dự đoán, thì có điều gì đó đã bị phá vỡ. Hiện tại, cần có một bước ngoặt tiêu cực nghiêm trọng đối với cuộc khủng hoảng ngân hàng hoặc một nền kinh tế đang suy thoái nhanh chóng để biện minh cho chính sách xoay trục, những điều mà thị trường ngụ ý. Xin lưu ý, một điều gì đó đổ vỡ, có thể là khủng hoảng hoặc suy thoái, không báo hiệu tốt cho thu nhập của công ty và giá cổ phiếu.

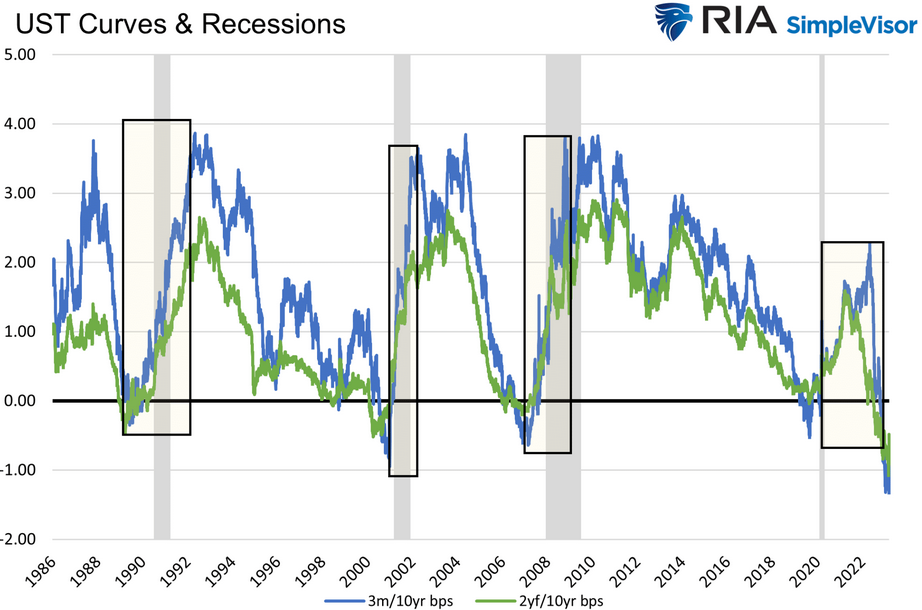

Có một điểm nữa đáng xem xét liên quan đến trục xoay của Cục Dự trữ Liên bang. Nếu Fed cắt giảm Quỹ Fed, đường cong lợi suất có thể sẽ không đảo ngược và trở lại độ dốc dương bình thường. Sự đảo ngược đường cong lợi suất trong lịch sử, như chúng ta có, chỉ là những cảnh báo về suy thoái kinh tế. Theo truyền thống, đường cong lợi suất không đảo ngược báo hiệu rằng một cuộc suy thoái sắp xảy ra.

Biểu đồ dưới đây cho thấy hai đường cong lợi suất trái phiếu kho bạc được theo dõi sát sao. Độ dốc của cả hai đường cong, thể hiện trong cả bốn trường hợp và các trường hợp khác trước năm 1990, đi kèm với suy thoái.

Trong hai tuần qua, đường cong lợi suất 2 năm 10 năm đã dốc hơn 60 bps.