Giá vàng hôm nay 12-10: Xuất hiện dự báo bất ngờ cho tuần tới

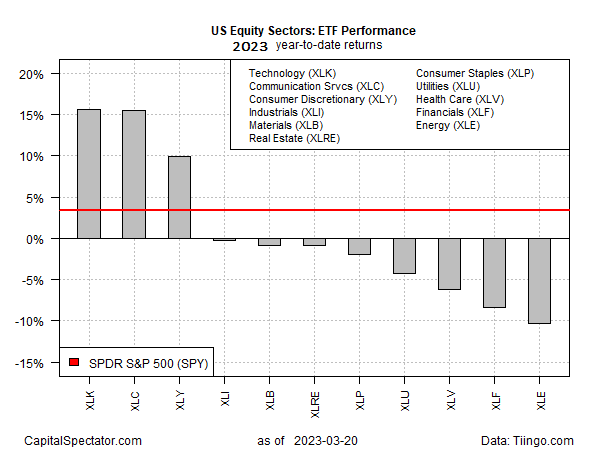

Công nghệ lại leo lên đỉnh – một lần nữa. Lĩnh vực này đang công bố hiệu suất mạnh nhất từ đầu năm đến nay đối với các cổ phiếu thuộc lĩnh vực vốn cổ phần của Hoa Kỳ, dựa trên một tập hợp các ủy quyền ETF. Đứng thứ hai chính là Dịch vụ truyền thông. Trong khi đó, tài chính và năng lượng đang bị ảnh hưởng nặng trong năm nay.

Sau khi giảm mạnh 28% vào năm 2022, Technology Select Sector SPDR ETF (NYSE:XLK) đang giữ mức tăng mạnh 15,6% cho đến hết ngày thứ Hai (20/3). Communication Services Select Sector SPDR ETF (NYSE:XLC) về cơ bản được xếp ở vị trí đầu tiên với hiệu suất nhẹ hơn một chút.

Ngược lại, lĩnh vực năng lượng lại là lĩnh vực hoạt động kém nhất từ đầu năm đến nay. Energy Select Sector SPDR ETF (NYSE:XLE) sẽ lỗ hơn 10% vào năm 2023.

Lĩnh vực tài chính cũng đang trải qua một chặng đường khó khăn trong năm nay khi sự hỗn loạn của ngành ngân hàng gần đây đã ảnh hưởng nghiêm trọng đến lĩnh vực này. Financial Select Sector SPDR ETF (NYSE:XLF) đã giảm 8,4% từ đầu năm đến nay, mức thua lỗ trong lĩnh vực này chỉ tính riêng cổ phiếu năng lượng.

Các kết quả đến với một cơn gió thuận chiều khiêm tốn cho phiên bản beta vốn chủ sở hữu lớn. Chứng khoán Hoa Kỳ đang đạt mức tăng khiêm tốn cho đến nay vào năm 2023 thông qua SPDR S&P 500 ETF (NYSE:SPY), tăng 3,4%.

Nhà phân tích Dan Ives của Wedbush cho biết vận may của ngành công nghệ đã phục hồi gần đây khi các nhà đầu tư hiện coi cổ phiếu là nơi trú ẩn tương đối an toàn trong bối cảnh các ngân hàng gặp khó khăn gần đây.

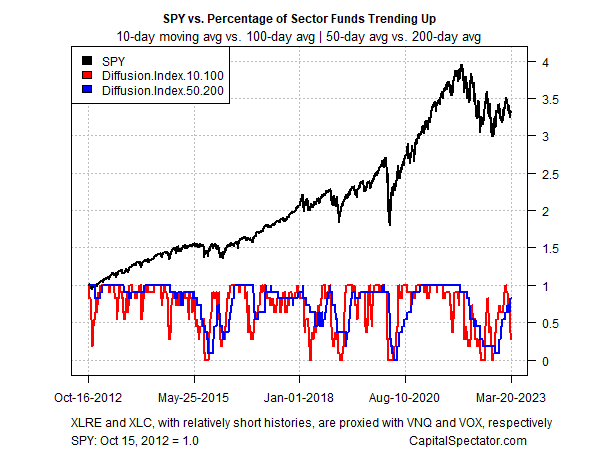

Mặc dù các dịch vụ công nghệ và truyền thông tăng mạnh trong năm nay, nhưng nhìn chung, động lực tăng giá của các lĩnh vực cổ phiếu đang có dấu hiệu mờ dần sau đợt phục hồi gần đây. Việc sử dụng một tập hợp các đường trung bình động để theo dõi sức mạnh của xu hướng đối với các lĩnh vực vốn cổ phần cho thấy hiệu suất trước mắt nhìn chung yếu hơn so với lịch sử gần đây.

Các nhà phân tích của Morningstar khuyên rằng cuộc khủng hoảng ngân hàng dường như đã được kiềm chế vào lúc này, nhưng triển vọng vĩ mô đã bị ảnh hưởng nghiêm trọng: “Căng thẳng trong hệ thống ngân hàng và khu vực doanh nghiệp do hậu quả của giai đoạn này, trên lề, có thể khiến nền kinh tế yếu hơn những điều kiện mà chúng tôi đã mong đợi trong năm 2023.”

Trong khi đó, hợp đồng tương lai quỹ của Fed đang định giá ở mức khá cao cho việc tăng lãi suất tại cuộc họp FOMC ngày mai (22 tháng 3). Tuy nhiên, thách thức kiểm soát lạm phát vẫn còn cao có nhiều rủi ro hơn sau sự hỗn loạn của ngành ngân hàng.

Eric Rosengren, cựu chủ tịch Fed Boston, khuyên: “Tôi sẽ không đổ thêm dầu vào lửa bằng cách tăng lãi suất trong khi các điều kiện tài chính đang bị thắt chặt do một cú sốc tài chính gây ra. “Một mức tăng 25 điểm cơ bản bây giờ sẽ có tác động khá khiêm tốn đến lạm phát, nhưng nó có thể có tác động khuếch đại đến các điều kiện tài chính.”