Động thái bất ngờ của Trung Quốc trên thị trường vàng

Yếu tố kích hoạt mới nhất cho đợt tăng giá của Bitcoin đến từ báo cáo thu nhập của Ngân hàng First Republic (NYSE:FRC) và tin đồn về việc bị liên bang tịch thu.

Trong một thời gian dài, sau khi Bitcoin ra mắt, người ta thường nói rằng Bitcoin là hàng rào chống lại lạm phát. Sau nhiều lần tranh luận, luận điểm này đã được thử nghiệm vào năm 2022 khi Cục Dự trữ Liên bang bắt đầu chu kỳ tăng nhanh nhất trong 40 năm để kiềm chế tỷ lệ lạm phát lịch sử tương đương. Giá Bitcoin hôm nay đạt 30.000 đô la khi một ngân hàng khác của Hoa Kỳ dường như tiến gần hơn đến sự sụp đổ.

Bitcoin hưởng lợi từ biến động trong lĩnh vực ngân hàng

Khi Fed tăng nguồn cung tiền M2 lên 39% từ năm 2020 đến năm 2022, tất cả tài sản tiền điện tử đều được hưởng lợi. Đợt tăng vọt lịch sử về thanh khoản đã làm bùng nổ cả cổ phiếu và tiền điện tử, trong đó tiền điện tử gần đạt mốc vốn hóa thị trường 3 nghìn tỷ đô la vào tháng 11 năm 2021. Đây là thời điểm giá Bitcoin đạt mức cao nhất mọi thời đại là 67,5 nghìn đô la.

Tuy nhiên, khi Fed bắt đầu khắc phục những thiệt hại mà họ gây ra, đó là lạm phát, thì mọi thứ bắt đầu xuống dốc đối với Bitcoin. Khi nới lỏng định lượng (QE) chuyển thành thắt chặt định lượng (QT), đô la mạnh lên và giá Bitcoin suy yếu. Điều này càng trở nên trầm trọng hơn khi ngân hàng trung ương tung ra những quả bóng của những người đầu tư tiền điện tử lớn, từ Terra và Celsius đến 3AC và FTX.

Nhưng khi chu kỳ đi bộ đường dài gần kết thúc và Fed bắt giữ các ngân hàng thương mại yếu ớt hơn, Bitcoin đang phát triển mạnh trở lại.

Trong số ba ngân hàng, sự sụp đổ của Silvergate, với tư cách là nhà cung cấp đường ray fiat-to-crypto cho các sàn giao dịch, là ngân hàng duy nhất gây áp lực tiêu cực lên giá Bitcoin.

Từ động lực này, Bitcoin không phải là một hàng rào chống lại lạm phát như suy đoán ban đầu. Chính xác hơn, giờ đây rõ ràng hơn rằng Bitcoin chủ yếu là một hàng rào chống lại sự mất giá của tiền tệ. Ở quy mô rộng hơn, nó là một hàng rào chống lại sự bất ổn đáng kể hơn do ngân hàng trung ương gây ra thông qua hệ thống dự trữ theo tỷ lệ, trong đó các ngân hàng chỉ nắm giữ một phần tiền gửi của khách hàng.

Điều này hoàn toàn trái ngược với toàn bộ khái niệm về Bitcoin, vốn cung cấp quyền tự giám sát phi tập trung đối với nguồn cung cấp tiền xu hạn chế không thể được in theo ý muốn.

Ngân hàng First Republic: Cũng rơi vào tình trạng sụp đổ?

Ngân hàng First Republic Bank (FRC) đã công bố báo cáo thu nhập quý 1 vào thứ Hai. So với cùng kỳ năm ngoái, tổng số tiền gửi của ngân hàng đã giảm từ 176,4 tỷ USD xuống còn 104,4 tỷ USD, cao hơn dự kiến. Khi bơm khẩn cấp 30 tỷ đô la từ các ngân hàng lớn bị loại trừ, điều đó có nghĩa là khoản tiền gửi 102 tỷ đô la bị cạn kiệt.

Chỉ 52% số tiền gửi đó được bảo hiểm. Quan trọng hơn, FRC có khoản nợ ngắn hạn 80,3 tỷ đô la, với 63,5 tỷ đô la đến từ Cửa sổ chiết khấu của Cục Dự trữ Liên bang. Đây là một dấu hiệu rõ ràng về tình trạng kiệt quệ tài chính, kết hợp với lãi suất cho vay ngân hàng thấp hơn.

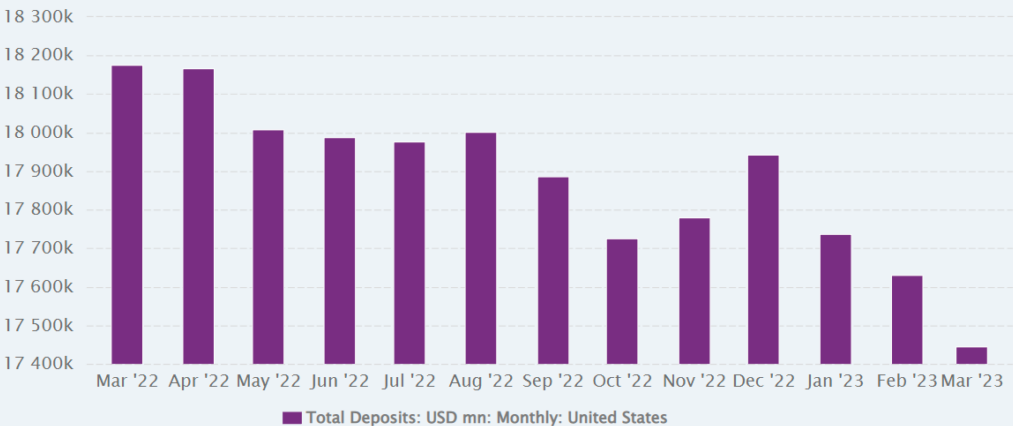

Thu hẹp tiền gửi hàng tháng của khu vực ngân hàng Mỹ trong hơn một năm.

Cụ thể, FRC có 103 tỷ USD cho vay bất động sản với lãi suất 3,18%, trong khi các khoản vay ngắn hạn của họ có lãi suất từ 4% đến 5,15%. Tình trạng rút vốn hiện nay khiến mô hình hoạt động của ngân hàng thiếu bền vững.

Theo CNBC, các cố vấn của ngân hàng đang cố gắng bơm thêm một đợt thanh khoản nữa từ các ngân hàng lớn. Tuy nhiên, do cổ phiếu FRC đang rơi tự do -95% từ đầu năm đến nay, FDIC có thể sẽ tịch thu ngân hàng sớm hơn.

Ngân hàng, không phải kho tiền

Khi nói đến Ngân hàng, niềm tin của mọi người vào ngân hàng phụ thuộc vào Cục Dự trữ Liên bang. Thật không may, ngân hàng trung ương có xu hướng gây bất ổn cho các ngân hàng thương mại theo nhiều cách khác nhau:

- Trong một chu kỳ đi bộ đường dài, chi phí đi vay tăng làm giảm khả năng sinh lời của các ngân hàng vì nó làm tăng rủi ro nợ của họ.

- Trong một chu kỳ leo thang, chi phí đi vay tăng cũng làm tăng khả năng vỡ nợ của các khoản vay, dẫn đến tổn thất cho các ngân hàng thương mại.

- Trong một chu kỳ đi bộ đường dài, biên lãi ròng của các ngân hàng bị thắt chặt giữa việc vay với lãi suất thấp hơn và cho vay với lãi suất cao hơn, với lãi suất tiền gửi được trả cao hơn lãi suất thu được từ các khoản cho vay.

- Trong một chu kỳ đi bộ đường dài, đặc biệt là mạnh như chu kỳ này, sự biến động càng lớn đồng nghĩa với việc không có khả năng huy động vốn càng lớn.

Tất nhiên, bản thân chu kỳ đi bộ đường dài đã bị vấp ngã bởi cơn lũ thanh khoản chưa từng có của Fed. Đáng chú ý, chuỗi lỗ hổng này được đưa vào chính sách tiền tệ của Fed. Chủ tịch Fed hiện tại, Jerome Powell, đã tự nói như vậy vào năm 2012 khi ông đang là thành viên của Hội đồng Thống đốc.

“Trong khi đó, chúng tôi có vẻ như đang thổi bong bóng có thời hạn thu nhập cố định ngay trên phạm vi tín dụng sẽ dẫn đến tổn thất lớn khi lãi suất tăng lên. Bạn gần như có thể nói rằng đó là chiến lược của chúng tôi.”

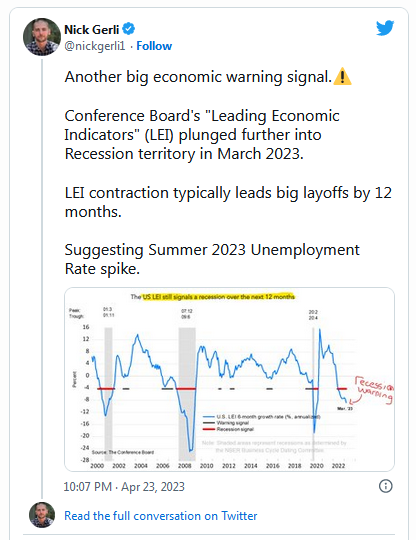

Với cuộc khủng hoảng tín dụng ngân hàng hiện đang diễn ra, suy thoái kinh tế là kịch bản rất có thể xảy ra.

Mặt khác, suy thoái kinh tế là kryptonite của lạm phát. Tương tự như vậy, Fed sẽ bước vào chu kỳ cắt giảm lãi suất để kích thích nền kinh tế. Trong kịch bản đó, Bitcoin lại có lợi. Xem xét động lực vĩ mô này, giám đốc bộ phận kỹ thuật số của Standard Chartered, Geoff Kendrick, cho biết vào thứ Hai rằng Bitcoin có thể đạt mức ATH mới là 100 nghìn đô la vào cuối năm 2024.

Tác giả, Tim Fries, cũng như trang web này, The Tokenist, đều không cung cấp lời khuyên tài chính. Vui lòng tham khảo chính sách trang web của chúng tôi trước khi đưa ra quyết định tài chính.

***

Tuyên bố miễn trừ trách nhiệm: Bài viết này ban đầu được xuất bản trên The Tokenist. Xem bản tin miễn phí của The Tokenist, Five Minute Finance, để biết phân tích hàng tuần về các xu hướng lớn nhất trong lĩnh vực tài chính và công nghệ.