Giá Bitcoin hôm nay: giảm xuống dưới 86.000 USD khi dữ liệu việc làm Mỹ gây áp lực

VN-Index kết thúc tuần tăng ấn tượng với cả thanh khoản và “gap-up”, dù vậy lấp hay không lấp gap này chẳng quan trọng và không hoàn toàn do “hưng phấn”. Thị trường tăng như một bước rẽ sau 10 nhịp tăng lãi suất của Fed, và bước sang một giai đoạn mới. Giai đoạn tự tách mình ra khỏi những tham vọng của Fed trong việc giữ vững vị thế của một đồng tiền fiat vừa chi phối thương mại toàn cầu, vừa lưu trữ tài sản của quốc tế.

VN-Index hướng tới đỉnh 52 tuần?

Tính từ thời điểm giờ này năm ngoái (tháng 6 năm 2022) đến nay nhìn chung ở mọi quốc gia đều là giai đoạn hậu đại dịch COVID-19, tùy theo mỗi quốc gia có một cách bình thường mới riêng. Dưới đây là chỉ số chứng khoán của 3 quốc gia có ảnh hưởng nhiều đến độ mở nền kinh tế của Việt Nam (Mỹ, Nhật, Hàn Quốc). Cả 3 quốc gia vừa nêu đều đã vừa tăng bật đỉnh 52 tuần.

Hình 1: Index của nhiều quốc gia đã bật đỉnh 52 tuần (giai đoạn bình thường mới hậu đại dịch COVID-19). Ba đồ thị bên phải, theo thứ tự từ trên xuống lần lượt là chỉ số KOSPI (Hàn Quốc), chỉ số NASDAQ (Mỹ) và Nikkei (Nhật) đều đã tăng bật đỉnh 52 tuần gần nhất. Chỉ số VN-Index (Việt Nam) hiện tại chưa bật được đỉnh 52 tuần. Khoảng được tô màu xanh lá cây là giai đoạn 52 tuần gần nhất.

Nhìn lại VN-Index, nhịp tăng vừa qua với một “gap-up” (tăng thốc tạo khoảng trống điểm số) đã khiến cho nhiều nhà đầu tư (NĐT) hoang mang. Cú tăng thốc này cần phải kể đến đóng góp lớn từ nhóm ngành ngân hàng, mặc dù nhìn chung các cổ phiếu penny có phần trăm tăng mạnh hơn, nhưng mức độ đóng góp vào chỉ số không nhiều như ngành ngân hàng hoặc các cổ phiếu thuộc nhóm VN30. Và nhìn chung, ngoài những động lực chính đó thì VN-Index luân phiên tăng ở nhiều nhóm ngành, trên diện rộng, trải dài luân phiên khắp thị trường. Dòng tiền cuồn cuộn trở lại thị trường, khác hẳn với nhầm tưởng về sự thua lỗ, chán nản rời bỏ thị trường của giai đoạn thị trường tích lũy ở đáy tìm điểm cân bằng.

Thực chất, khi đánh giá chỉ số Index, các “gap” không có ý nghĩa phân tích như trong từng cổ phiếu riêng lẻ, thị trường có lấp gap hay không cũng chẳng có ý nghĩa nhiều bởi mức tăng của chỉ số là do nhiều mã cổ phiếu tổng hợp lại chứ không phải cung cầu riêng lẻ trong một tài sản tài chính. Điều lý thuyết cơ bản này ít người để ý đến, và vì vậy nó vẫn khiến cho nhịp tăng của thị trường bị đổ lỗi do “hưng phấn” tâm lý là chính và việc lấp gap hay không rất được quan tâm. Tuy nhiên, nếu nhìn sang một số quốc gia có ảnh hưởng đến kinh tế Việt Nam như đã liệt kê ở trên, thì nếu chỉ do “hưng phấn” đi nữa, thì sự hưng phấn này đang xảy ra ở tầm quốc tế, bởi thực chất là không chỉ 3 chỉ số lấy ra làm ví dụ ở trên, mà ví dụ như chỉ số NIFTY của Ấn Độ, chỉ số CAC40 của Pháp, hay một số chỉ số khác cũng đã bật đỉnh 52 tuần trong thời gian gần đây, nhưng những nền kinh tế đó không ảnh hưởng lớn đến kinh tế Việt Nam. Và mặc dù tuyệt đối không nên ảo tưởng về nền kinh tế Việt Nam có thể ngang ngửa với các quốc gia đem ra so sánh Index này, nhưng nhìn chung cũng có thể thấy mức tăng của VN-Index hiện tại là ít hơn nhiều so với các thị trường kia, và không hoàn toàn do “hưng phấn” quá độ, nhất là khi cùng một thời điểm mà nhiều thị trường đang đồng loạt có tín hiệu tích cực. Điều này mở ra một cơ hội cho VN-Index thử sức hướng tới đỉnh 52 tuần, cho dù quá trình tăng dĩ nhiên sẽ gặp nhiều pha điều chỉnh thốc.

Tham vọng của Fed và động lực tăng của nhiều TTCK

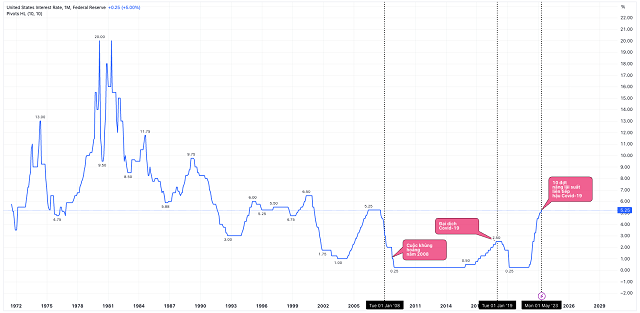

Vừa qua, trong một cuộc khảo sát của Reuters về hành động tiếp theo của Fed, tới 90% các nhà kinh tế học đã đưa ra nhận định sẽ không có đợt tăng lãi suất sau cuộc họp ngày 13 tháng 6. Nhìn vào lộ trình tăng giảm lãi suất của Mỹ từ năm 1972 cho đến nay (Hình 2), dễ thấy mức lãi suất hiện nay của Mỹ đang ở rất cao, cao hơn rất nhiều so với trước đại dịch. Do đó, việc ngưng tăng lãi suất sau 10 đợt tăng liên tiếp cũng là một “nhịp dễ thở” cho nhiều thị trường chứng khoán toàn cầu chứ không chỉ riêng thị trường Mỹ.

Với mức lãi suất trên 5%, giá trị của đồng Mỹ kim khiến cho giới đầu tư toàn cầu phải suy nghĩ lại việc lựa chọn thị trường để rót vốn. Trong bối cảnh các quốc gia mới nổi và cận biên có lạm phát tăng cao, một số quốc gia còn muốn thúc đẩy giảm lãi suất danh nghĩa nhiều đợt (ví dụ Việt Nam) thì chuyện dòng vốn chảy về Mỹ cũng là điều hợp lý. Và khi chính sách thắt chặt tiền tệ của Mỹ tạm dừng, mặc dù còn quá sớm để nói về việc nó đảo chiều thành mở rộng, nhưng đâu đó cũng là một nhịp nghỉ cho việc dòng vốn đi ra khỏi những thị trường ngoài Mỹ, vì thế mà thị trường phản ứng tích cực ở nhiều quốc gia.

Đồng tiền fiat của Mỹ không giống như đồng Việt Nam hay những đồng tiền bình thường khác, bởi nó vừa là đồng tiền quốc tế, được sử dụng thâm niên trong thanh toán thương mại xuyên quốc gia, xuyên lục địa. Chưa kể đến USD chính là một loại tiền được sử dụng để lưu trữ tài sản không những của hộ gia đình và doanh nghiệp trên toàn thế giới, mà còn bởi các Chính phủ của nhiều quốc gia. Tuy nhiên đồng USD đang gặp khó ở bởi nỗ lực phi USD hóa của liên minh nhiều quốc gia.

Phong trào phi USD hóa gần đây có thể nói bắt nguồn từ Nga. Từ những sự trừng phạt mà các nước phương Tây đã và đang áp dụng đối với Nga, đi cùng với những hậu quả đằng sau cuộc chiến thương mại Mỹ - Trung đã khiến cho Nga và Trung Quốc không những trở thành liên minh trong thương mại, mà còn bắt tay hợp tác phi Mỹ kim hóa. Hiệu lực của cú bắt tay này không chỉ dừng lại ở việc 3/4 giao dịch thương mại Nga - Trung được thanh toán bởi đồng Nhân dân tệ, mà đồng tiền này thực chất còn được sử dụng cho tất cả giao dịch nước ngoài khác, ngay cả khi không liên quan đến thương mại với Trung Quốc. Phong trào phi USD hóa, giảm sự phụ thuộc vào đồng tiền Mỹ, trở nên nghiêm trọng hơn khi có sự tham gia của Ấn Độ. Bởi theo thống kê của Quỹ Tiền tệ Quốc tế IMF thì chỉ 2 quốc gia Trung Quốc và Ấn độ lại chiếm 50% tăng trưởng kinh tế toàn cầu trong năm 2023, và dĩ nhiên cũng chi phối quan trọng triển vọng phát triển của khu vực châu Á.

Hình 2: Lộ trình tăng giảm lãi suất của Mỹ kể từ năm 1972 đến nay. Sau 10 lần liên tiếp nâng lãi suất hậu COVID-19, lãi suất của Mỹ hiện đã lên mức cao nhất, ngang với mức ngay trước đại khủng hoảng kinh tế toàn cầu 2008, và đây cũng là mức cao nhất kể từ năm 2000.

Chính vì điều này, chính sách của Fed không phải chỉ xoay quanh việc nước Mỹ có tăng trưởng kinh tế hay không, mà cái còn lớn hơn phải giữ đó là đồng Mỹ kim phải tiếp tục được sử dụng trong thanh toán quốc tế, nhằm giữ được vị thế quan trọng của Mỹ trong thương mại toàn cầu. Đây là việc không dễ, do đó có thể nói tham vọng điều tiết đồng tiền quốc tế này sẽ khiến cho Fed phải hy sinh tăng trưởng ngắn hạn của Mỹ, và trong tương lai cũng không nên ngạc nhiên nếu Fed sẽ tiếp tục tăng lãi suất cao hơn nữa.

Thị trường tăng là tốt hay xấu?

Việc thắt chặt tiền tệ của Mỹ xưa nay luôn có tác động trực tiếp lên thị trường Việt Nam. Tuy nhiên, đến một mức tăng nào đó, Fed không chỉ đơn giản là thắt chặt tiền tệ để đối phó với lạm phát trong nước, mà họ đang đi theo một chiến lược quốc tế nhằm bảo vệ vị thế của Mỹ chi phối thương mại toàn cầu. Và giai đoạn tăng đó của lãi suất Mỹ cần có một đối sách để Việt Nam rẽ bước ra khỏi guồng ảnh hưởng trực tiếp. Đối với TTCK nói riêng, có thể nói dòng vốn cũng không hoang đường đến mức rời đi một thị trường tăng trưởng trong dài hạn, ổn định lạm phát, để đi theo một mức lãi suất cao ngất nhưng không thể duy trì lâu của Fed.

Lãi suất Mỹ nếu quá cao sẽ làm bản thân nước này phát sinh vấn đề, đầu tiên là từ hệ thống ngân hàng của họ, do đó có tăng thêm thì cũng không thể giữ lâu dài mức cao đó. Trong khi nếu dòng vốn ngoại rời TTCK Việt Nam, mà thị trường sập mạnh thì điều này sẽ khiến dòng vốn tiếp tục ra đi, bởi vì dòng vốn không đi tìm “hàng giá rẻ” mà họ đi tìm một thị trường có tiềm năng tăng trưởng dài hạn. Nhưng nếu TTCK vẫn giữ được một mức đi ngang chuẩn mực chờ cho sóng gió thế giới đi qua, thì dòng vốn ngoại sẽ sớm quay trở lại. Và đối với một thị trường đi ngang, bức tranh đầy đủ không chỉ nằm ở nhịp “swing low” giảm tìm đáy rồi tích lũy không thủng đáy, mà điều kiện đủ còn phải nằm ở nhịp “swing high” bật tăng tìm đỉnh của một chu kỳ đi ngang. Đỉnh càng xa so với đáy thì đáy càng vững. Nhiều người lầm tưởng đi ngang thì phải kẹp trong một biên độ hẹp loanh quanh chẳng lên chẳng xuống, nhưng thực ra đó chưa phải là đi ngang vững chắc, thể hiện cân bằng cung cầu, mà đó chỉ là một thời gian tắc nghẽn của thị trường.

TTCK là hàn thử biểu của nền kinh tế, do đó người ta sốc khi báo cáo quý 1 của rất nhiều công ty làm ăn tuột dốc đến 50%-90% thậm chí lỗ nặng so với cùng kỳ các năm trước. Tăng trong nghi ngờ một lần nữa khi VN-Index bật vùng 1,080 vừa qua thanh khoản đã đạt mức tỷ đô chứng tỏ lực bán không hề nhỏ, nhưng lực mua lấn át giúp thị trường tiếp tục đi lên.

Có một thực tế nữa cần phải nhớ đến, sở hữu dù chỉ 1 cổ phiếu, NĐT chính là 1 trong những người chủ của một công ty đại chúng. Và không phải chỉ có di tích lịch sử, núi sông, đất cát thì mới là tài sản quốc gia, chúng ta cần phải hiểu cổ phiếu cũng là một tài sản quốc gia rất quan trọng. Chẳng tốt đẹp gì khi tài sản của một quốc gia phải rẻ đi, kể cả trong suy thoái đi nữa. Chúng ta chẳng việc gì phải nghèo khó mà tốt bụng, bởi vì chúng ta có thể vừa khá giả vừa sống tốt đẹp nữa. Trong đời sống của một cá nhân, người ta có thể phân vân với câu hỏi “tiền nhiều để làm gì?” nhưng đối với doanh nghiệp, không có tiền thì không có tăng trưởng, không có triển vọng gì cho tương lai. Từ mặt trận cạnh tranh đã xa xỉ đối với việc doanh nghiệp đói vốn, mà ngay cả sự tồn vong của nó cũng đe dọa khi không có tiền. Chúng ta hãy thôi đòi hỏi việc những doanh nghiệp được định giá rẻ mạt phải sản xuất ra những mặt hàng có sức cạnh tranh trên thị trường thế giới. Và cần phải tìm cách thông minh thoát ra vòng xoay bế tắc: không có vốn thì suy thoái, suy thoái thì càng không có vốn.

Nhìn về những đất nước phát triển, nước Mỹ rúng động với cuộc khủng hoảng bong bóng dot com, cuộc khủng hoảng từ thị trường bất động sản 2008, chỉ số chứng khoán của nước này nhìn chung hậu khủng hoảng vẫn duy trì đi lên tầm cao mới, không có chuyện chỉ số tăng lên rồi sau đại dịch thì giảm đi trở về mức thấp hơn hoặc bằng với trước khủng hoảng. Hay gần đây nhất nhìn vào chỉ số của Nhật Bản, chỉ số Nikkei 225 thật ra không những là đang ở độ cao không chỉ là đỉnh của 52 tuần, mà nếu nhìn từ giai đoạn những năm 2000 trở lại đây thì đây còn là đỉnh cao lịch sử của chỉ số này. Điều này cũng không khó hiểu, bởi Chính phủ Nhật hậu đại dịch vẫn còn mở rộng chính sách tiền tệ, hoàn toàn đối lập với Mỹ đã liên tiếp 10 lần nâng cao lãi suất. Và đây cũng là thêm một minh chứng về việc không nhất thiết gì một TTCK sau khi tăng bật đỉnh lịch sử thì phải giảm be bét trở về mức thấp như kiểu “mèo lại hoàn mèo”. Và đây có phải là lý do mà suy thoái, khủng hoảng kinh tế đi qua nhưng những quốc gia như Mỹ, Nhật … vẫn tiếp tục tăng trưởng, nằm trong nhóm những nền kinh tế dẫn đầu của thế giới?