Ngân hàng dự báo nợ xấu giảm mạnh, biên lãi thuần cải thiện trong quý 4

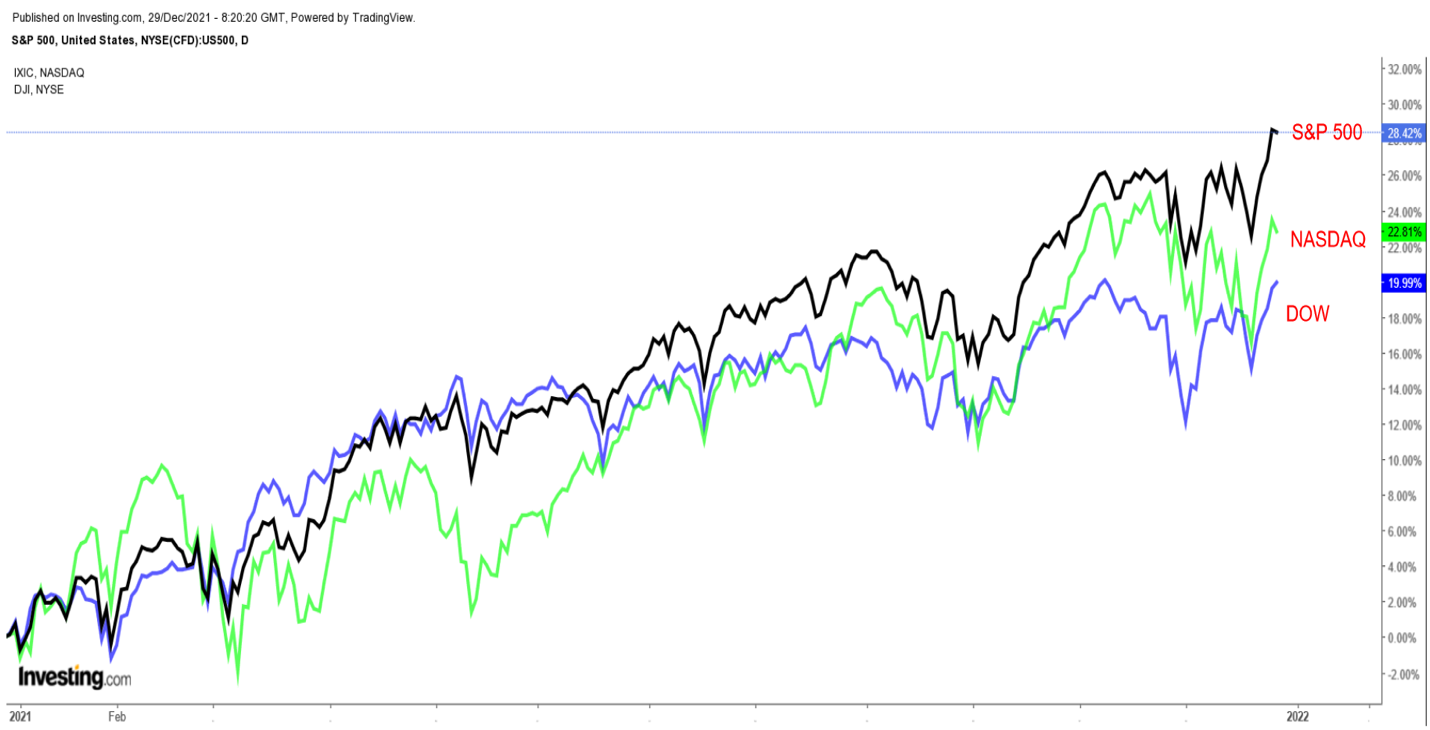

Bất chấp những rủi ro liên quan đến cuộc khủng hoảng toàn cầu do COVID và suy đoán rằng Cục Dự trữ Liên bang sẽ thắt chặt chính sách tiền tệ nhanh hơn dự đoán, năm 2021 — mặc dù còn hai ngày giao dịch nữa — đã là một năm tuyệt vời khác đối với chứng khoán Mỹ. Chỉ sốS&P 500 đã tăng 27,4% tính đến thời điểm hiện tại, NASDAQ Composite nặng về công nghệ đã tăng 22,5%, trong khi Dow Jones tăng 18,9 % tnh đên hiện tại trong năm nay.

Với việc Phố Wall sắp kết thúc một năm bom tấn, chúng tôi đã tổng hợp danh sách năm cổ phiếu dẫn đầu về hiệu suất tính đến thời điểm hiện tại vào năm 2021.

Vào thứ Năm, chúng tôi sẽ công bố những mã giảm giá lớn nhất của Phố Wall, vì vậy hãy chú ý theo dõi.

1. AMC Entertainment

Giá mở cửa ngày 1 tháng 1: $2,12

Giá đóng cửa ngày 28 tháng 12: $27,74

Lãi từ năm 2021 đến nay: + 1.207,5%

Vốn hóa thị trường: 14,2 tỷ đô la

AMC Entertainment Holdings (NYSE: AMC) đã gây bão thị trường vào năm 2021, nhờ trạng thái 'cổ phiếu meme' được thúc đẩy bởi sự phổ biến tăng vọt giữa các nhà giao dịch trẻ trên diễn đàn r/WallStreetBets của Reddit và Robinhood (NASDAQ: HOOD).

Các nhà đầu tư cũng đã được khuyến khích bởi các dấu hiệu phục hồi trong hoạt độngkinh doanh chính của nó, khi những người xem phim trên toàn cầu đổ về rạp của họ với số lượng lớn hơn trong khi các hạn chế liên quan đến đại dịch được nới lỏng.

Tính đến thời điểm hiện tại, cổ phiếu của nhà điều hành rạp chiếu phim có trụ sở tại Kansas đã đạt mức tăng khoảng 1.207%, vượt xa mức lợi nhuận tương đương của S&P 500, trở thành công ty hoạt động hàng đầu của thị trường năm 2021.

Cổ phiếu AMC — bắt đầu năm ở mức 2,12 đô la và tăng vọt lên mức cao kỷ lục 72,62 đô la vào ngày 2 tháng 6 - kết thúc phiên giao dịch hôm thứ Ba ở mức 27,74 đô la. Ở cấp độ hiện tại, chuỗi rạp chiếu phim lớn nhất thế giới, đã chứng kiến cổ phiếu của nó giảm 70% vào năm 2020 do đại dịch coronavirus, có vốn hóa thị trường là 14,2 tỷ đô la.

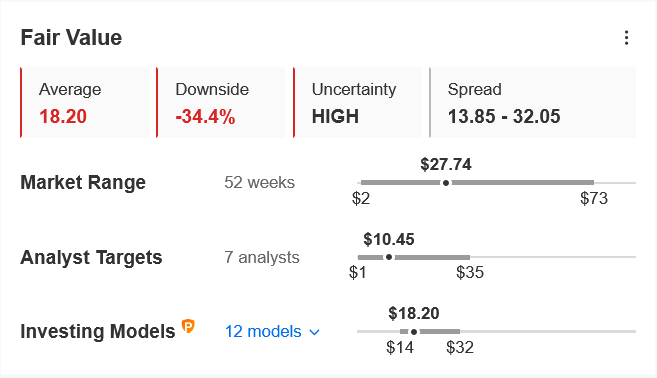

Trong tương lai, chúng tôi không kỳ vọng AMC sẽ lặp lại thành tích hàng năm bom tấn của mình vào năm 2022 khi mối quan tâm hướng đến lĩnh vực bán lẻ giảm dần trong bối cảnh những lo ngại kéo dài xung quanh tác động của biến thể COVID Omicron đối với hoạt động kinh doanh của công ty. Thật vậy, các mô hình InvestmentPro dự đoán mức giảm khoảng 34% trong 12 tháng tới, đưa cổ phiếu về gần giá trị hợp lý là 18,20 đô la.

Nguồn: InvestingPro

2. GameStop

Giá mở cửa ngày 1 tháng 1: $18,84

Giá đóng cửa ngày 28 tháng 12: $146,46

Mức tăng từ năm 2021 đến nay: + 677,4%

Vốn hóa thị trường: 11,1 tỷ đô la

Giống như AMC, GameStop (NYSE: GME) nổi lên như một cái tên phổ biến trong số các nhà đầu tư cá nhân trên diễn đàn WallStreetBets của Reddit vào năm 2021, làm dấy lên cơn sốt giao dịch ‘meme stock’ hoành tráng khiến cổ phiếu của công ty này có một đợt tăng giá đáng kể trong năm nay.

Được coi là con cưng ban đầu của WSB, cổ phiếu của nhà bán lẻ trò chơi điện tử có trụ sở tại Texas đã tăng khoảng 677% chỉ trong vài ngày còn lại trong năm, khiến nó trở thành cổ phiếu hoạt động tốt thứ hai trên Phố Wall.

Ngoài việc được hưởng lợi từ vị thế độc nhất vô nhị của mình là một cổ phiếu yêu thích meme trên mạng xã hội, GameStop — do cựu Giám đốc điều hành Chewy Ryan Cohen lãnh đạo — đã thực hiện các bước để định vị mình trong kỷ nguyên kỹ thuật số bằng cách thúc đẩy hoạt động kinh doanh thương mại điện tử của mình.

GME bắt đầu giao dịch ở mức 18,84 đô la vào ngày 1 tháng 1 và tăng lên mức kỷ lục 483 đô la vào ngày 28 tháng 1. Nó đóng cửa ở mức 146,46 đô la vào thứ Ba, thu về cho nhà bán lẻ đồ chơi trò chơi định giá 11,1 tỷ đô la. Với việc 'cổ phiếu meme' giảm dần, chúng tôi kỳ vọng sự phát triển của GameStop sẽ chậm lại trong năm mới do những lo lắng xung quanh triển vọng kinh doanh của nó. Các số liệu tài chính gần đây nhất của công ty được công bố vào ngày 8 tháng 12 không gây ấn tượng với các cổ đông do lỗ tăng đáng kể so với cùng kỳ năm trước.

Với việc 'cổ phiếu meme' giảm dần, chúng tôi kỳ vọng sự phát triển của GameStop sẽ chậm lại trong năm mới do những lo lắng xung quanh triển vọng kinh doanh của nó. Các số liệu tài chính gần đây nhất của công ty được công bố vào ngày 8 tháng 12 không gây ấn tượng với các cổ đông do lỗ tăng đáng kể so với cùng kỳ năm trước.

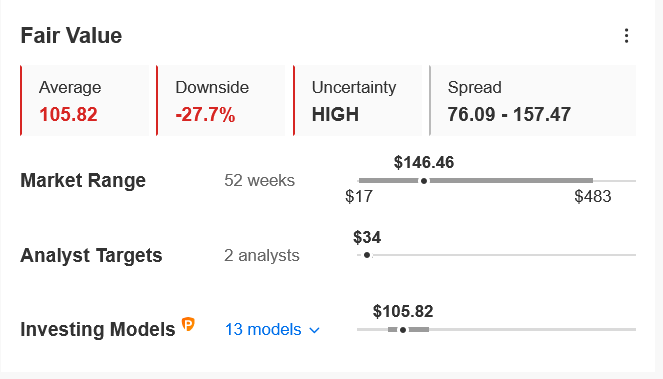

Không có gì ngạc nhiên khi cổ phiếu GME hiện đang được định giá quá cao theo các mô hình của InvestorPro và có thể giảm khoảng 28% trong 12 tháng tới xuống giá trị hợp lý là 105,82 USD/cổ phiếu.

Nguồn: InvestingPro

3. Avis Budget Group

Giá mở cửa ngày 1 tháng 1: $37,30

Giá đóng cửa ngày 28 tháng 12: $210,31

Mức tăng từ năm 2021 đến nay: + 463,8%

Vốn hóa thị trường: 11,8 tỷ đô la

Avis Budget Group (NASDAQ: CAR) là nhà cung cấp xe cho thuê hàng đầu cho phân khúc thương mại, phục vụ khách doanh nhân tại các sân bay lớn trên thế giới. Cổ phiếu của công ty có trụ sở tại Parsippany, New Jersey đã dễ dàng vượt qua mức lợi nhuận tương đương của thị trường trong năm nay, được hưởng lợi từ nền kinh tế mở cửa trở lại và hoạt động bình thường trở lại.

Tính đến thời điểm hiện tại, cổ phiếu Avis đã tăng vọt 463,8%, trở thành cái tên hoạt động tốt thứ ba của Phố Wall năm 2021. Cổ phiếu ghi nhận mức tăng trong một ngày hơn 100% vào ngày 2 tháng 11, sau khi Avis đứng đầu ước tính về { {erl-39223 |thu nh}} và doanh thu khi công ty công bố kết quả tài chính quý thứ ba và thúc đẩy kế hoạch mua lại cổ phiếu của mình.

CAR — bắt đầu giao dịch ở mức 37,30 đô la vào ngày 1 tháng 1 và tăng lên mức cao nhất mọi thời đại là 545,11 đô la vào ngày 2 tháng 11 - được chốt ở mức 210,31 đô la vào đêm qua. Ở các cấp độ hiện tại, công ty điều hành thương hiệu Avis, cũng như Budget Rent a Car, Budget Truck Rental, và Zipcar, có giá trị vốn hóa thị trường là 11,8 tỷ USD.

Nhìn về phía trước, Avis vẫn là một lựa chọn vững chắc cho năm mới khi gã khổng lồ cho thuê xe tiếp tục phục hồi sau đại dịch trong bối cảnh nhu cầu thuê xe tăng mạnh nhờ môi trường đi lại được cải thiện.

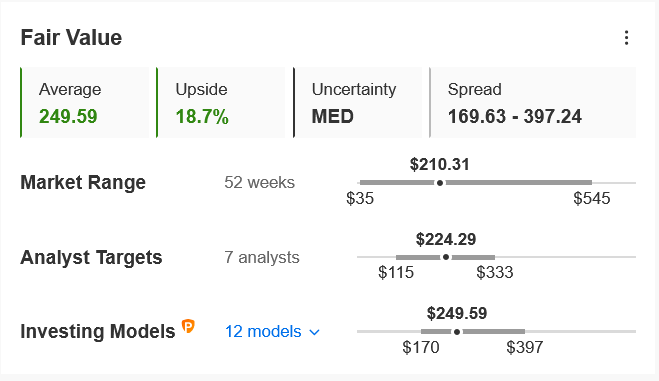

Theo mô hình InvestmentPro, mặc dù tăng mạnh so với đầu năm, nhưng cổ phiếu CAR đang được định giá thấp vào thời điểm hiện tại và có thể tăng khoảng 19% so với mức hiện tại trong 12 tháng tới với giá trị hợp lý là 249,59 USD/cổ phiếu.

Nguồn: InvestingPro

4. Upstart Holdings

Giá mở cửa ngày 1 tháng 1: $40,75

Giá đóng cửa ngày 28 tháng 12: $148,97

Mức tăng từ năm 2021 đến nay: + 265,5%

Vốn hóa thị trường: 12,2 tỷ đô la

Upstart Holdings (NASDAQ: UPST), sử dụng các công cụ trí tuệ nhân tạo để đánh giá các đơn xin vay cá nhân cho các ngân hàng và được nhiều người coi là một trong những thị trường cho vay trực tuyến hàng đầu, đã có một năm đáng kinh ngạc. Có thời điểm, cổ phiếu của nhà điều hành nền tảng cho vay AI có trụ sở tại San Mateo, California, tổ chức đợt phát hành cổ phiếu lần đầu ra công chúng vào tháng 12 năm 2020, đã tăng hơn 800%. Tuy nhiên, một đợt bán tháo nói chung trong lĩnh vực công nghệ tăng trưởng cao đã đánh bật một số mức tăng.

Bất chấp sự biến động gần đây, cổ phiếu Upstart vẫn tăng 265,5% tính đến thời điểm hiện tại, trở thành cổ phiếu hoạt động tốt thứ tư của năm 2021, nhờ nhu cầu tăng cao đối với các dịch vụ kiểm tra tín dụng do AI của họ điều khiển.

UPST bắt đầu năm ở mức 40,75 đô la và tăng lên mức kỷ lục 401,49 đô la vào ngày 15 tháng 10. Nó kết thúc phiên giao dịch hôm thứ Ba ở mức 148,97. Ở mức hiện tại, công ty fintech có vốn hóa thị trường là 12,2 tỷ USD.

Upstart có vẻ đã sẵn sàng để đạt được mức tăng hơn nữa vào năm 2022. Môi trường hoạt động hiện tại đang thúc đẩy nhu cầu từ các ngân hàng nhỏ và hiệp hội tín dụng đối với các dịch vụ sáng tạo giúp xác định mức độ tín nhiệm của người đi vay tiềm năng.

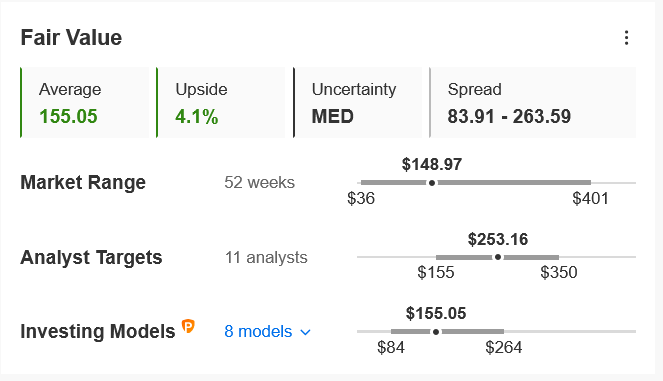

Trên thực tế, mô hình InvestorPro chỉ ra rằng cổ phiếu UPST tăng gần 4% trong 12 tháng tới, đưa cổ phiếu về gần giá trị hợp lý là $155,05.

Nguồn: InvestingPro

5. Devon Energy

Giá mở cửa ngày 1 tháng 1: $15,57

Giá đóng cửa ngày 28 tháng 12: $44,50

Thu nhập từ đầu năm đến nay: + 185,8%

Vốn hóa thị trường: 30,1 tỷ đô la

Một trong những nhà sản xuất dầu và khí đá phiến độc lập lớn nhất của đất nước, Devon Energy (NYSE: DVN) đã là một công ty nổi bật trong lĩnh vực năng lượng đang phát triển mạnh trong năm nay, thu được lợi ích từ việc giá năng lượng cao hơn và cải thiện nhu cầu toàn cầu.

Cổ phiếu của công ty có trụ sở tại Oklahoma, đã tăng khoảng 186% từ đầu năm đến nay, với các nhà đầu tư được khuyến khích bằng những nỗ lực không ngừng để trả lại nhiều tiền mặt hơn cho cổ đông dưới hình thức trả cổ tức cao hơn và mua lại cổ phiếu.

DVN (HN:DVN) đã giảm 37% vào năm 2020 giữa đại dịch coronavirus, nhưng vẫn đóng cửa ở mức 44,50 đô la vào đêm qua, trong khi mức đỉnh 5 năm gần đây là 45,56 đô la chạm vào ngày 24 tháng 11. Ở mức hiện tại, công ty năng lượng - đã vượt trội hơn các tên tuổi đáng chú ý khác trong lĩnh vực này, chẳng hạn như ExxonMobil (NYSE: XOM) và Chevron (NYSE: CVX) - có vốn hóa thị trường là 30,1 tỷ đô la.

Do mức tăng mạnh mẽ hàng năm, Devon vẫn là một trong những cái tên tốt nhất để sở hữu vào năm 2022 đối với các nhà đầu tư muốn tham gia vào sự phục hồi đang diễn ra trong lĩnh vực dầu khí của Mỹ. Nhà sản xuất dầu và khí đốt chi phí thấp sẵn sàng tiếp tục hưởng lợi từ các hoạt động khai thác xuất sắc của mình, đồng thời tận dụng giá dầu và khí đốt tăng mạnh, điều này sẽ giúp thúc đẩy lợi nhuận trong tương lai và { tăng trưởng {erl-8224|| doanh thu}}.

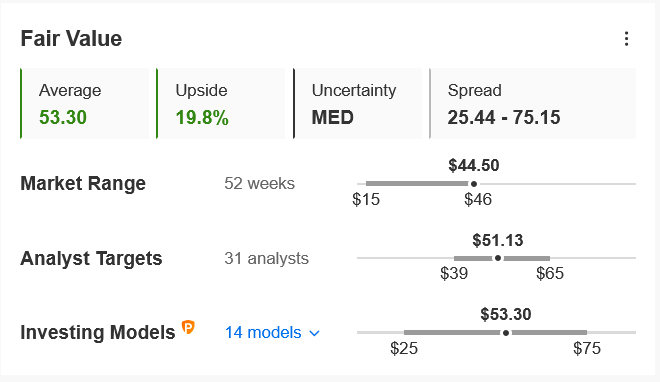

Xem xét các mô hình định lượng trong InvestingPro cho chúng ta thấy rằng cổ phiếu Devon có khả năng tăng gần 20% từ mức hiện tại trong 12 tháng tới lên giá trị hợp lý là 53,30 USD/cổ phiếu.

Nguồn: InvestingPro

Vào thứ Năm, chúng tôi sẽ công bố năm mã chứng khoán giảm nhiều nhất trong năm 2021.