Kỳ vọng chi phí tín dụng giảm sẽ hỗ trợ tăng trưởng

- Cục Dự trữ Liên bang kết thúc cuộc họp chính sách tháng 6 vào hôm nay lúc 2 giờ chiều EST

- Lo ngại gia tăng rằng nó sẽ tăng lãi suất mạnh hơn dự kiến, gây nguy cơ suy thoái

- Các nhà đầu tư tìm kiếm lợi nhuận hấp dẫn nên cân nhắc mua Hess, Kellogg và AT&T

- Để có các công cụ, dữ liệu và nội dung giúp bạn đưa ra quyết định đầu tư tốt hơn, hãy dùng thử InvestorPro +.

Những ngày gần đây, những người tham gia thị trường đã tăng đáng kể mức đặt cược của họ rằng Cục Dự trữ Liên bang sẽ tăng lãi suất thậm chí còn mạnh hơn những gì đã dự đoán để thử chế ngự lạm phát tăng vọt.

Công cụ theo dõi lãi suất Fed của Investing.com, đã chỉ ra mức tăng 50 điểm cơ bản (bps) tại cuộc họp chính sách tháng 6 của Fed, hiện đang cho thấy xác suất là hơn 90% về việc bps dịch chuyển 75 điểm. Nếu được xác nhận, đây sẽ là đợt tăng lãi suất lớn nhất của Fed kể từ năm 1994.

Những đặt cược vào việc thắt chặt mạnh mẽ hơn được đưa ra sau một đợt tăng bất ngờ trong dữ liệu lạm phát tháng 5 được công bố vào cuối tuần trước, tạo ra những làn sóng chấn động trên thị trường chứng khoán.

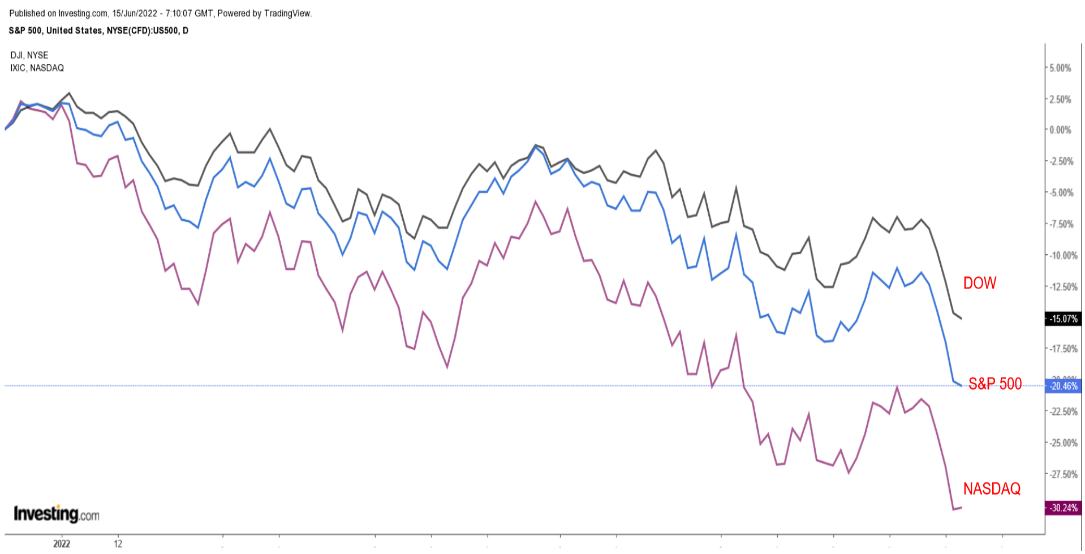

Chỉ số S&P 500 điểm chuẩn hiện giảm 22% so với mức đóng cửa kỷ lục vào ngày 3 tháng 1, vượt qua ngưỡng pullback 20% được sử dụng để xác định thị trường giá xuống.

Trong khi đó, NASDAQ Composite chuyên về lĩnh vực công nghệ, đã rơi vào thị trường giá xuống vào đầu năm nay, thấp hơn khoảng 33% so với mức kỷ lục vào ngày 19 tháng 11 năm 2021 và Dow Jones giảm khoảng 18% so với mức cao được báo cáo của nó.

Tính đến điều đó, chúng tôi đề cập ba công ty chiến thắng tính đến thời điểm hiện tại, được thiết lập để hoạt động tốt hơn trong những tuần và tháng tới khi các nhà đầu tư chuẩn bị cho các đợt tăng lãi suất mạnh mẽ của Fed và suy thoái có thể xảy ra.

1. Hess Corporation

- Hiệu suất hàng năm: +62,2%

- Vốn hóa thị trường: $ 37,1 tỷ

Hess Corporation (NYSE: HES) là một trong những công ty năng lượng hàng đầu ở Hoa Kỳ. Hoạt động kinh doanh cốt lõi của nó bao gồm thăm dò, sản xuất và vận chuyển dầu thô, khí tự nhiên và khí tự nhiên hóa lỏng (NGL).

Các tài sản chính của công ty chủ yếu nằm mỏ dầu Bakken ở khu vực Williston Basin của Bắc Dakota. Nó cũng có các hoạt động thăm dò và sản xuất ở Vịnh Mexico, Libya, Canada, Nam Mỹ và Đông Nam Á.

Công ty có trụ sở tại Thành phố New York đã là một công ty nổi bật trong lĩnh vực năng lượng đang bùng nổ trong năm nay, thu được lợi ích từ việc giá dầu và khí đốt cao hơn.

Cổ phiếu của HES, tăng khoảng 62% vào năm 2022, đã tăng lên $ 131,43 vào ngày 8 tháng 6, một mức chưa từng thấy kể từ tháng 5 năm 2008; nó đã kết thúc phiên giao dịch hôm thứ Ba ở mức 120,07 đô la. Với mức định giá hiện tại, công ty năng lượng có vốn hóa thị trường là 37,1 tỷ USD.

Bất chấp lợi nhuận bất thường hàng năm, Hess vẫn là một trong những cổ phiếu tốt nhất để phòng ngừa trước những bất ổn thị trường do những nỗ lực không ngừng để trả lại nhiều tiền hơn cho các nhà đầu tư dưới dạng cổ tức và các đợt mua lại cổ phiếu.

Công ty sản xuất dầu khí gần đây đã tăng 50% mức chi trả cổ tức hàng quý lên 0,375 USD / cổ phiếu. Điều này thể hiện mức cổ tức hàng năm là $ 1,50 và lợi tức là 1,23%.

Hess sẵn sàng tiếp tục hưởng lợi từ các hoạt động toàn cầu xuất sắc của mình trong khi tận dụng lợi thế của giá năng lượng mạnh và cải thiện nhu cầu, điều này sẽ giúp thúc đẩy tăng trưởng lợi nhuận và doanh số bán hàng trong tương lai.

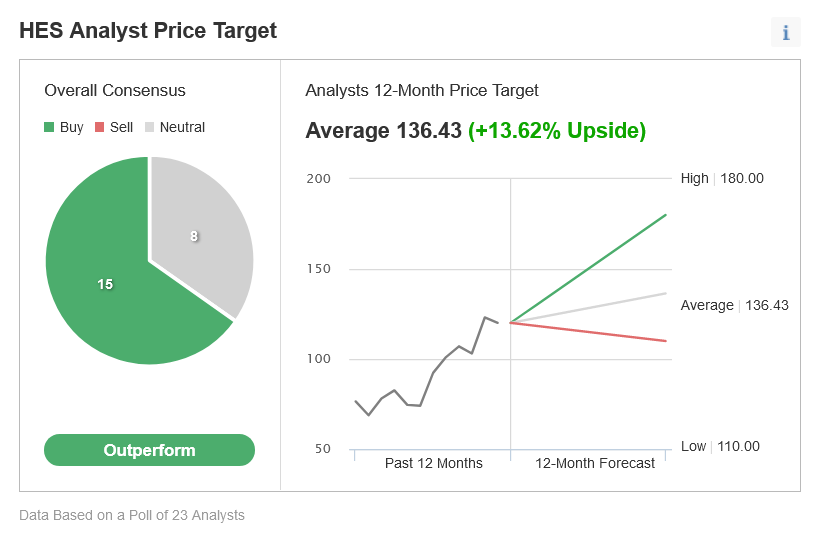

Không có gì đáng ngạc nhiên, trong một cuộc khảo sát của trang Investor.com với 23 nhà phân tích, 15 người đánh giá cổ phiếu HES là 'mua', 8 người đánh giá là 'trung lập' và không ai coi đó là 'bán'. Trong số những người được khảo sát, cổ phiếu này có khoảng 14 % tiềm năng tăng với giá mục tiêu trung bình trong 12 tháng là 136,43 đô la.

Nguồn: Investing.com

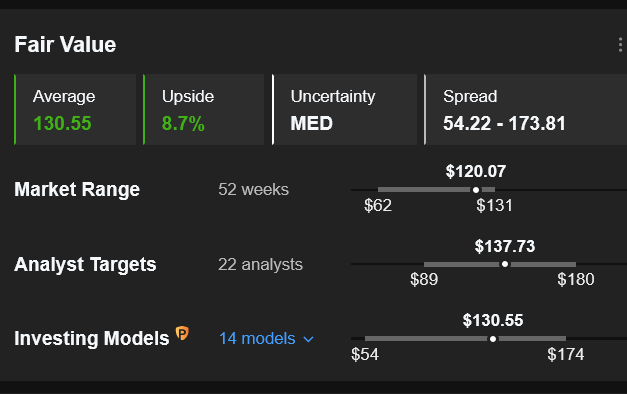

Tương tự như vậy, theo một số mô hình định giá, bao gồm bội số P/E hoặc P/S hoặc giá trị đầu cuối, giá trị hợp lý trung bình của cổ phiếu HES trên InvestingPro+ là $ 130,55, tiềm năng tăng 8,7% so với giá trị thị trường hiện tại.

Nguồn: InvestingPro+

2. Kellogg

- Hiệu suất hàng năm: +6,1%

- Vốn hóa thị trường: 23,1 tỷ đô la

Là một trong những công ty sản xuất thực phẩm hàng đầu, Kellogg (NYSE: K) nổi tiếng với việc sản xuất đồ ăn nhẹ, chẳng hạn như bánh quy giòn, bánh nướng và khoai tây chiên, cũng như thực phẩm tiện lợi, bao gồm ngũ cốc và bánh quế đông lạnh.

Một số thương hiệu dễ nhận biết nhất — được tiếp thị và bán ở hơn 180 quốc gia — bao gồm Frosted Flakes, Froot Loops, Rice Krispies, Pop-Tarts, Cheez-Its và Pringles. Danh mục đầu tư của nó cũng bao gồm các thương hiệu thực phẩm đông lạnh Eggo và Morningstar Farms.

Theo quan điểm của chúng tôi, cổ phiếu của công ty có trụ sở tại Battle Creek, Michigan có vị trí tốt để kéo dài mức tăng cao hơn trong những tuần tới khi các nhà đầu tư dồn vào “khu vực phòng thủ” của lĩnh vực chủ lực tiêu dùng trong bối cảnh thị trường hiện tại.

Tính đến thời điểm hiện tại, cổ phiếu Kellogg đã tăng 6,1%, dễ dàng vượt xa mức lợi nhuận tương đương của thị trường cũng như những tên tuổi đáng chú ý khác trong lĩnh vực thực phẩm đóng gói, chẳng hạn như Kraft Heinz (NASDAQ: KHC), General Mills (NYSE: GIS), Hormel Foods (NYSE: HRL) và Conagra Brands (NYSE: CAG). K đã leo lên mức cao nhất kể từ tháng 2 năm 2017 vào tháng trước và đóng cửa ở mức 68,34 đô la vào đêm qua, đạt mức định giá 23,1 tỷ đô la.

Định giá tương đối thấp của Kellogg, kết hợp với những nỗ lực không ngừng để trả lại nhiều vốn hơn cho các cổ đông, khiến nó trở thành một lựa chọn hấp dẫn hơn nữa cho các nhà đầu tư muốn bảo vệ mình khỏi biến động do Fed gây ra.

Với tỷ lệ giá trên thu nhập (P/E) hợp lý là 15,2, K có mức chiết khấu đáng kể khi so sánh với các công ty cùng ngành có tỷ lệ P/E chung là 22,2.

Gã khổng lồ thực phẩm đóng gói cũng là một cổ phiếu có mức chia cổ tức chất lượng. K hiện đang cung cấp khoản thanh toán hàng quý là 0,58 đô la cho mỗi cổ phiếu, ngụ ý cổ tức hàng năm là 2,32 đô la với lợi suất 3,32%, một trong những mức cao nhất trong ngành.

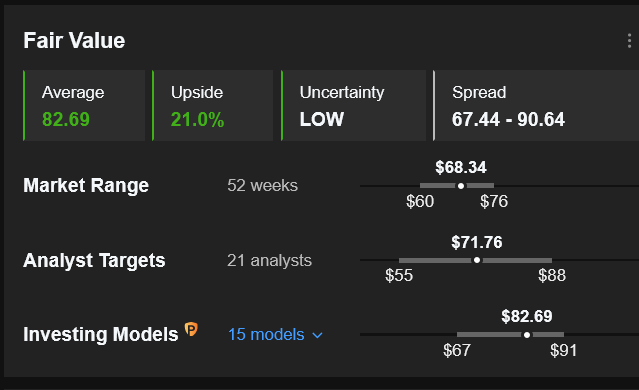

Thật vậy, giá trị hợp lý trung bình của cổ phiếu K là 82,69 đô la, theo một số mô hình định giá trên InvestorPro, cho thấy khả năng tăng 21% so với giá trị thị trường hiện tại.

Nguồn: InvestingPro+

3. AT&T

- Hiệu suất hàng năm: +4,7%

- Vốn hóa thị trường: $ 139,2 tỷ

AT&T (NYSE: T) công ty viễn thông lớn nhất thế giới và là nhà cung cấp dịch vụ điện thoại di động hàng đầu tại Hoa Kỳ, đã thực hiện các biện pháp quyết liệt trong 12 tháng qua để trở lại nghành cốt lõi viễn thông khi công ty biến chuyển từ một tập đoàn truyền thông đang gặp khó khăn thành một tổ chức tinh gọn hơn với bảng cân đối kế toán rõ ràng hơn.

Công ty {{Erl-244 || vốn hóa lớn}} này có trụ sở tại Dallas, Texas, đã tách mảng kinh doanh truyền hình vệ tinh DirecTV của mình vào năm ngoái, đã tự thoái vốn khỏi đơn vị giải trí Warner Media vào tháng 4, hợp nhất với Discovery để thành lập một công ty mới, được giao dịch công khai, Warner Bros. Discovery (NASDAQ: WBD).

Giờ đây, dưới sự quản lý mới, AT&T đang tập trung nỗ lực vào thị trường mạng không dây Hoa kỳ và các hộ gia đình, cung cấp nhiều dịch vụ băng thông rộng không dây và cáp quang 5G.

Cổ phiếu AT&T đã tăng khoảng 5% tính đến thời điểm hiện tại. Đêm qua, T đã kết thúc ở mức 19,45 đô la, không xa so với mức đỉnh 10 tháng gần đây là 21,53 đô la đạt được vào ngày 26 tháng 5. Ở mức hiện tại, gã khổng lồ viễn thông có vốn hóa thị trường là 139,2 tỷ đô la.

Mặc dù cắt giảm chi trả cổ tức sau khi đại tu danh mục đầu tư truyền thông và viễn thông, AT&T vẫn là một trong 10 cổ phiếu có năng suất cao nhất trong S&P 500.

Nhà cung cấp dịch vụ điện thoại không dây hiện đang có mức cổ tức hàng quý là 0,2775 đô la cho mỗi cổ phiếu, ngụ ý khoản thanh toán hàng năm là 1,11 đô la cho mỗi cổ phiếu với lợi suất 5,67%, cao hơn gấp ba lần lợi suất ngụ ý cho S&P 500, là 1,55%.

Ngoài ra, với tỷ lệ P/E là 8,2, cổ phiếu của AT&T vẫn đang có mức giảm giá nếu so với các công ty viễn thông đáng chú ý khác, chẳng hạn như Verizon (NYSE: VZ) và T-Mobile US (NASDAQ: TMUS), có tỷ lệ P / E lần lượt là 9,7 và 55,7.

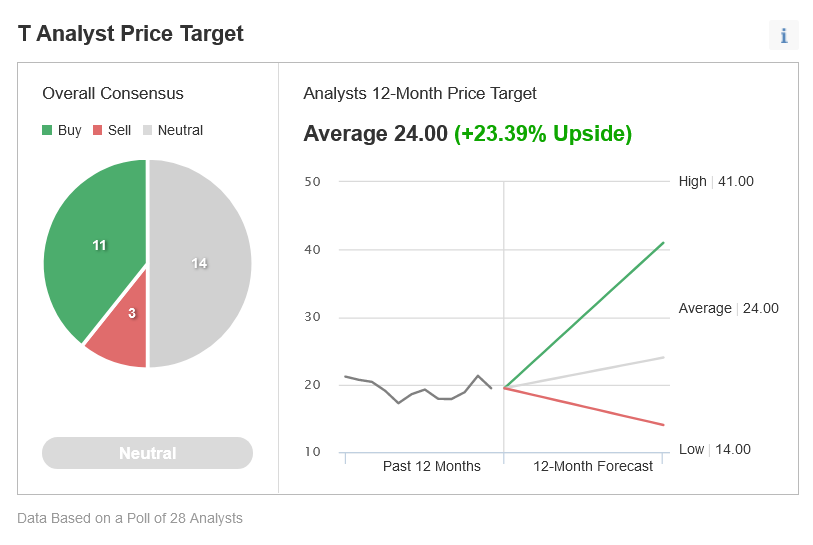

Thật vậy, 11 trong số 28 nhà phân tích được khảo sát bởi Investing.com đánh giá cổ phiếu của AT&T là "mua", trong khi 14 nhà phân tích coi đó là "nắm giữ". Chỉ 3 trong số 28 nhà phân tích có khuyến nghị "bán".

Mục tiêu giá trung bình của nhà phân tích chứng khoán T là khoảng $ 24,00, thể hiện mức tăng khoảng 23% so với mức hiện tại trong 12 tháng tới.

Nguồn: Investing.com

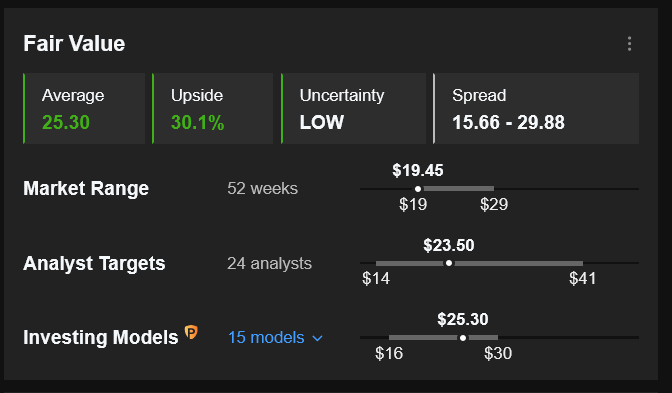

Tương tự, các mô hình định lượng trong InvestingPro + chỉ ra mức tăng khoảng 30% trong cổ phiếu T so với mức hiện tại vào 12 tháng tới, đưa cổ phiếu về gần giá trị hợp lý là 25,30 đô la.

Nguồn: InvestingPro+

***

Quan tâm đến việc tìm kiếm ý tưởng tuyệt vời tiếp theo của bạn? InvestingPro+ mang đến cho bạn cơ hội sàng lọc qua hơn 135 nghìn cổ phiếu để tìm ra những cổ phiếu tăng trưởng nhanh nhất hoặc bị định giá thấp nhất trên thế giới, với dữ liệu, công cụ và thông tin chi tiết chuyên nghiệp.