Giá vàng ’nhảy múa’ không ngừng

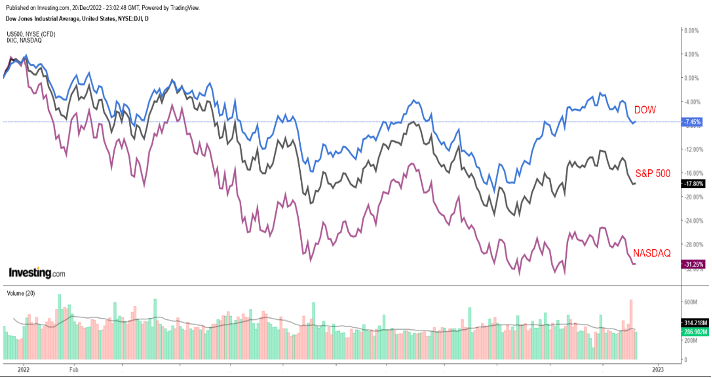

- S&P 500 giảm 19,9% vào năm 2022, là 1 trong những năm tồi tệ nhất trong lịch sử

- Lo ngại về việc tăng lãi suất của Fed và nền kinh tế tăng trưởng chậm lại sẽ tiếp tục tác động tiêu cực đến tâm lý thị trường trong năm 2023

- Nhà đầu tư nên cân nhắc mua Occidental Petroleum và Lockheed Martin để phòng ngừa rủi ro biến động giảm giá trong năm tới

Chỉ còn khoảng một tuần nữa là sang năm 2022, các chỉ số chính của Phố Wall chắc chắn trải qua 1 trong những năm tệ nhất trong lịch sử trong bối cảnh lo ngại việc Cục Dự trữ Liên bang tăng lãi suất để chống lại lạm phát sẽ đẩy nền kinh tế vào suy thoái.

Chỉ số S&P 500 giảm 19,9% từ đầu năm đến nay và thấp hơn 20,7% so với mức cao nhất trong lịch sử vào ngày 3 tháng 1. Chỉ số Nasdaq Composite, vốn đã suy yếu trong phần lớn thời gian của năm, đã giảm 32,2% so với đầu năm và thấp hơn khoảng 35% so với mức đỉnh kỷ lục vào ngày 19 tháng 11 năm 2021.

Trong khi đó, chỉ số Trung bình Công nghiệp Dow Jones giảm ít nhất, giảm 9,6% so với đầu năm và thấp hơn 11,1% so với mức đỉnh kỷ lục đạt được vào tháng Giêng.

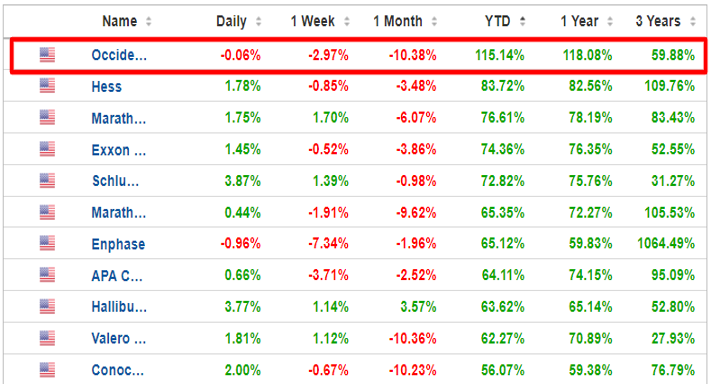

Bất chấp thị trường sụt giảm cả năm, nhà sản xuất dầu khí Occidental Petroleum (NYSE:OXY) và nhà thầu quốc phòng Lockheed Martin (NYSE:LMT) đã tránh được xu hướng giảm của thị trường đầy thách thức.

Dự kiến vẫn còn nhiều biến động vào năm 2023, tôi khuyên bạn nên mua OXY và LMT, dựa trên các nền tảng cơ bản vững chắc, định giá hợp lý, bảng cân đối kế toán tốt và lượng tiền mặt dồi dào.

1. Occidental Petroleum

- Hiệu suất tính từ đầu năm : +115,1%

- Vốn hóa thị trường: 56,5 tỷ USD

Trong một năm hoạt động kém hiệu quả của S&P 500, cổ phiếu của Occidental Petroleum là điểm sáng hiếm hoi vì hưởng lợi từ giá năng lượng cao, nhu cầu dầu mỏ toàn cầu ngày càng tăng và hoạt động được tinh gọn.

Bất chấp sự sụt giảm chung của thị trường, cổ phiếu của công ty sản xuất và thăm dò dầu khí có trụ sở tại Houston, Texas đã tăng vọt với mức đáng kinh ngạc là 115,1% từ đầu năm đến nay, khiến OXY trở thành cổ phiếu có hiệu suất tốt nhất trong S&P 500 năm 2022.

Ngoài việc cải thiện các nền tảng cơ bản, các nhà đầu tư cũng được khuyến khích bởi tin tức Berkshire Hathaway của Warren Buffett (NYSE:BRKa) đã tích lũy được một lượng cổ phần đáng kể trong công ty năng lượng nổi tiếng này. Berkshire là cổ đông lớn nhất của OXY, với khoảng 195 triệu cổ phiếu - tương đương gần 21% cổ phần. Vào tháng 8, một cơ quan quản lý năng lượng của Hoa Kỳ đã cho phép tập đoàn có trụ sở tại Omaha, Nebraska mua tới 50% cổ phiếu phổ thông của Occidental.

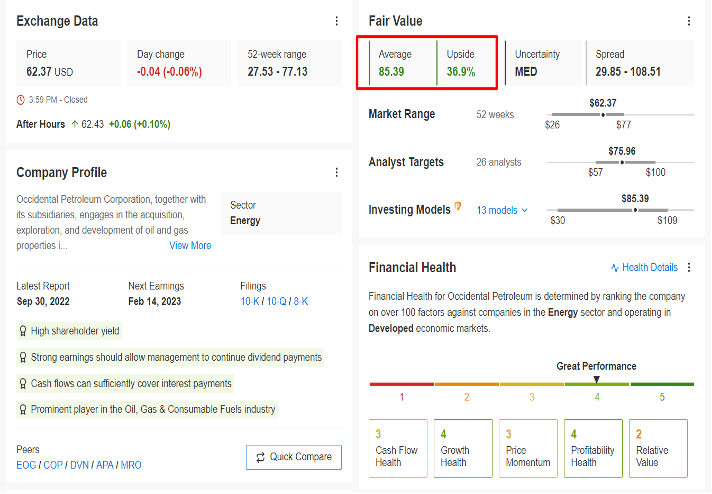

Cổ phiếu - bắt đầu năm ở mức $28,99 và tăng lên mức cao kỷ lục $77,13 vào ngày 29 tháng 8 - đóng cửa ở mức $62,37 đô la vào đêm qua, mang lại cho công ty năng lượng đang phát triển mạnh mức định giá 56,5 tỷ USD.

Theo tôi, OXY vẫn là một trong những cổ phiếu tốt nhất nên sở hữu vào năm 2023, nhờ vào những nỗ lực không ngừng của công ty năng lượng này nhằm hoàn vốn cho các cổ đông dưới hình thức chi trả cổ tức cao hơn và mua lại cổ phần trong bối cảnh công ty có bảng cân đối kế toán tốt và dòng tiền tự do cao.

Nhà sản xuất dầu khí giàu tiền mặt này cũng tự hào về mức định giá tương đối rẻ. Với tỷ lệ P/E là 5,7, cổ phiếu OXY có mức chiết khấu đáng kể khi so sánh với những tên tuổi đáng chú ý khác trong lĩnh vực khai thác và sản xuất dầu khí, chẳng hạn như ConocoPhillips (NYSE:COP), EOG Resources (NYSE:EOG) và Pioneer Natural Resources (NYSE:PXD), giao dịch lần lượt ở mức 9,2 lần, 11,1 lần và 9,4 lần thu nhập kỳ hạn.

Occidental đã dễ dàng vượt qua ước tính doanh số của Phố Wall trong 7 quý vừa qua và tôi hy vọng họ sẽ tiếp tục duy trì thành tích đó vào năm tới vì hưởng lợi từ sản lượng cao hơn tại các hoạt động khai thác tốt ở Lưu vực Permian - đồng thời tận dụng lợi thế của giá dầu thô và khí đốt tự nhiên.

Phố Wall có quan điểm lạc quan về dài hạn đối với cổ phiếu OXY, với 25 trong số 28 nhà phân tích được Investing.com khảo sát xếp hạng cổ phiếu này là 'mua' hoặc 'giữ'. Cổ phiếu có mục tiêu giá trung bình là khoảng $76, thể hiện mức tăng khoảng 22% so với mức hiện tại.

Các mô hình định lượng của InvestingPro chỉ ra mức tăng 36,9% đối với cổ phiếu OXY trong 12 tháng tới, đưa cổ phiếu đến gần giá trị hợp lý là $85,39.

Nguồn: InvestingPro

2. Lockheed Martin

- Hiệu suất tính từ đầu năm: +36,8%

- Vốn hóa thị trường: 127,6 tỷ USD

2022 là 1 năm thành công đối với Lockheed Martin, khi cổ phiếu của hãng này đạt hiệu suất hàng năm tốt nhất kể từ năm 2019. Trong khi S&P 500 sụt giảm trong phần lớn thời gian của năm, cổ phiếu của gã khổng lồ hàng không vũ trụ và quốc phòng đã tăng 36,8% từ đầu năm đến nay, trong bối cảnh địa chính trị toàn cầu đang xấu đi.

Cổ phiếu LMT, bắt đầu giao dịch ở mức$ 355,41 vào ngày 1 tháng 1 năm 2022, đã kết thúc phiên giao dịch ngày thứ Ba ở mức $486,15, gần chạm mức cao nhất trong lịch sử là $498,95 vào ngày 2 tháng 12, do sự xung đột giữa Hoa Kỳ, Tổ chức Hiệp ước Bắc Đại Tây Dương (NATO) ) đồng minh, và Nga đã leo thang mạnh mẽ sau cuộc xâm lược của Moscow vào Ukraine hồi đầu năm nay.

Lockheed là một trong những cổ phiếu hoạt động hiệu quả nhất năm 2022 trong số những cái tên được tìm thấy trong Industrial Select Sector SPDR Fund (NYSE:XLI), vượt xa các công ty cùng ngành lớn khác, như Raytheon Technologies (NYSE: RTX) (+14,1% YTD), General Dynamics (NYSE:GD) (+18,3% YTD) và Boeing (NYSE:BA) (-6,5% YTD) .

Hiện tại, Lockheed Martin có vốn hóa thị trường là 127,6 tỷ USD, trở thành công ty hàng không vũ trụ và quốc phòng lớn thứ hai thế giới sau Raytheon.

Theo quan điểm của tôi, cổ phiếu của Lockheed sẽ tiếp tục tăng cao hơn vào năm 2023 khi các nhà đầu tư có khả năng đổ tiền vào ngành công nghiệp này trong bối cảnh lo ngại liên tục về lãi suất tăng và tăng trưởng kinh tế chậm lại. Công ty vũ khí có trụ sở tại Bethesda, Maryland vẫn có vị thế tốt để hưởng lợi từ ngân sách quốc phòng và quân sự toàn cầu ngày càng tăng trong môi trường địa chính trị hiện tại.

Một dấu hiệu cho thấy hoạt động kinh doanh của họ hoạt động tốt như thế nào trong bối cảnh vĩ mô đầy thách thức, khi Lockheed đã vượt qua kỳ vọng lợi nhuận của Phố Wall trong 4 trên 5 quý vừa qua nhờ nhu cầu mạnh mẽ đối với các loại hàng hóa quân sự và công nghệ tiên tiến, chẳng hạn như máy bay chiến đấu, tàu chiến đấu, tên lửa siêu thanh và hệ thống phòng thủ tên lửa.

Lockheed Martin là một trong những tên tuổi hàng đầu thế giới trong ngành hàng không vũ trụ, hỗ trợ quân sự, an ninh và công nghệ, được biết đến nhiều nhất với tư cách là nhà phát triển và sản xuất hàng đầu nhiều loại máy bay quân sự, bao gồm máy bay chiến đấu F-16, F-22 và F-35, trong đó quân đội Hoa Kỳ và các đồng minh NATO là những người mua chính. Họ cũng sản xuất các hệ thống phòng thủ tên lửa như Hệ thống phòng thủ khu vực tầm cao giai đoạn cuối (THAAD), một trong những đơn vị hoạt động tốt nhất trong quý gần đây nhất.

Ngoài ra, những nỗ lực liên tục của Lockheed nhằm chi trả cổ tức cao hơn cũng khiến cổ phiếu hấp dẫn hơn trong năm tới. Nhà thầu quốc phòng gần đây đã tăng cổ tức bằng tiền mặt hàng quý thêm 7% lên $3/cổ phiếu, đánh dấu mức tăng hàng năm thứ 19 liên tiếp. Điều này thể hiện mức cổ tức hàng năm là $12 và lợi tức là 2,49%.

Không có gì ngạc nhiên khi giá trị hợp lý trung bình của cổ phiếu LMT trên InvestingPro, theo một số mô hình định giá - bao gồm cả hệ số P/E - ngụ ý mức tăng 17,5% so với giá trị thị trường hiện tại trong 12 tháng tới lên $571,08/cổ phiếu.

Nguồn: InvestingPro

Tiết lộ: Các quan điểm được thảo luận trong bài viết này chỉ là quan điểm cá nhân của tác giả và không nên được xem là khuyến nghị đầu tư.