Vietstock - Từ cổ phiếu bèo đến trò chơi tài chính

Cho dù mới chỉ ở mức lẻ tẻ và chưa trở thành phong trào, khoảng 2-3 tuần vừa qua chứng khoán đã chứng kiến sự bật tăng về thị giá của những cổ phiếu giá rẻ như bèo trên cả HOSE và HNX.

Những mã này đã có nhiều phiên tăng trần liên tục, hoặc ngày nào cũng tăng ít nhiều như VOS, EVG, EMC, NVT, IDI, VID... Nhìn vào kết quả kinh doanh, doanh thu lợi nhuận của các doanh nghiệp này cũng không đến nỗi nào và chúng cũng có câu chuyện riêng để kể như bán tài sản để hạch toán lợi nhuận khác (kiểu như VOS bán tàu để có lãi trong năm 2017, tránh bị hủy niêm yết bắt buộc vì thua lỗ ba năm liền); chuyển nhượng các công ty con; được một doanh nghiệp nào đó thâu tóm để nắm quyền kiểm soát...

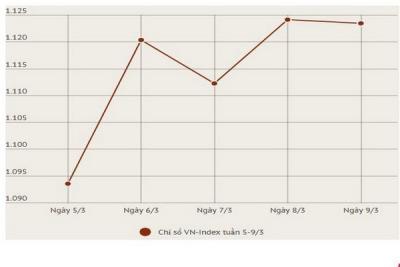

Đại bộ phận nhà đầu tư không để ý đến những mã trên. Thanh khoản của chúng kém và chúng cũng không hứa hẹn gì nhiều dù nhìn vào các chỉ số cơ bản, một số mã trong đó khá rẻ. Người ta đang theo trào lưu cổ phiếu ngân hàng, chứng khoán, bất động sản - những nhóm được hưởng lợi từ chính sách nới lỏng tiền tệ và có ảnh hưởng đến sự tăng trưởng GDP. Hơn nữa, ba nhóm trên đang chi phối VN-Index, được dòng vốn ngoại săn đón.

Chỉ những nhân viên môi giới kinh nghiệm mới bóng gió rằng “coi chừng thị trường một khi dòng tiền bắt đầu ngó nghiêng đến các cổ phiếu bèo, thường cũng là thời điểm sự đảo chiều manh nha”. Tuy nhiên sự cảnh báo của họ rơi tõm vào ao bèo, vì MidCap trong vòng 24 tháng qua đã “hết thời” rồi. Nhà nước đang cổ phần hóa và IPO những doanh nghiệp to, còn ai chú ý đến các cổ phiếu giá dưới 5.000 đồng nữa.

Bỏ nhóm MidCap sang một bên, thị trường nhìn sâu vào bên trong đang có những động thái rất đáng nghi ngờ. Hầu hết các cổ phiếu trong nhóm chứng khoán - ngân hàng đều đang ở mức đỉnh so với lịch sử của chính nó (đã tính đến chia tách cổ phiếu thưởng, phát hành tăng vốn, trả cổ tức bằng tiền và cổ phiếu...). Liệu thị giá của hai nhóm này còn biến động đến đâu, từ nay phụ thuộc chủ yếu vào tâm lý đầu cơ hơn là tâm lý đầu tư. Đã là đầu cơ thì thời gian nắm giữ cổ phiếu thường ngắn hạn.

Thử so sánh hai trường hợp. Vietcombank (VCB) từ trước đến nay vẫn được đánh giá là tổ chức tín dụng dẫn đầu về mọi mặt của hệ thống ngân hàng Việt. Hệ số cơ bản của Vietcombank điểm gì cũng an toàn (trừ hệ số an toàn vốn đang ở sát mức quy định 9%). Ở thị giá 72.000 đồng/cổ phiếu ngày 13-2-2018, Vietcombank đang được giao dịch với chỉ số P/E 28,5 lần, thị giá/giá trị sổ sách B/V 4,8 lần, chẳng còn rẻ so với các đồng nghiệp cùng quy mô, chất lượng tài sản và khả năng sinh lời của khu vực và châu Á.

Nhưng thị giá Vietcombank vẫn chưa phải cao nhất so với thị giá cổ phiếu Techcombank trên thị trường OTC đang ở 100.000 đồng/cổ phiếu. Vì Techcombank chưa niêm yết, nên báo cáo tài chính chưa được đăng tải công khai trên HOSE, HNX hay UPCoM. Bản tin hàng ngày của một số công ty chứng khoán cho rằng tăng trưởng lợi nhuận của Techcombank cao chủ yếu dựa vào hoạt động dịch vụ và nguồn vốn đầu vào thấp. Hiện nay lãi thuần từ hoạt động dịch vụ cao nhất hệ thống là BIDV (BID), theo báo cáo tài chính hợp nhất quí 4-2017 của BIDV, với gần 3.000 tỉ đồng; Vietcombank theo sát nút 2.550 tỉ đồng. Còn so sánh nguồn vốn đầu vào thấp, thử hỏi ngân hàng nào vượt được Vietcombank và BIDV khi mà đến ngày 31-12-2017 Vietcombank có 200.990 tỉ đồng tiền gửi không kỳ hạn. Con số này của BIDV là 160.206 tỉ đồng. Nguồn vốn huy động từ tổ chức kinh tế của Vietcombank và BIDV vẫn còn chiếm tỷ lệ cao, chưa kể những ngân hàng nửa quốc doanh này còn có thể được vay vốn từ Bộ Tài chính. Không hiểu Techcombank huy động vốn đầu vào thấp bằng cách nào?

Những nhà đầu tư căn cơ và cẩn trọng sẽ phải căng mắt quan sát kỹ cơ cấu lợi nhuận của doanh nghiệp một khi giải ngân vào cổ phiếu. Doanh thu hoạt động tài chính, nguồn lợi nhuận khác từ hoạt động tài chính vốn dĩ rất ít khi được giải thích cụ thể trong phần thuyết minh báo cáo tài chính. Có ngân hàng công bố lợi nhuận tăng vọt nhờ hạch toán kinh doanh trái phiếu của chính ngân hàng mình. Có công ty chứng khoán lợi nhuận cao nhất nhì thị trường không nhờ hoạt động tự doanh, môi giới, tư vấn tài chính, niêm yết doanh nghiệp mà nhờ kinh doanh trái phiếu doanh nghiệp, trái phiếu ngân hàng - mà ngân hàng đó lại là cổ đông mẹ của chính công ty chứng khoán ấy.

Và có lẽ không nên quên cuộc chơi chứng khoán thời nay tinh vi đến mức có cả sự tham gia của đối tác ngoại ở vai trò là người cho vay vốn thông qua việc đầu tư vào cổ phiếu ở mức giá nào không quan trọng. Quan trọng là khi đối tác ngoại rút vốn, bên vay (thực tế là tổ chức phát hành cổ phiếu) phải trả đủ gốc và lãi ở mức đã ấn định sau một thời hạn cố định cổ phiếu bị phong tỏa. Và cũng không loại trừ khả năng tổ chức (doanh nghiệp - ngân hàng) phát hành cổ phiếu tham gia góp vốn vào chính những tổ chức đối tác ngoại bên ngoài đó. Trò chơi tài chính đủ lắt léo để tạo lợi nhuận cho nhóm cổ đông này, đối tác kia, còn người gánh chịu hậu quả cuối cùng là những nhà đầu tư nhỏ lẻ trên thị trường.

Hải Lý