Vietstock - Chọn cổ phiếu nào cho tuần đầu tháng 3?

Theo khuyến nghị của các công ty chứng khoán (CTCK), trong thời gian này, nhà đầu tư nên xem xét tăng tỷ trọng đối với cổ phiếu HPG, trung lập đối với cổ phiếu BMP và có thể mua REE. Trong khi đó, mã DQC được đánh giá là kém khả quan.

HPG: Khuyến nghị tăng tỷ trọng

Kết thúc năm 2017, CTCP Tập đoàn Hòa Phát (HOSE: HPG) đã công bố kết quả kinh doanh tăng trưởng tương đối tích cực, với doanh thu đạt 46,161 tỷ đồng (tăng 38.7% so với năm 2016), qua đó lợi nhuận sau thuế (LNST) cũng có sự bứt phá mạnh mẽ và cán mốc 8,006 tỷ đồng (tăng 21.32% so với năm 2016).

CTCK Phú Hưng (PHS) cho rằng trong năm 2018, HPG có thể đạt 57,268 tỷ đồng doanh thu thuần (tăng 24.1% so với năm 2017), dựa vào các giả định:

- Sản lượng thép xây dựng tăng trưởng ở mức 22.7%, nhờ thị trường chung duy trì mức tăng trưởng 12% trong khi thị phần HPG tiếp tục gia tăng lên mức 26.29%. Trong khi đó, giá bán sẽ tăng nhẹ ở mức 5%.

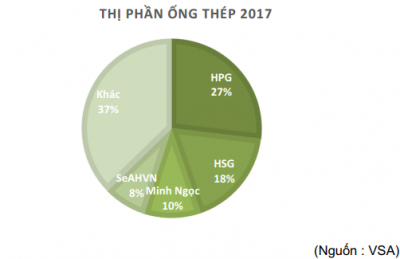

- Ống thép sẽ có mức tăng chậm lại trong năm 2018, với giả định thị phần của HPG sẽ duy trì ở mức hiện tại đồng thời giá bán tăng nhẹ 2% so với năm 2017.

Trong khi đó, biên lợi nhuận của HPG có thể giảm nhẹ và đạt mức 22%, do giá than và quặng sắt có tín hiệu quay đầu tăng nhẹ trong giai đoạn đầu năm 2018. Qua đó, LNST HPG năm 2018 có thể đạt 9,089 tỷ đồng (tăng 14% so với năm 2017), EPS ước đạt 6,045 đồng.

PHS khuyến nghị tăng tỷ trọng với cổ phiếu HPG với mức giá phù hợp cho cổ phiếu HPG là 71,895 đồng/cp.

Xem thêm tại đây

BMP: Khuyến nghị trung lập

Kết thúc năm 2017, doanh thu thuần có sự tăng trưởng ổn định ở mức 15.6%, tuy vậy biên lợi nhuận gộp giảm mạnh từ mức 32.1% xuống còn 24.1% trong năm 2017 đã khiến cho LNST của BMP giảm mạnh và chỉ đạt khoảng 470 tỷ (giảm 24.9 so với cuối năm 2016).

PHS nâng giá mục tiêu cho BMP lên 86,800 đồng/cp dựa vào một số thay đổi trong định giá chiết khấu dòng tiền:

- Giảm tỷ lệ chiết khấu hàng bán giúp dòng tiền sẽ có sự cải thiện nhẹ trong thời gian tới.

- Thay đổi chu kỳ chiết khấu với giả định trong thời gian tới BMP chưa có kế hoạch mở rộng như năm 2017, nhờ đó dòng tiền tự do sẽ ổn đinh và tích cực hơn.

Trong năm 2018, với giả định sản lượng tiêu thụ đạt khoảng 103 ngàn tấn (tăng 10% so với năm 2) trong khi giá bán tăng nhẹ 4%, PHS cho rằng BMP có thể đạt 4,375 tỷ đồng doanh thu thuần (tăng 14.4% so với năm 2017). Biên lãi gộp tiếp tục bị ảnh hưởng và giảm xuống còn 22% do giá dầu tăng kéo theo giá nguyên liệu đầu vào cũng đi lên, LNST ước đạt 475 tỷ đồng (tăng 1.01% so với năm 2017), EPS forward 2018 là 5,808 đồng/cp.

Với mức giá 86,800 đồng/cp, P/E forward 2018 của BMP là sấp xỉ 15.x lần, mức giao dịch tương đối phù hợp với tình hình kinh doanh chưa có quá nhiều điểm sáng của BMP trong năm 2018, PHS khuyến nghị trung lập đối với cổ phiếu BMP.

Xem thêm tại đây

DQC: Khuyến nghị kém khả quan

CTCP Chứng khoán Bản Việt (VCSC) cho rằng triển vọng lợi nhuận của CTCP Bóng đèn Điện Quang (HOSE: DQC) kém do biên lợi nhuận giảm. Cụ thể, doanh thu nội địa 2017 giảm 1% so với 2016 do cạnh tranh gay gắt từ các sản phẩm kém chất lượng. Lợi nhuận từ hoạt động kinh doanh năm 2017 giảm mạnh 37% vì DQC giảm giá bán, đồng thời tăng chiết khấu cho các nhà phân phối và hoa hồng đối với các sản phẩm LED. LNST 2017 giảm mạnh hơn, ở mức 46% so với 2016, chủ yếu do thu nhập tài chính bất thường giảm.

VCSC cho rằng doanh thu nội địa của DQC từ năm 2018 trở đi sẽ phục hồi nhờ chiến lược sản xuất sản phẩm giá trị thấp hơn để cạnh tranh với các đối thủ nhỏ. Tuy nhiên, dự báo LNST 2018 sẽ giảm mạnh 27% vì DQC nhiều khả năng sẽ tăng chiết khấu, khuyến mãi và mở rộng đội ngũ bán hàng, đồng thời thu nhập ngoài hoạt động kinh doanh sẽ giảm từ mức cơ sở cao năm 2017.

VCSC đưa ra khuyến nghị kém khả quan dành cho DQC.

Xem thêm tại đây

REE: Khuyến nghị mua

VCSC dự phóng CTCP Cơ điện lạnh (HOSE: REE) sẽ tăng trưởng lợi nhuận 15.6% trong năm 2018 nhờ dự án E-town Central đi vào hoạt động, diễn biến vững chắc của mảng cơ điện (M&E), đóng góp từ công ty mới sáp nhập VCM và không có dự phòng cho QTP (ảnh hưởng đến 9.8% lợi nhuận 2017).

VCSC nhận định tăng trưởng lợi nhuận từ 10-15% và ROE 17% trong 2 năm tới sẽ là mức lý tưởng trong một ngành có rủi ro thấp. REE hiện đang giao dịch với mức định giá rẻ P/E 7.8 lần và P/B 1.3 lần. Ngoài ra, REE được hưởng lợi từ quá tự do hóa ngành điện đang được đẩy nhanh, đánh dấu bởi quá trình cổ phần hóa của các Genco.

VCSC khuyến nghị mua đối với REE với tổng mức sinh lời 30.5%, bao gồm lợi suất cổ tức 4%. Giá mục tiêu của REE tăng nhẹ 5.2% do tái tục mô hình DCF và định giá cao hơn của danh mục điện.

Xem thêm tại đây

----

Khuyến nghị mua bán cổ phiếu của các công ty chứng khoán được trích dẫn lại có giá trị như một nguồn thông tin để nhà đầu tư tham khảo cho các quyết định đầu tư. Các khuyến nghị này có thể có những xung đột lợi ích với nhà đầu tư.

Phúc Minh