Ông Trump sa thải Thống đốc Fed, hiệu lực ngay lập tức

Theo Lan Nha

Investing.com - Tình hình toàn cầu về hàng tồn kho và vận tải biển, việc giảm hàng tồn kho dự đoán đã được thực hiện một nửa: Một trong những nguyên nhân chính dẫn đến sự suy yếu của kinh tế toàn cầu trong năm 2023 là mức tồn kho quá cao ở thị trường Mỹ kết hợp với nhu cầu tiêu dùng yếu, do đó tiến độ giảm hàng tồn kho hiện nay là mối quan tâm chính.

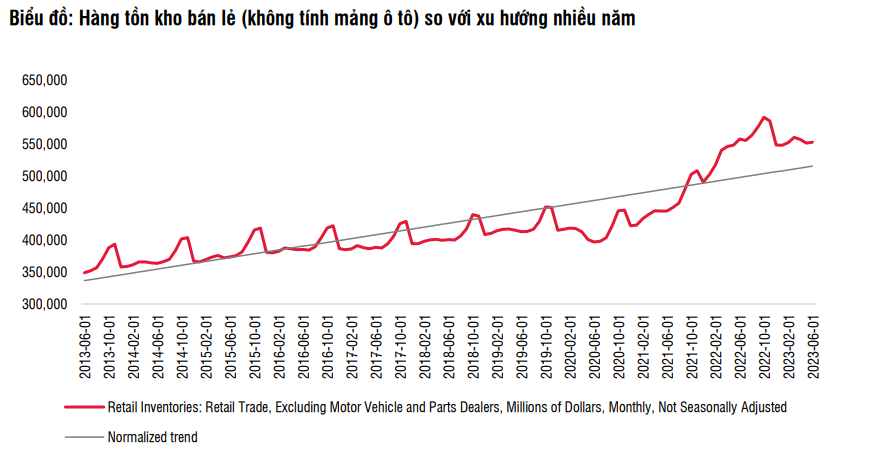

Theo dữ liệu gần đây nhất từ FRED, hàng tồn kho bán lẻ (Không tính mảng Ô tô) đã giảm 6% từ mức đỉnh 591 tỷ USD vào tháng 11/2022 xuống còn 553 tỷ USD tính đến cuối tháng 6/2023.

Nguồn: SSI (HM:SSI) Research, St. Louis Fed (FRED)

Tuy nhiên, mức tồn kho hiện tại vẫn cao hơn khoảng 7% so với đường xu hướng nhiều năm, điều này cho thấy dấu hiệu quá trình giảm hàng tồn kho chỉ mới hoàn thành được một nửa. Ngoài ra, nếu nhìn lại cuộc khủng hoảng tài chính toàn cầu năm 2007-2008, phải mất 13 tháng để mức tồn kho giảm từ mức đỉnh xuống mức đáy (từ tháng 11/2008 đến tháng 12/2009), phù hợp với tốc độ giảm tồn kho hiện tại ở thị trường Mỹ (giảm 50% sau 7 tháng). Với những diễn biến trong quá khứ, chúng tôi có thể giả định rằng việc xử lý hết hàng tồn kho có thể hoàn thành trước tháng 12/2023, sau đó mới bắt đầu bổ sung hàng hóa. Đây là lý do tại sao hầu hết các hãng tàu container đều nhận thấy sản lượng vận chuyển tăng rất nhẹ trong nửa cuối năm 2023, theo đó mùa cao điểm Q3-Q4 năm nay cũng sẽ chỉ tăng nhẹ.

Theo dữ liệu của CTS, có các dấu hiệu cải thiện, khi khối lượng container toàn cầu trong tháng 7 tăng 0,2% so với cùng kỳ, đây là tháng tăng trưởng đầu tiên sau 17 tháng giảm liên tiếp. Trong đó, sự cải thiện về khối lượng đến từ các tuyến Nội Á (tăng 1,1% svck) và Á-Âu (tăng 5,9% svck), trong khi Châu Á-Bắc Mỹ vẫn giảm 10% svck. Theo đó, tổng khối lượng trong 7 tháng đầu năm 2023 thấp hơn khoảng 4% svck.

Mặc dù đây là dấu hiệu cho thấy sự phục hồi sắp tới nhưng vẫn cần lưu ý rằng nửa cuối năm 2022 có mức nền thấp, vì vậy cần có thêm dữ liệu trước khi có thể kết luận chắc chắn về xu hướng phục hồi. Chỉ số PMI sản xuất của Việt Nam cũng lần đầu tiên cao hơn 50 (ở mức 50,5) trong 6 tháng đầu năm vào tháng 8 và chúng tôi cũng thấy một số doanh nghiệp xuất khẩu (trong ngành thủy sản, dệt may) ghi nhận số lượng đơn đặt hàng mới vào cuối năm (Q4/2023).

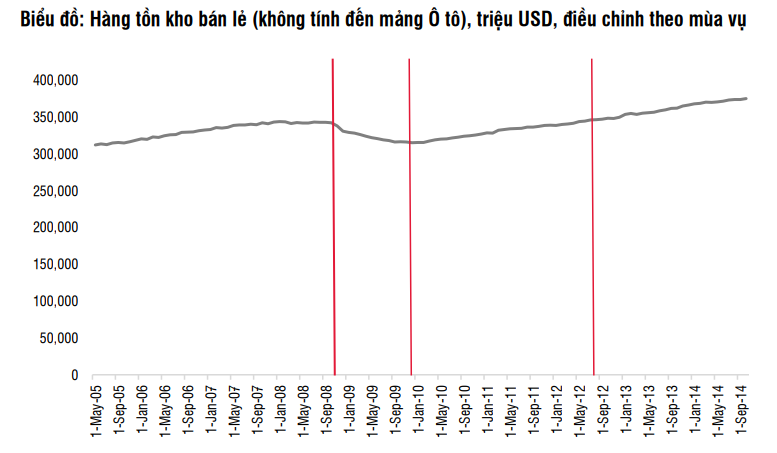

Con đường phục hồi còn dài: Với sự chuyển dịch hiện tại của người tiêu dùng sang tiêu dùng dịch vụ ở Mỹ (thể hiện qua chỉ số ISM ngành dịch vụ tăng mạnh gần đây là +54,5 ở Mỹ), cùng với các dấu hiệu suy thoái trong hoạt động kinh tế, với kỳ vọng sự phục hồi hình chữ V về mức tồn kho tại các doanh nghiệp bán lẻ ở Mỹ không còn mạnh mẽ, và do đó việc phục hồi đơn hàng và sản lượng cho ngành vận tải biển & cảng biển chậm hơn so với tốc độ giảm của hàng tồn kho. Trong giai đoạn 2007-2008, giá trị tồn kho danh nghĩa của Mỹ mất 1 năm để giảm xuống mức đáy, nhưng mất 3 năm để trở lại mức đỉnh trước đó.

Nguồn: SSI Research, St. Louis Fed (FRED)

Ngành cảng biển trong nước – Cập nhật dữ liệu trong 7 tháng đầu năm 2023

Tổng sản lượng thông qua cảng quốc tế (không tính hàng nội địa) đạt 9,1 triệu TEU trong 7 tháng đầu năm 2023 (giảm 8% svck). Trong đó có sự phân hóa giữa các vùng cảng khác nhau. Tại khu vực miền Bắc, tổng sản lượng giảm ít hơn đạt 3,4 triệu TEU (giảm 5,7% svck) nhờ hoạt động nhiều với thị trường Trung Quốc và nội Á. Cụm cảng Cái Mép Thị Vải ở miền Nam ghi nhận sản lượng giảm 14% svck trong 7 tháng đầu năm 2023, có thể do khu vực cảng này có nhiều hoạt động hơn với thị trường Mỹ/Châu Âu.

So sánh với tháng trước, có sự cải thiện cả về giá trị xuất khẩu và nhập khẩu của Việt Nam so với tháng trước từ tháng 5 đến tháng 7, đây có thể là dấu hiệu cho thấy giá trị thương mại đã chạm đáy.

Mức giá sàn cảng biển – Chính sách tác động thế nào tới thị trường?

Mới đây, Vinamarine (Cục quản lý cảng biển và vận tải biển Việt Nam) đã đăng tải dự thảo thông tư sửa đổi Thông tư 54/2018/TT-BGTVT, đề xuất tăng giá sàn đối với một số dịch vụ trọng điểm tại cảng biển, bao gồm nâng hạ container quốc tế và hướng dẫn tàu thuyền, đề xuất có hiệu lực từ năm 2024. Các doanh nghiệp và nhà đầu tư trong ngành hầu hết quan tâm đến việc tăng giá sàn đối với phí nâng hạ container, vốn thường chiếm 60-70% doanh thu cảng biển. Cụ thể, đối với hầu hết các cảng, giá sàn xếp dỡ container được điều chỉnh tăng 10% so với giá cũ (có hiệu lực từ năm 2019), còn đối với một số cảng nước sâu lớn (đón được tàu trọng tải trên 160 nghìn DWT) giá sàn được điều chỉnh tăng thêm thêm khoảng 10% (dẫn đến giá sàn thực tế có thể tăng 20%).

Theo cách hiểu thông thường thì nâng giá sàn sẽ làm giá tăng lên (khoảng 6-7% ở các cảng trung chuyển thông thường và hơn 10% ở các cảng nước sâu lớn) và do đó sẽ làm tăng biên lợi nhuận và lợi nhuận ròng của các cảng này, với cùng một lượng container thông qua cảng. Đồng nghĩa với việc hầu hết các công ty cảng đã niêm yết (như Gemadept (HM:GMD), VSC, DVP, PHP (HN:PHP)) và các công ty cảng chưa niêm yết như Tân Cảng Sài Gòn và VIMC đều được hưởng lợi. HAH sẽ không được hưởng lợi vì phần lớn sản lượng qua cảng của HAH đều là hàng nội địa. Tuy nhiên, trên thực tế, chúng tôi cho rằng chính sách và thị trường thực tế đôi khi không thống nhất với nhau.

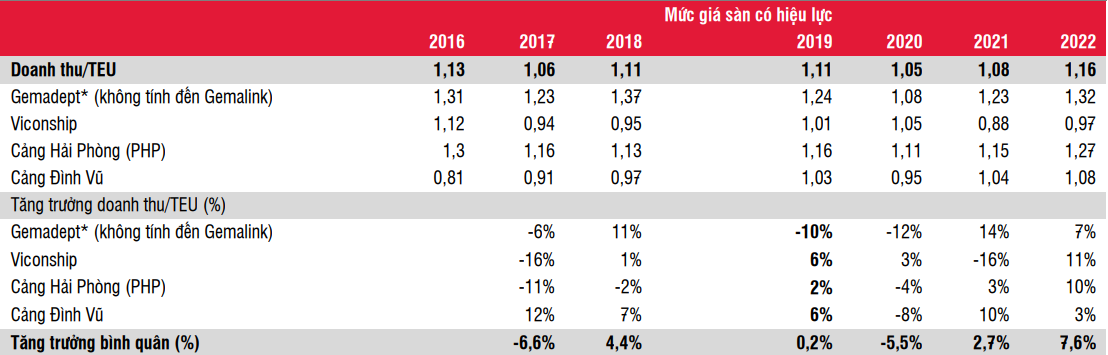

Do đó, để biết việc tăng giá này có thể ảnh hưởng như thế nào đến doanh thu cảng thực tế, chúng tôi đã tiến hành phân tích tác động của Thông tư 54/2018/TT-BGTVT đối với doanh thu cảng trên mỗi TEU trong giai đoạn 2018-2019 của các nhóm cảng lớn đã niêm yết (tổng cộng 11 cảng), với mức giá sàn cao hơn 10% so với mức giá thị trường tại thời điểm đó, kết quả phân tích cụ thể như sau:

Nguồn: SSI Research

Doanh thu/TEU trung bình thực tế không tăng trong năm 2019 (khi Thông tư 54 có hiệu lực) nhưng năm 2018 lại tăng 4,4% svck. Ngoài ra, doanh thu/TEU trung bình giảm 5,5% svck vào năm 2020 trước khi tăng trở lại lần lượt là 2,7% và 7,6% svck trong năm 2021 và 2022. Một số điểm mà nhà đầu tư có thể quan tâm như sau:

- Nhìn chung, không thấy bằng chứng cho thấy việc điều chỉnh giá sàn sẽ dẫn đến mức tăng trưởng doanh thu/TEU trung bình thực tế cao của ngành trong năm 2018 (tăng 0,2% svck). Trong cuộc trao đổi của chúng tôi với các công ty cảng vào thời điểm đó, hầu hết các công ty cũng cho rằng việc điều chỉnh giá sàn sẽ không có nhiều tác động vì thị trường sẽ tự điều chỉnh theo mức giá cung cầu hợp lý.

- Các cảng có công suất hoạt động cao hơn có thể có khả năng thương lượng cao hơn và tăng giá cước tốt hơn. Vào thời điểm đó, Gemadept mới vận hành cảng Nam Đình Vũ giai đoạn 1 vào năm 2018, với công suất hoạt động chỉ đạt 50% vào năm 2019. Cảng Hải Phòng (PHP) cũng không được tận dụng tối đa công suất ở hầu hết các cảng (như Tân Vũ, Chùa Vẽ). Ngược lại, cảng Viconship (HM:VSC) và Đình Vũ đã hoạt động tối đa công suất trong năm 2019.

- Tốc độ tăng trưởng doanh thu/TEU đạt 0,4% trong giai đoạn 2016-2022. Điều này cho thấy nhìn chung nhu cầu mới mỗi năm đều được nguồn cung mới đáp ứng, giữ cho mối quan hệ cung/cầu tương đối.

- Trong năm 2021 và 2022, hầu hết các cảng đều có doanh thu/TEU tăng (tăng trưởng trung bình lần lượt 2,7% và 7,6% svck). Năm 2022 là năm duy nhất trong dữ liệu của chúng tôi cho thấy giá cước ở tất cả các cảng đều tăng. Theo như chúng tôi dự đoán thì năm 2021 và 2022 là những năm ghi nhận hoạt động tốt nhất đối với tất cả các hãng tàu trên thế giới (khách hàng của các công ty cảng), do đó, việc đàm phán điều khoản có lợi sẽ dễ dàng hơn.

Nếu Thông tư được phê duyệt và áp dụng từ năm 2024, đề xuất mức giá sàn mới có thể có tác động tích cực trong ngắn hạn đối với một số cảng và không tích cực đối với một số cảng khác (tùy thuộc vào công suất hoạt động). Về dài hạn, giá cước của ngành sẽ phụ thuộc vào sự cân bằng cung cầu. Do đó, trong những năm tốt và xấu của các hãng tàu, giá cước sẽ tăng và giảm tương ứng. Hiện tại, giá cước lại ghi nhận lỗ đối với nhiều hãng tàu, do đó các cảng sẽ gặp khó khăn hơn khi đàm phán giá hợp đồng với khách hàng so với năm 2021-2022.