Động thái bất ngờ của Trung Quốc trên thị trường vàng

Thị trường chứng khoán Mỹ đã phục hồi sau một thời gian ngắn chạm mức cao nhất trong 14 tháng vào ngày 16 tháng 6, nhưng vẫn có khả năng kỳ vọng tâm lý chấp nhận rủi ro sẽ phục hồi gần đây và đẩy thị trường lên cao hơn trong thời gian tới.

“Chúng tôi biết đó là tin cũ vào thời điểm này, nhưng vào ngày 8 tháng 6 năm 2023, S&P 500 đã bước vào một thị trường giá lên mới,” các nhà phân tích tại LPL Research viết.

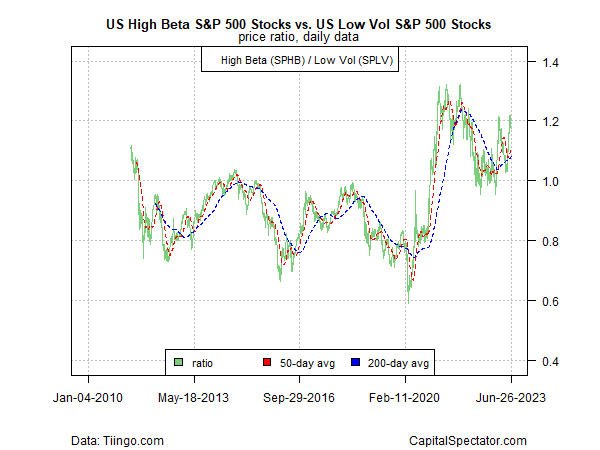

Nhìn vào xu hướng động lượng của thị trường chứng khoán thông qua một cặp quỹ ETF cho thấy rằng những người mua vẫn đang thúc đẩy xu hướng. Cổ phiếu có hệ số beta cao (nghĩa là rủi ro cao) (SPHB) so với cổ phiếu có độ biến động thấp (rủi ro thấp) (SPLV) tiếp tục cho thấy xu hướng tăng giá nhiều hơn ở phía trước.

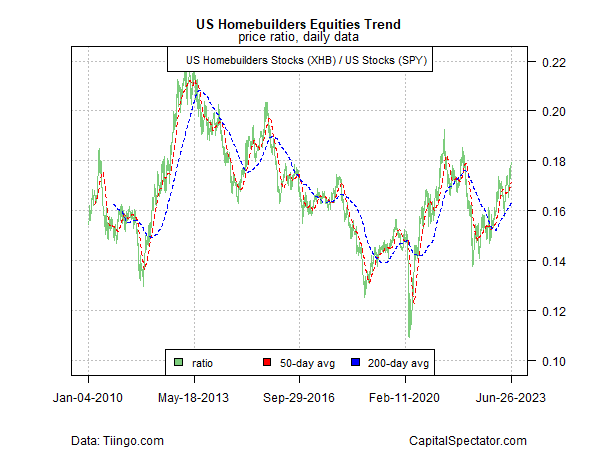

Tìm hiểu sâu hơn về nội bộ thị trường theo xu hướng của ngành làm nổi bật một số hồ sơ kỹ thuật mạnh mẽ đang giúp thúc đẩy cổ phiếu tăng cao hơn. Ví dụ: Công ty xây dựng nhà (XHB) tiếp tục đạt hiệu suất cao so với thị trường chung (SPY).

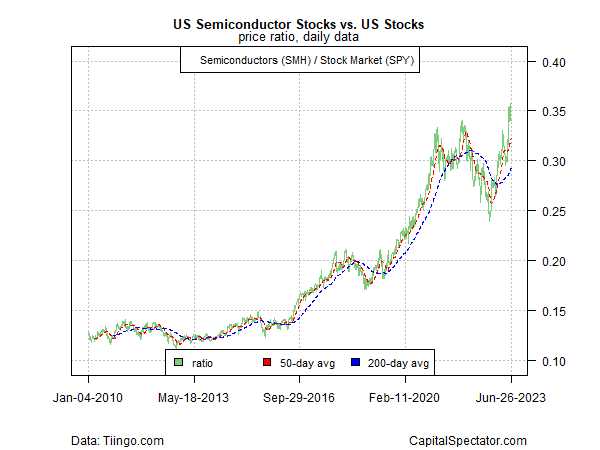

Cổ phiếu bán dẫn (VanEck Semiconductor ETF (NASDAQ:SMH), được coi là đại diện cho khẩu vị rủi ro, cũng đang thể hiện sức mạnh so với cổ phiếu nói chung (SPY).

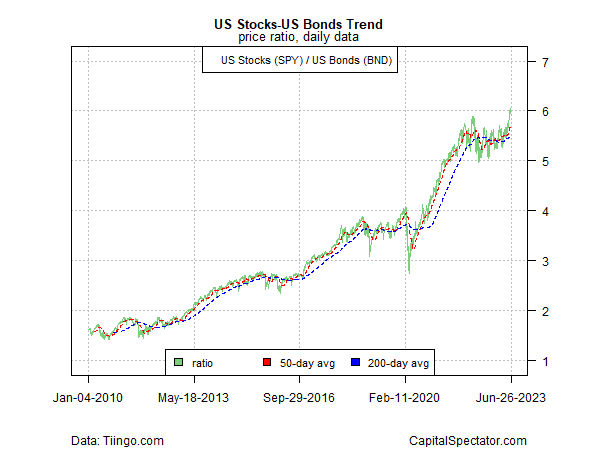

Xu hướng giá đối với cổ phiếu (SPY) so với trái phiếu (BND) gần đây cũng được định vị chắc chắn có lợi cho việc chấp nhận rủi ro.

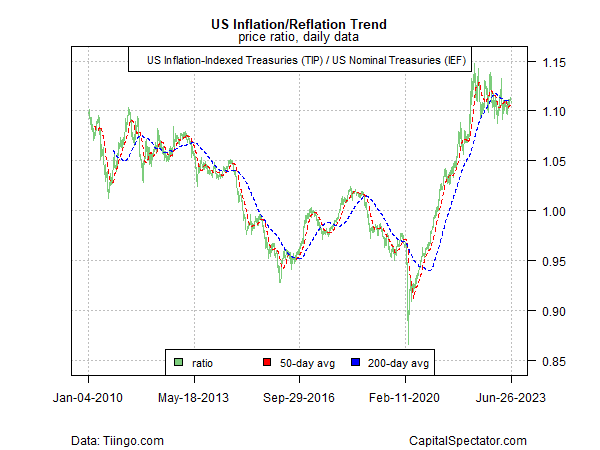

Một phần lý do cho sự cải thiện tâm lý thị trường có liên quan đến niềm tin ngày càng tăng rằng lạm phát đã đạt đến đỉnh điểm, điều này được phản ánh trong xu hướng giá yếu hơn gần đây đối với Trái phiếu Kho bạc theo chỉ số lạm phát (TIP) so với Trái phiếu Kho bạc thông thường ({ {1036853|IEF}}).

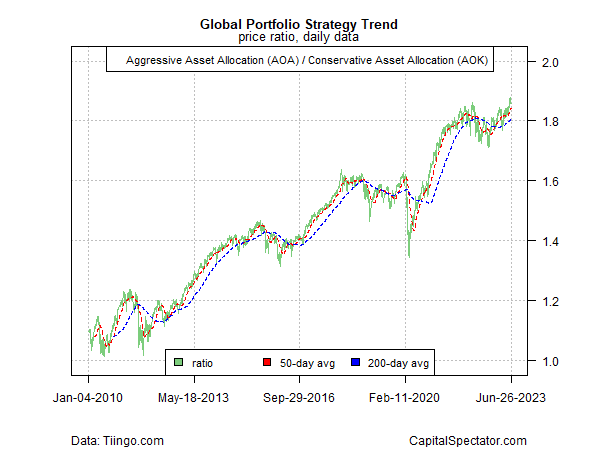

Xem xét rủi ro từ góc độ phân bổ tài sản toàn cầu cũng cho thấy tâm lý thị trường vẫn lạc quan. Tỷ lệ phân bổ tích cực (AOA) so với tỷ lệ thận trọng (AOK) vẫn đang trong xu hướng tăng và gần đây đã tăng lên trên mức cao nhất trước đó.

Nếu lạm phát duy trì ở mức cao hơn dự kiến trong thời gian dài hơn, các ngân hàng trung ương có thể quyết định giữ lãi suất cao trong một thời gian dài, có thể đẩy lãi suất lên cao hơn trong những tháng tới.