Ông Trump tuyên bố Mỹ đang trong "cuộc chiến thương mại" với Trung Quốc

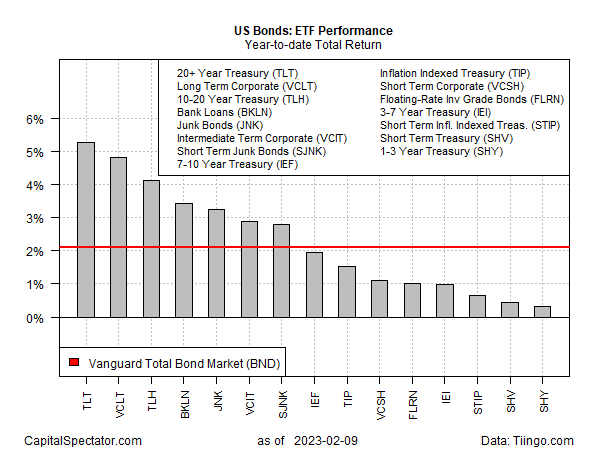

Sau khi bị đánh bại vào năm ngoái, chứng khoán có thu nhập cố định của Hoa Kỳ đã bù lại một số khoản lỗ cho đến năm 2023, dựa trên một loạt các quỹ ETF tính đến thời điểm đóng cửa ngày hôm qua (ngày 9 tháng 2). Nhưng với việc Cục Dự trữ Liên bang vẫn có ý định nâng lãi suất để chế ngự lạm phát, triển vọng đối với trái phiếu vẫn còn nhiều u ám.

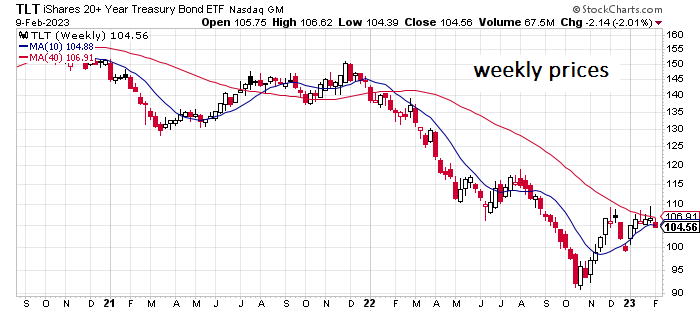

Tuy nhiên, hiện tại, một đánh giá rộng rãi về thu nhập cố định của Hoa Kỳ đang cho thấy sự gia tăng trong năm nay. Dẫn đầu sự phục hồi: ETF trái phiếu kho bạc hơn 20 năm iShares (NASDAQ:TLT), đã tăng 5,3% kể từ cuối năm 2022.

Chẳng hạn, Thống đốc Fed ông Christopher Waller cho biết trong tuần này rằng mặc dù chính sách tiền tệ thắt chặt hơn đã góp phần cắt giảm lạm phát, nhưng “chúng ta còn phải đi xa hơn nữa”.

Ông nói thêm:

“Sắp tới rất có thể có một cuộc chiến lâu dài với lãi suất cao hơn trong thời gian dài hơn. Nhưng tôi sẽ không ngần ngại làm những gì cần thiết để hoàn thành tốt công việc của mình.”

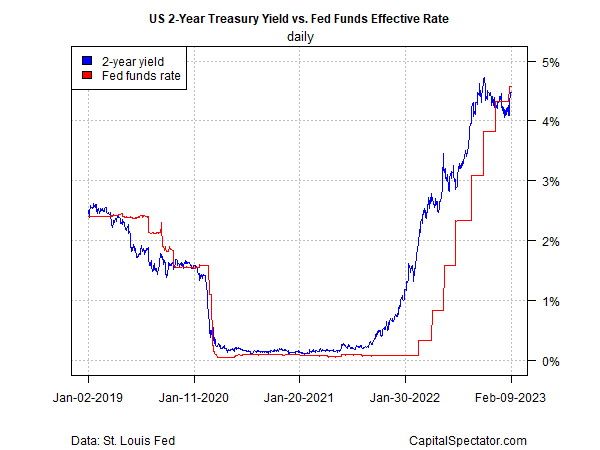

Lãi suất cao hơn có nghĩa là giá trái phiếu thấp hơn vì hai mặt của đồng xu này thường dịch chuyển ngược chiều với nhau. Quan điểm lạc quan là thị trường trái phiếu đã định giá hầu hết (tất cả?) kế hoạch thắt chặt chính sách của Fed vào thời điểm này, vì vậy rủi ro giảm giá đối với thu nhập cố định là rất nhỏ vào thời điểm này.

Đối với tương lai trước mắt, các quỹ tương lai của Fed hiện đang định giá với xác suất 90% rằng ngân hàng trung ương sẽ nâng tỷ lệ mục tiêu thêm 25 điểm cơ bản một lần nữa tại cuộc họp FOMC tiếp theo vào ngày 22 tháng 3. Một mức tăng ¼ điểm khác được ước tính với xác suất cao hơn 70% cho cuộc họp tháng Năm.

Goldman Sachs cũng đang tìm kiếm mức giá cao hơn. Các nhà phân tích tại ngân hàng đầu tư khuyên,

“Chúng tôi kỳ vọng Fed sẽ tăng 25 điểm cơ bản vào tháng 3 và tháng 5 để đạt tỷ lệ quỹ cao nhất là 5,00-5,25%."

Thị trường trái phiếu kho bạc đã điều chỉnh trục ôn hòa gần đây bằng cách nâng lợi tức 2 năm, được nhiều người coi là đại diện cho triển vọng chính sách ngắn hạn của Fed. Sau khi giảm xuống mốc 4% vào đầu năm nay, lãi suất kỳ hạn 2 năm đã tăng trở lại trong tháng này, tăng vào thứ Năm lên 4,48% - mức cao nhất kể từ tháng 11.

Có vẻ như thị trường trái phiếu đang gặp khó khăn trong việc đánh giá triển vọng về mức lãi suất cao nhất. Tính toán có vẻ sẽ vẫn còn lộn xộn, dựa trên kỳ vọng cho bản cập nhật vào tuần tới (ngày 14 tháng 2) về lạm phát tiêu dùng cho tháng Giêng.

Sau khi CPI giảm 0,1% vào tháng 12 – lần giảm đầu tiên trong hơn một năm – các nhà kinh tế đang tìm kiếm sự phục hồi của áp lực tăng giá thông qua mức tăng 0,5% hàng tháng, theo TradingEconomics.com. Nếu chính xác, tin tức này có thể củng cố quyết tâm của Fed trong việc nâng lãi suất hơn nữa và hoãn cắt giảm lâu hơn.

Kết luận chính: Còn quá sớm để coi đợt phục hồi trong năm nay trên thị trường trái phiếu là một tín hiệu cho thấy rõ liệu từ đây trở đi các chứng khoán có thu nhập cố định sẽ thuận buồm xuôi gió.