Giá vàng hôm nay 19-10: Lao dốc cuối tuần, vẫn được dự báo bất ngờ

- Đồng đô la Mỹ phải chịu áp lực trước dữ liệu quan trọng về thị trường lao động.

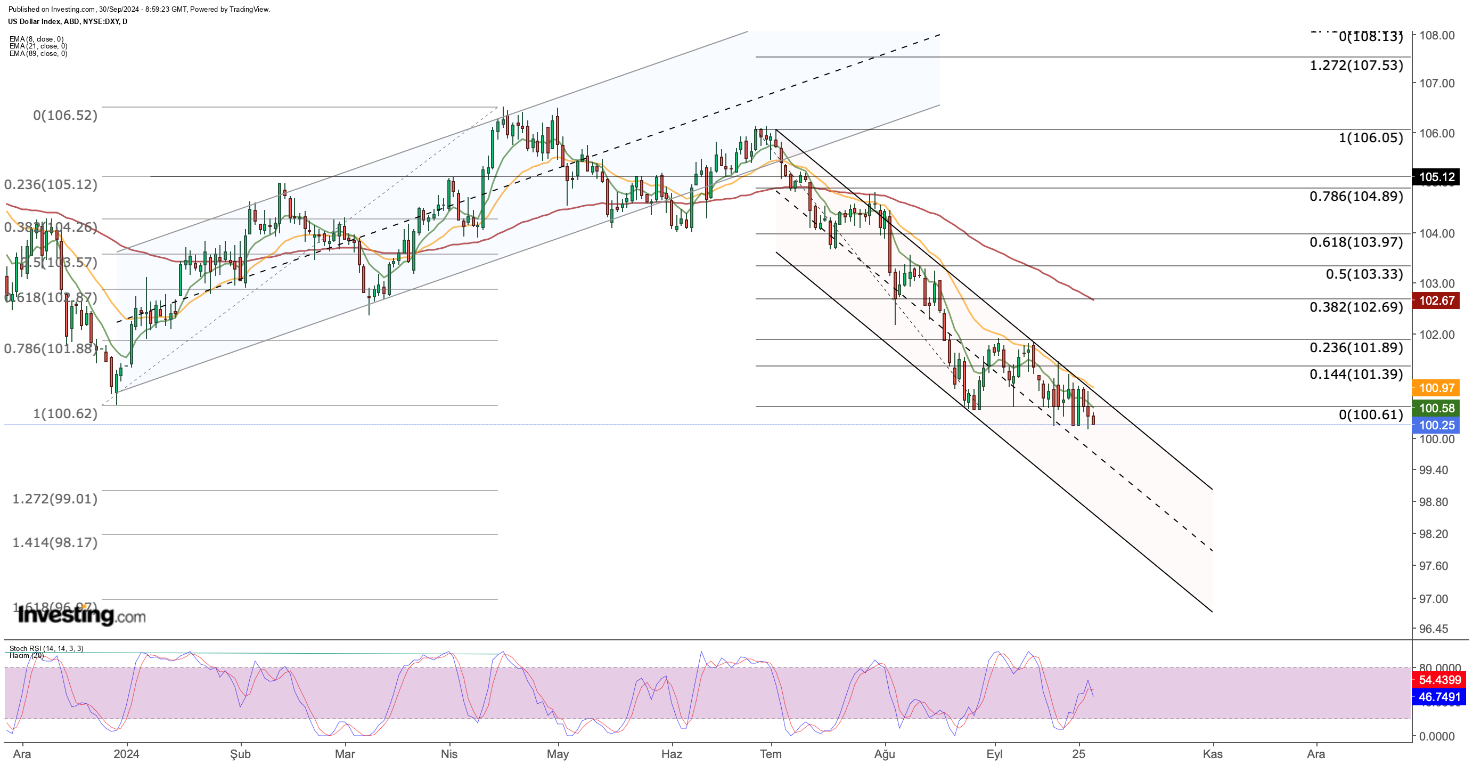

- Với chỉ số đô la dao động dưới 101, các nhà giao dịch đang cảnh giác với các dấu hiệu tiềm ẩn của sự suy yếu hơn nữa.

- Mặt khác, NFP mạnh trong tuần này có thể thúc đẩy sự phục hồi của đồng bạc xanh.

Đô la Mỹ đang chịu áp lực giảm khi các nhà giao dịch háo hức chờ đợi tín hiệu về động thái tiếp theo của Fed. Tuần này, họ sẽ theo dõi chặt chẽ dữ liệu kinh tế và bài phát biểu của các quan chức Fed có thể cung cấp những hiểu biết quan trọng.

Những người tham gia thị trường tiếp tục tranh luận liệu Fed sẽ cắt giảm lãi suất 50 điểm cơ bản hay 25 điểm cơ bản vào tháng 11. Bất chấp các tín hiệu ôn hòa của Fed, dữ liệu kinh tế sắp tới sẽ ảnh hưởng đáng kể đến quyết định cuối cùng của họ.

Hiện tại, chỉ số đô la giao dịch dưới 101. Nếu giảm xuống dưới 100,5, chúng ta có thể thấy sự suy yếu hơn nữa. Tuy nhiên, dữ liệu việc làm mạnh mẽ vào cuối tuần này có thể mở đường cho sự phục hồi của đồng đô la.

Dữ liệu PCE cung cấp thông tin chi tiết về xu hướng lạm phát

Tuần trước, những người tham gia thị trường đã theo dõi chặt chẽ dữ liệu PCE của Hoa Kỳ được công bố vào ngày làm việc cuối cùng. Các con số đã đáp ứng được kỳ vọng, làm dịu đi mối lo ngại về lạm phát và giúp duy trì khẩu vị rủi ro.

Kết quả dự đoán này cho phép Fed duy trì sự tập trung vào việc làm trong khi cân bằng các mục tiêu lạm phát của mình. Do đó, dữ liệu việc làm sắp tới trong tuần này có thể đóng vai trò quan trọng trong việc định giá thị trường.

Vào thứ Tư, các nhà giao dịch sẽ xem xét kỹ lưỡng dữ liệu việc làm tư nhân tại Hoa Kỳ. Điều này sẽ dẫn đến Bảng lương phi nông nghiệp của Thứ Sáu, tỷ lệ thất nghiệp và thu nhập trung bình theo giờ, tất cả đều theo sau số đơn xin trợ cấp thất nghiệp ban đầu vào Thứ Năm.

Fed đã nêu rõ rằng trong khi hướng đến mục tiêu lạm phát, họ ưu tiên thị trường lao động. Kết quả từ bộ dữ liệu này có thể ảnh hưởng rất lớn đến các quyết định về lãi suất của ngân hàng trung ương vào tháng 11.

Trong khi thị trường hiện đang có xu hướng cắt giảm thêm 50 điểm cơ bản, số liệu việc làm trong tuần này có thể thay đổi đáng kể những kỳ vọng đó.

Dữ liệu việc làm có thể thay đổi tâm lý thị trường

Do dữ liệu việc làm này sẽ tác động đến các quyết định của Fed, nó cũng có thể thay đổi khẩu vị rủi ro của thị trường.

Các số liệu việc làm mạnh mẽ có thể thúc đẩy Fed cắt giảm 25 điểm cơ bản, trong khi dữ liệu yếu có thể làm phức tạp vấn đề và làm tăng kỳ vọng về việc cắt giảm nửa điểm. Tuy nhiên, bất kỳ điểm yếu nào về việc làm cũng có thể làm dấy lên mối lo ngại về suy thoái.

Mặc dù triển vọng ở mức vừa phải, vẫn có hy vọng về một sự hạ cánh mềm mại cho nền kinh tế Hoa Kỳ dựa trên dữ liệu gần đây.

Tuy nhiên, sự sụt giảm nghiêm trọng về việc làm có thể nhanh chóng thay đổi câu chuyện, lấn át mọi tác động tích cực từ lần cắt giảm lãi suất đầu tiên.

Liệu DXY có tiếp tục giảm không?

Khi chỉ số đô la (DXY) tiến gần đến một tuần đầy ắp dữ liệu việc làm quan trọng, nó bắt đầu với triển vọng yếu, vẫn ở dưới mức 101.

Tuần trước, đồng đô la đã vật lộn với sáu loại tiền tệ chính, đối mặt với sức cản quanh ngưỡng 101. Trong khi khẩu vị rủi ro vẫn mạnh mẽ, nhu cầu thấp đối với đồng đô la đã kiểm tra mức hỗ trợ chính của chỉ số gần 100,5.

DXY bắt đầu tuần quanh mức 100,25, nơi các nhà giao dịch ghi nhận các giao dịch mua phản ứng vào tuần trước. Nếu nó vẫn ở dưới mức 100,5, chúng ta có thể thấy sự tiếp tục hướng tới phạm vi 96-99.

Sự phục hồi của DXY có thể tạo ra lực kéo nếu dữ liệu việc làm chứng minh là mạnh mẽ, làm giảm bớt nỗi lo suy thoái và mở đường cho Fed xem xét cắt giảm nhỏ hơn 25 điểm cơ bản.

Trong kịch bản lợi suất đô la vẫn tương đối cao, nhu cầu tăng đối với đô la có thể trở nên rõ ràng.

Sự gia tăng này có thể đẩy DXY lên mức kháng cự tại 101,3, trên mốc quan trọng 100,5. Tuy nhiên, để xác nhận sự phục hồi, chỉ số phải vượt qua mức 101 một cách thuyết phục trong các phiên đóng cửa hàng tuần.