Lạm phát Mỹ vẫn neo cao, trái ngược tuyên bố của ông Trump

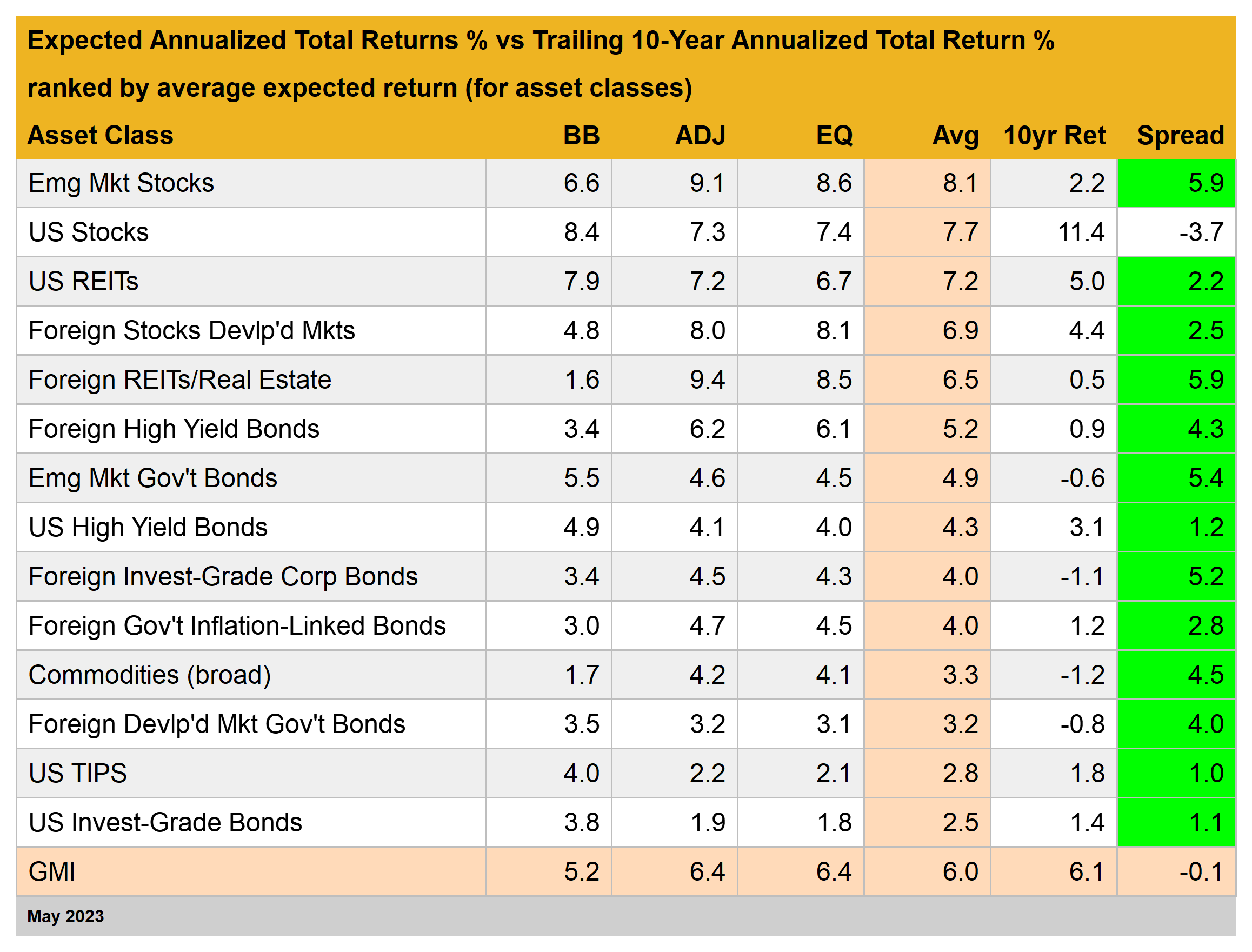

Lợi nhuận dài hạn dự kiến cho Chỉ số thị trường toàn cầu (GMI) đã tăng lên mức 6,0% hàng năm vào tháng 5, cao hơn một chút so với ước tính của tháng trước. Dự báo, dựa trên ước tính trung bình cho ba mô hình (được xác định bên dưới), nằm gần phạm vi thấp hơn cho hiệu suất thực tế trong lịch sử gần đây, dựa trên lợi nhuận luân phiên trong 10 năm.

GMI là một danh mục đầu tư có trọng số theo giá trị thị trường, không được quản lý, nắm giữ tất cả các loại tài sản chính (ngoại trừ tiền mặt). Các thành phần cơ bản của GMI tiếp tục đưa ra các dự báo tương đối mạnh so với lợi nhuận 10 năm kéo dài hiện tại của chúng. Ngoại lệ vẫn là thị trường chứng khoán Hoa Kỳ, được dự đoán sẽ kiếm được lợi nhuận thấp hơn đáng kể so với hiệu suất của nó trong thập kỷ qua. Trong khi đó, dự báo 6,1% của GMI cao hơn một chút so với hiệu suất 10 năm của nó.

GMI đại diện cho một tiêu chuẩn lý thuyết của danh mục đầu tư tối ưu cho nhà đầu tư trung bình với một khoảng thời gian vô hạn. Trên cơ sở đó, GMI hữu ích như một điểm khởi đầu cho các nghiên cứu về phân bổ tài sản và thiết kế danh mục đầu tư. Lịch sử của GMI cho thấy rằng hiệu suất của tiêu chuẩn thụ động này cạnh tranh với hầu hết các chiến lược phân bổ tài sản tích cực, đặc biệt là sau khi điều chỉnh rủi ro, chi phí giao dịch và thuế.

Hãy nhớ rằng các dự báo ở trên có thể sẽ sai lệch ở một mức độ nào đó, nhưng các dự báo của GMI dự kiến sẽ đáng tin cậy hơn một chút so với các ước tính cho các loại tài sản riêng lẻ. Dự đoán cho các thành phần thị trường cụ thể (chứng khoán Mỹ, hàng hóa, v.v.) có thể biến động nhiều hơn và theo dõi lỗi so với dự đoán tổng hợp vào ước tính GMI, một quy trình có thể giảm một số lỗi theo thời gian.

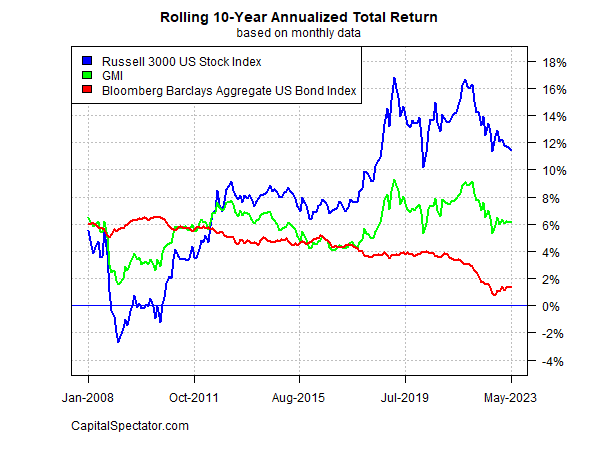

Để biết bối cảnh về tổng lợi nhuận thực tế của GMI đã phát triển như thế nào theo thời gian, hãy xem xét hồ sơ theo dõi của điểm chuẩn trên cơ sở hàng năm kéo dài 10 năm. Biểu đồ bên dưới so sánh hiệu suất của GMI so với hiệu suất tương đương của chứng khoán Hoa Kỳ và trái phiếu Hoa Kỳ cho đến tháng trước. Lợi nhuận 10 năm hiện tại của GMI là 6,1%. Điều đó đã giảm đáng kể so với các mức gần đây nhưng gần đây nó tương đối ổn định.

Dưới đây là tóm tắt ngắn gọn về cách tạo dự báo và định nghĩa của các chỉ số khác trong bảng trên:

BB: Mô hình Khối xây dựng sử dụng lợi nhuận lịch sử làm đại diện để ước tính tương lai. Khoảng thời gian mẫu được sử dụng bắt đầu vào tháng 1 năm 1998 (ngày sớm nhất có sẵn cho tất cả các loại tài sản được liệt kê ở trên). Quy trình này là tính toán phí bảo hiểm rủi ro cho từng loại tài sản, tính toán lợi tức hàng năm và sau đó thêm lãi suất phi rủi ro dự kiến để tạo ra dự báo tổng lợi nhuận. Đối với lãi suất phi rủi ro dự kiến, chúng tôi đang sử dụng lợi suất mới nhất của Chứng khoán Bảo vệ Lạm phát Kho bạc (TIPS) 10 năm. Lợi suất này được coi là ước tính thị trường về lợi nhuận thực tế, phi rủi ro (đã điều chỉnh theo lạm phát) đối với tài sản “an toàn” — tỷ lệ “không rủi ro” này cũng được sử dụng cho tất cả các mô hình được nêu dưới đây. Lưu ý rằng mô hình BB được sử dụng ở đây dựa trên một phương pháp do Ibbotson Associates (một bộ phận của Morningstar) làm ra ban đầu.

EQ: Các kỹ sư đảo ngược mô hình Cân bằng dự kiến lợi nhuận theo rủi ro. Thay vì cố gắng dự đoán lợi tức trực tiếp, mô hình này dựa trên khuôn khổ đáng tin cậy hơn một chút về việc sử dụng các chỉ số rủi ro để ước tính hiệu suất trong tương lai. Quá trình này tương đối mạnh mẽ theo nghĩa là dự báo rủi ro dễ dàng hơn một chút so với dự báo lợi nhuận.

Ba đầu vào:

* Ước tính giá rủi ro thị trường dự kiến của danh mục đầu tư tổng thể, được định nghĩa là tỷ lệ Sharpe, là tỷ lệ giữa phí bù rủi ro với sự biến động (độ lệch chuẩn). Lưu ý: “danh mục đầu tư” ở đây và xuyên suốt được định nghĩa là GMI

* Độ biến động dự kiến (độ lệch chuẩn) của từng tài sản (các thành phần thị trường của GMI)

* Mối tương quan kỳ vọng đối với từng tài sản so với danh mục đầu tư (GMI)

Mô hình ước tính lợi nhuận cân bằng này ban đầu được đề cập trong một bài báo năm 1974 của Giáo sư Bill Sharpe. Để biết tóm tắt, hãy xem phần giải thích của Gary Brinson trong Chương 3 của The Portable MBA in Investment. Lưu ý rằng phương pháp này ban đầu ước tính phần bù rủi ro và sau đó cộng thêm lãi suất phi rủi ro dự kiến để đạt được dự báo tổng lợi nhuận. Lãi suất phi rủi ro kỳ vọng được nêu ở trên.

ADJ: Phương pháp này giống hệt với mô hình Cân bằng (EQ) được nêu ở trên với một ngoại lệ: các dự báo được điều chỉnh dựa trên động lượng ngắn hạn và các yếu tố đảo chiều trung bình dài hạn. Động lượng được định nghĩa là giá hiện tại so với đường MA12 tháng gần nhất. Hệ số đảo chiều trung bình được ước tính là giá hiện tại so với đường MA 60 tháng (5 năm) gần đây. Các dự báo cân bằng được điều chỉnh dựa trên giá hiện tại so với đường MA 12 tháng và 60 tháng.

Nếu giá hiện tại ở trên (dưới) các đường MA, ước tính phần bù rủi ro chưa điều chỉnh sẽ giảm (tăng). Công thức điều chỉnh đơn giản là lấy nghịch đảo của mức trung bình của giá hiện tại với hai đường MA. Ví dụ: nếu giá hiện tại của một loại tài sản cao hơn 10% so với mức MA 12 tháng và 20% so với mức MA 60 tháng, thì dự đoán chưa điều chỉnh sẽ giảm 15% (mức trung bình là 10% và 20%). Logic ở đây là khi giá tương đối cao so với lịch sử gần đây, các dự báo cân bằng sẽ giảm đi. Mặt khác, khi giá tương đối thấp so với lịch sử gần đây, các dự báo cân bằng sẽ tăng lên.

Trung bình: Cột này là giá trị trung bình đơn giản của ba dự đoán cho mỗi hàng

Ret 10 năm: Đối với quan điểm về lợi nhuận thực tế, cột này hiển thị tổng lợi nhuận hàng năm trong 10 năm cho các loại tài sản cho đến tháng mục tiêu hiện tại.

Chênh lệch: Mô hình trung bình dự báo lợi nhuận sau 10 năm ít hơn.