Bắc Kinh tái khẳng định “cấm tuyệt đối” crypto sau khi phát hiện giao dịch ngầm

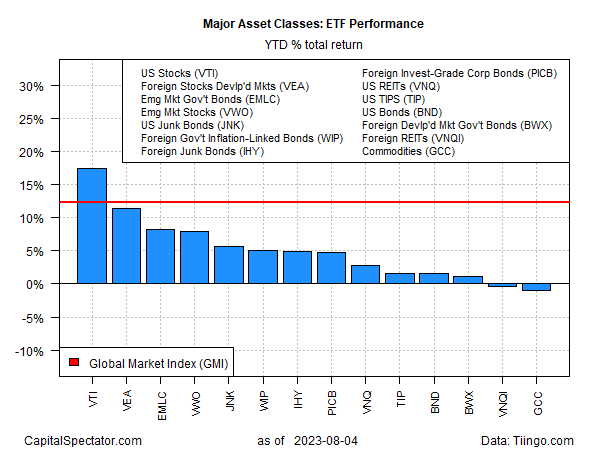

Các thị trường trên khắp thế giới đã bị ảnh hưởng vào tuần trước, nhưng cổ phiếu của Mỹ vẫn dẫn đầu về hiệu suất rõ ràng đối với các loại tài sản chính từ đầu năm đến nay, dựa trên một loạt các quỹ ETF cho đến hết ngày thứ Sáu (ngày 4 tháng 8).

Vanguard Total Stock Market Index Fund ETF Shares (NYSE:VTI) đã giảm 2,1% vào tuần trước, mức giảm hàng tuần lớn nhất kể từ tháng Hai. Tuy nhiên, ETF vẫn tăng hơn 17% trong năm. Con số này vượt xa cổ phiếu có hiệu suất tốt thứ hai đối với các loại tài sản chính từ đầu năm đến nay qua Vanguard FTSE Cổ phiếu ETF của Quỹ Chỉ số Thị trường Phát triển (NYSE:VEA), dẫn trước 11,5% vào năm 2023.

Khoảng cách giữa phần tốt nhất và phần tồi tệ nhất của các loại tài sản chính từ đầu năm đến nay đã tăng lên 18,5 điểm phần trăm vào tuần trước sau khi một loạt các hàng hóa bị ảnh hưởng. Quỹ chỉ số hàng hóa liên tục WisdomTree (NYSE:GCC) đã giảm 1,2% vào tuần trước, khiến ETF rơi vào mức lỗ khiêm tốn cho năm 2023.

Bất chấp những thất bại mới nhất, Chỉ số thị trường toàn cầu (GMI) vẫn tăng hơn 12% trong năm nay. Điểm chuẩn không được quản lý này nắm giữ tất cả các loại tài sản chính (ngoại trừ tiền mặt) theo trọng số giá trị thị trường thông qua ETF và thể hiện thước đo cạnh tranh cho các chiến lược danh mục đầu tư đa loại tài sản.

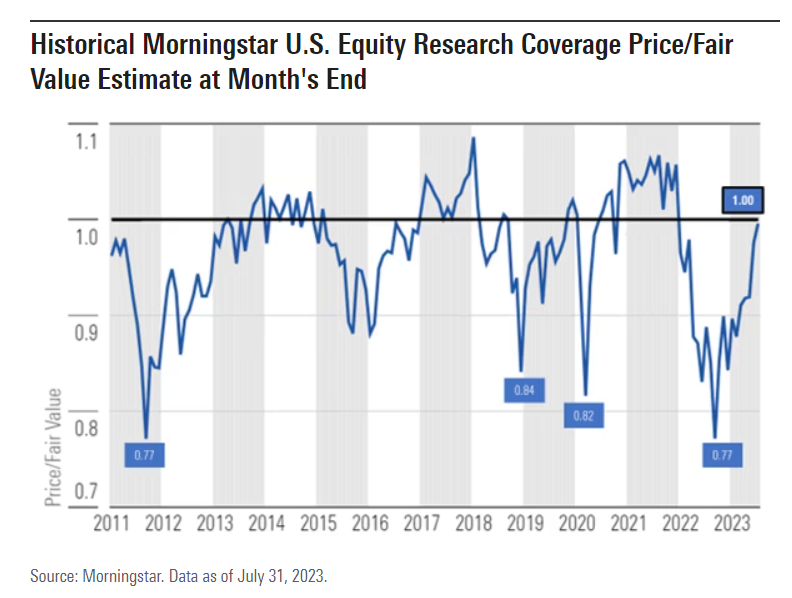

Morningstar khuyên rằng nhìn chung cổ phiếu của Hoa Kỳ hiện được định giá khá cao. “Theo tổng hợp của hơn 700 cổ phiếu mà chúng tôi theo dõi giao dịch đó trên các sàn giao dịch của Hoa Kỳ, kể từ ngày 31 tháng 7 năm 2023, thị trường chứng khoán Hoa Kỳ đang giao dịch ở tỷ lệ giá/giá trị hợp lý là 1,00.

Theo báo cáo của Morningstar, việc xem xét các ước tính giá trị hợp lý cho thấy rằng các cổ phiếu giá trị xứng đáng với mức độ lớn hơn.

Trong khi đó, các thị trường sẽ tập trung vào bản cập nhật dữ liệu tiêu dùng lạm phát của Hoa Kỳ cho tháng 7 vào thứ Năm, dự kiến sẽ báo cáo các kết quả khác nhau (dự kiến vào ngày 10 tháng 8).

CPI dự kiến sẽ tăng trở lại một chút lên tốc độ 3,3% so với cùng kỳ năm ngoái từ mức 3,0% của tháng Sáu. Thứ tương đối nhẹ, do mức giảm từ 9% trở lại vào giữa năm 2022. Nhưng nếu dự báo của tuần này là chính xác, thì xu hướng giá tăng nhẹ sẽ đánh dấu lần đầu tiên sau hơn một năm, tốc độ hàng năm của CPI tăng nhanh.

CPI lõi dự kiến sẽ giữ ổn định ở mức 4,8%, nhưng đó vẫn là một tốc độ nóng hơn đáng kể và cao hơn nhiều so với mục tiêu lạm phát 2% của Fed. Điểm mấu chốt: Thị trường có thể đối mặt với nhiều bất ổn hơn nếu số liệu CPI làm dấy lên những lo ngại mới rằng việc tăng lãi suất của Cục Dự trữ Liên bang có thể tiếp tục.

Nhận xét của Thống đốc Ngân hàng Dự trữ Liên bang Michelle Bowman vào cuối tuần qua cho thấy tiến trình lạm phát bị đình trệ sẽ củng cố quyết tâm của ngân hàng trung ương trong việc mở rộng chính sách thắt chặt trong những tháng tới.

“Tôi cho rằng việc tăng lãi suất bổ sung có thể sẽ cần thiết để đưa lạm phát giảm xuống mục tiêu 2% của FOMC,” bà nói trong bài phát biểu vào thứ Bảy tuần trước.

Chính sách tiền tệ không nằm trong “lộ trình định sẵn”, bà ấy giải thích: “Chúng ta nên sẵn sàng tăng lãi suất quỹ liên bang tại một cuộc họp trong tương lai nếu dữ liệu sắp tới cho thấy tiến trình lạm phát đã bị đình trệ.”

Báo cáo lạm phát hôm thứ Năm sẽ giúp ngân hàng trung ương và thị trường đánh giá lại tình trạng hiện tại của tiến trình giảm lạm phát gần đây.