Giá vàng hôm nay 12-10: Xuất hiện dự báo bất ngờ cho tuần tới

Fed gần đây đã đưa ra các kịch bản giả định cho bài kiểm tra sức chống chịu dưới sự giám của mình trong năm 2023 của mình. Bài kiểm tra này được tiến hành hàng năm để chỉ ra khả năng hoạt động của các ngân hàng trong môi trường suy thoái. Kết quả của thử nghiệm này trong "kịch bản bất lợi nghiêm trọng được giám sát" được sử dụng để đặt ra các yêu cầu về vốn đối với các ngân hàng lớn.

Trong bài viết này, chúng ta sẽ xem xét các giả định cho bài kiểm tra sức chống chịu trong năm 2023, đồng thời thảo luận về những lĩnh vực quan trọng nào của các ngân hàng Hoa Kỳ vẫn đang bỏ qua và không được Fed kiểm tra. Theo quan điểm của chúng tôi, các cuộc kiểm tra sức chống chịu hiện tại do cơ quan quản lý thực hiện không phản ánh điều kiện tài chính thực tế của các ngân hàng Hoa Kỳ trong một kịch bản suy thoái nghiêm trọng.

Đầu tiên, điều quan trọng cần lưu ý là các giả định mới không khác nhiều so với năm trước nếu chúng ta xem xét các xu hướng chung.

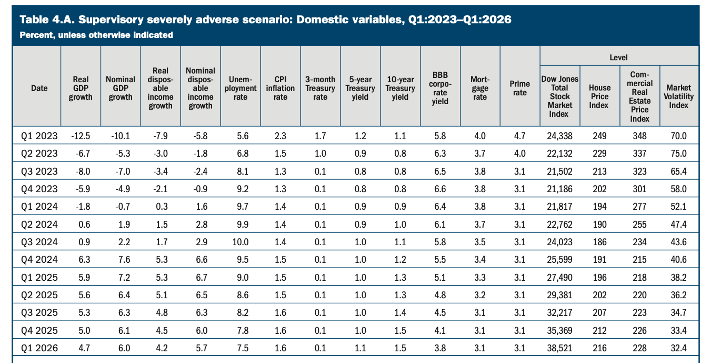

Theo kịch bản bất lợi nghiêm trọng trong năm 2023, tỷ lệ thất nghiệp của Hoa Kỳ tăng lên mức cao nhất là 10% trong Quý 3 năm 24, tức là mức tăng 6,5 điểm phần trăm so với mức của Quý 4 năm 2022. Năm ngoái, Fed đã giả định tỷ lệ thất nghiệp tăng 5,75 điểm phần trăm; tuy nhiên, mức cao nhất là 10%.

Kịch bản năm 2023 cũng có khởi điểm lãi suất cao hơn đáng kể, với điều kiện là lãi suất đã tăng vào năm ngoái.

Ở kịch bản 2023, giá nhà ở giảm 38% (so với 28,5% ở kịch bản 2022), trong khi giá bất động sản thương mại giảm 40% (không đổi so với kịch bản năm trước). Giá nhà giảm mạnh hơn cũng là do xuất phát điểm cao hơn, vì giá nhà tăng vào năm 2022. Vì vậy, mặc dù điều này có vẻ như là một sự thay đổi, nhưng thực tế không phải vậy.

Đáng chú ý, các giả định chính đối với thị trường tài sản, chẳng hạn như giá cổ phiếu và sự gia tăng chênh lệch trái phiếu doanh nghiệp, hiện đã ít nghiêm trọng hơn. Theo kịch bản năm 2023, chênh lệch giữa lợi suất của trái phiếu xếp hạng BBB và lợi suất của trái phiếu Kho bạc 10 năm tăng lên 5,75% trong Quý 3 năm 23, nghĩa là mức tăng 3,5 điểm phần trăm so với Quý 4 năm 2022. Từ quý 4 năm 22 đến quý 4 năm 23, giá cổ phiếu đã giảm 45%. Để so sánh, kịch bản năm 2022 có mức chênh lệch trái phiếu doanh nghiệp tăng 4,75 điểm phần trăm và giá cổ phiếu giảm 55%. Mặc dù các giả định mới cho thị trường tài sản cũng là do xuất phát điểm mới, nhưng chúng tôi lưu ý rằng kịch bản năm 2023 cho lĩnh vực này có vẻ ít nghiêm trọng hơn so với năm 2022.

Nguồn: Fed

Dưới đây, chúng tôi muốn thảo luận về một số lĩnh vực quan trọng mà theo quan điểm của chúng tôi vẫn đang bị bỏ qua bởi các bài kiểm tra sức chống chịu của Fed.

Ước tính tổn thất giao dịch đòi hỏi một cách tiếp cận thận trọng hơn

Tỷ lệ chứng khoán trên bảng cân đối kế toán của ngân hàng là khá lớn, và đối với một số ngân hàng, chứng khoán chiếm gần 40% tổng tài sản của họ. Một số ngân hàng có cổ phiếu, bao gồm cả những ngân hàng không phải của Hoa Kỳ, nhưng phần lớn nhất của chứng khoán là trái phiếu Hoa Kỳ, trái phiếu đô thị và trái phiếu doanh nghiệp. Theo "kịch bản bất lợi nghiêm trọng", Fed giả định rằng lãi suất ngắn hạn sẽ giảm xuống 0% trong khi lãi suất dài hạn, được đo bằng lợi suất trái phiếu kho bạc 10 năm, sẽ giảm xuống dưới 1%. Kết quả là, các ngân hàng sẽ ghi nhận lợi nhuận đánh giá lại từ chứng khoán, nằm trong bảng cân đối kế toán của họ. Những khoản lãi này gần như chắc chắn sẽ bù đắp cho bất kỳ tổn thất nào về cổ phiếu, do tỷ lệ cổ phiếu đối với hầu hết các ngân hàng đều nhỏ hơn.

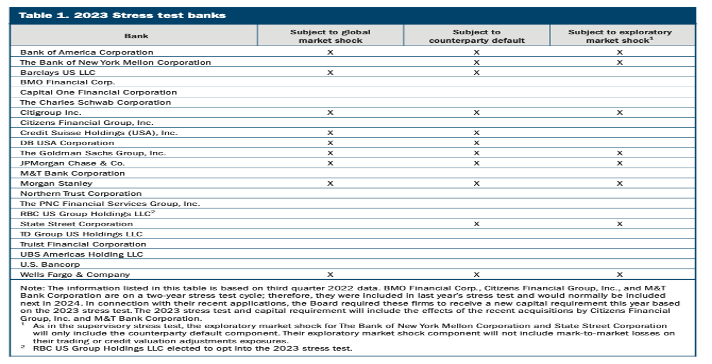

Trong các báo cáo trước đây của chúng tôi về các ngân hàng lớn của Hoa Kỳ, chúng tôi đã đề cập rằng trái phiếu dài hạn có thể dẫn đến tổn thất lớn cho ngân hàng trong môi trường lãi suất tăng. Có vẻ như Fed đang bắt đầu nhận ra rằng các bài kiểm tra sức chống chịu hiện tại của họ không ước tính được các khoản lỗ giao dịch tiềm năng một cách thận trọng. Năm nay, lần đầu tiên, Fed sẽ công bố một thành phần bổ sung, mang tính thăm dò cú sốc thị trường.

Theo cơ quan quản lý, cú sốc thị trường thăm dò được đặc trưng bởi một cuộc suy thoái với áp lực lạm phát do kỳ vọng lạm phát cao hơn gây ra. Như vậy, kịch bản này ngụ ý lợi tức trái phiếu kho bạc cao hơn nhiều so với "kịch bản bất lợi nghiêm trọng" và sẽ rất thú vị khi thấy các khoản lỗ của ngân hàng do định giá lại trái phiếu kho bạc và các trái phiếu khác trên bảng cân đối kế toán của họ. Tuy nhiên, chúng ta vẫn chưa biết Fed sẽ tiến hành thử nghiệm này như thế nào và cơ quan quản lý sẽ sử dụng những giả định nào.

Nguồn: Fed

Rủi ro vỡ nợ của đối tác

Trong các bài viết trước của chúng tôi, chúng tôi đã thảo luận chi tiết rằng các ngân hàng lớn của Hoa Kỳ có hàng chục nghìn tỷ công cụ phái sinh phi tập trung trên bảng cân đối kế toán của họ. Chúng tôi tin rằng các hợp đồng này chịu rủi ro rất lớn đối với ngân hàng trong một môi trường đầy biến động khi khả năng đối tác vỡ nợ là rất cao.

Fed nói rằng các ngân hàng Hoa Kỳ đang được kiểm tra rủi ro vỡ nợ của đối tác.

Tuy nhiên, nếu xem xét phương pháp của Fed, chúng ta sẽ thấy rằng rủi ro này không được đo lường chính xác. Theo cơ quan quản lý, "các ngân hàng lớn có hoạt động giao dịch hoặc lưu ký đáng kể được yêu cầu kết hợp thành phần kịch bản vỡ nợ của đối tác vào kịch bản bất lợi nghiêm trọng về giám sát của họ" và "liên quan đến thành phần kịch bản vỡ nợ của đối tác, các ngân hàng này được yêu cầu ước tính và báo cáo tổn thất tiềm tàng và các tác động liên quan đến vốn liên quan đến việc đối tác không mong muốn vỡ nợ sẽ tạo ra tổn thất lớn nhất đối với các giao dịch tài trợ chứng khoán và phái sinh của họ, bao gồm cho vay hoặc vay chứng khoán và các hoạt động thỏa thuận mua lại hoặc mua lại ngược."

Nói cách khác, chỉ những tổn thất từ đối tác lớn nhất mới được đưa vào thử nghiệm sức chống chịu, và thậm chí quan trọng hơn, những ước tính này được cung cấp bởi các ngân hàng. Do các sản phẩm phái sinh phi tập trung thiếu tính minh bạch, nên theo quan điểm của chúng tôi, những ước tính về tổn thất liên quan đến đối tác này không đáng tin cậy lắm.

Sự không phù hợp đối với kỳ hạn cũng đang bị bỏ qua

Đây là một vấn đề lớn khác không được Fed kiểm tra. Nhiều ngân hàng U. S. có sự chênh lệch kỳ hạn lớn giữa tài sản có và tài sản nợ. Ví dụ, trong bài báo gần đây của chúng tôi về Capital One, chúng tôi đã chỉ ra rằng 84% chứng khoán của ngân hàng có thời hạn trên 10 năm. Capital One không tiết lộ thời gian đáo hạn trung bình của sổ tiền gửi, đây là một phần chính trong các khoản nợ của nó; tuy nhiên, rất có khả năng là dưới 10 năm, đặc biệt là Capital One hiện không cung cấp tiền gửi có thời hạn trên 5 năm. Sự chênh lệch kỳ hạn như vậy giữa tài sản có và tài sản nợ của ngân hàng có thể dẫn đến các vấn đề nghiêm trọng về thanh khoản trong một môi trường đầy biến động và là rủi ro đáng kể cho người gửi tiền.

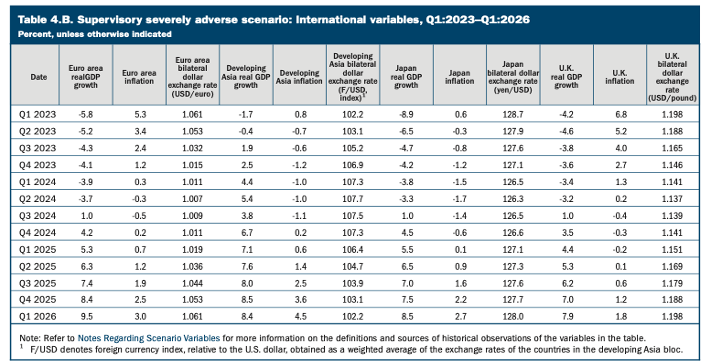

Theo “kịch bản bất lợi nghiêm trọng” của mình, Fed cũng cung cấp các giả định cho các biến mô tả các điều kiện kinh tế quốc tế.

Nguồn: Fed

Theo quan điểm của chúng tôi, những giả định này không phản ánh rằng nền kinh tế toàn cầu đang trong tình trạng suy thoái nghiêm trọng. Ví dụ: sự suy giảm GDP của khu vực đồng euro là vừa phải, trong khi suy thoái ở Châu Á có vẻ rất nhẹ, vì GDP của khu vực này giảm 1,7% và 0,4% trong quý I và quý II quý của năm 2013 trước khi bắt đầu tăng trưởng.

Các ngân hàng Hoa Kỳ đã tăng đáng kể mức độ tiếp xúc với các nền kinh tế quốc tế trong vài năm qua. Ví dụ, danh mục đầu tư tín dụng thương mại ngoài nước Mỹ của Bank of America đã tăng từ 29 tỷ USD vào cuối năm 2009 lên 128 tỷ USD vào quý 1 năm 2022. 33% các khoản vay doanh nghiệp của Goldman Sachs (NYSE:GS) được cấp cho các khách hàng EMEA (Châu Âu, Trung Đông và Châu Phi), điều này cũng đã được đề cập trong bài báo của chúng tôi về ngân hàng.

Chúng tôi tin rằng những giả định nhẹ nhàng như vậy đối với các nền kinh tế quốc tế không cho thấy mức độ tổn thất thực sự có thể xảy ra đối với các ngân hàng Hoa Kỳ nếu một cuộc suy thoái nghiêm trọng xảy ra.

Kết luận

Có nhiều vấn đề quan trọng đang bị Fed bỏ qua, chẳng hạn như chất lượng tín dụng của danh mục thế chấp và hồ sơ của người đi vay, cổ phần của các tài sản không cốt lõi và các khoản mục ngoại bảng. Để so sánh, tất cả các ngân hàng mà chúng tôi tìm thấy tại Saferbankingresearch.com đều đã được kiểm tra kỹ lưỡng về các dấu hiệu cảnh báo này và tương đối tốt về mọi mặt.