Xu hướng ngân hàng lấn sân chứng khoán ngày càng rõ nét

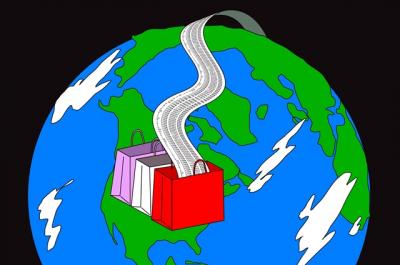

Vietstock - Mỹ xuất khẩu lạm phát sang các nước khác ra sao?

Gần đây, Cục Dự trữ Liên bang Mỹ (Fed) đang dồn toàn lực vào cuộc chiến chống lạm phát ở Mỹ. Tuy nhiên, nỗ lực thắt chặt chính sách tiền tệ mạnh tay này đang ảnh hưởng tới nhiều quốc gia cách Mỹ hàng ngàn dặm thông qua việc thúc đẩy đồng USD.

Đồng bạc xanh mạnh lên khiến đồng nội tệ của nhiều nước mất giá và ngân hàng trung ương các nước này buộc phải tăng lãi suất nhanh hơn, mạnh hơn.

“Chúng ta đang chứng kiến Fed có những động thái thắt chặt chính sách tiền tệ quyết liệt nhất kể từ đầu thập niên 80. Họ sẵn sàng chấp nhận tỷ lệ thất nghiệp cao và suy thoái kinh tế”, ông Chris Turner, Giám đốc toàn cầu phụ trách các thị trường tại ING, cho hay. “Nỗ lực kiểm soát lạm phát của Mỹ không tốt chút nào cho tăng trưởng kinh tế toàn cầu”.

Tuần trước, Fed quyết định nâng lãi suất 75 điểm cơ bản lần thứ 3 liên tiếp và phát tín hiệu sẽ tiếp tục tăng lãi suất cho tới năm 2023. Điều này đang đẩy các nước đối tác của Mỹ trên khắp thế giới vào cảnh khó khăn.

Nếu các nước này tụt lại phía sau quá xa so với Mỹ (về việc nâng lãi suất), dòng vốn sẽ tháo chạy khỏi thị trường tài chính của họ, gây ra những gián đoạn nghiêm trọng.

Sau động thái của Fed, ngân hàng trung ương tại nhiều nước gồm Thụy Sỹ, Anh, Na Uy, Indonesia, Nam Phi, Nigeria, Philippines đều nâng lãi suất cơ bản.

Sự quyết liệt của Fed trong quá trình thắt chặt chính sách tiền tệ cũng đang đẩy giá đồng USD lên đỉnh 20 năm so với một rổ các tiền tệ lớn khác. Dù điều này mang lại lợi ích cho người dân Mỹ khi đi mua sắm ở nước ngoài, nhưng lại là tin xấu với các quốc gia khác.

Đồng Nhân dân tệ, Yên, Rupee, Euro và Bảng Anh đều mất giá mạnh so với USD. Điều này khiến việc nhập khẩu các mặt hàng thiết yếu như thực phẩm và nhiên liệu bằng USD trở nên đắt đỏ hơn. Việc “nhập khẩu” lạm phát từ Mỹ này đang gây áp lực lớn đối với ngân hàng trung ương ở nhiều quốc gia.

Hệ quả của đồng USD quá mạnh đã trở nên rõ ràng hơn trong những ngày gần đây. Lần đầu tiên sau 24 năm, Nhật bản đã can thiệp để ổn định tỷ giá đồng Yên. So với đầu năm, đồng nội tệ của Nhật đã giảm 26% so với USD. Tuy nhiên, Ngân hàng Trung ương Nhật Bản (BoJ) vẫn chưa tăng lãi suất dù lạm phát leo thang.

Trung Quốc cũng đang theo dõi thị trường tiền tệ sau khi Nhân dân tệ giảm xuống mức thấp nhất kể từ đầu năm 2008. Trong khi đó, Chủ tịch Ngân hàng Trung ương châu Âu (ECB) Christine Lagarde đầu tuần này cảnh báo rằng tỷ giá Euro so với USD lao dốc mạnh đang làm gia tăng thêm áp lực lạm phát với nền kinh tế châu Âu.

Tại Anh, tình hình đang rơi khỏi tầm kiểm soát. Chính kế hoạch kích thích tăng trưởng của Chính phủ mới đang gây ra sự hỗn loạn và gây sốc với giới đầu tư.

Sau khi Ngân hàng Trung ương Anh (BOE) tăng lãi suất cách đây không lâu, mới đây, chính quyền của tân Thủ tướng Liz Truss công bố gói hỗ trợ tài khóa trị giá 45 tỷ Bảng, bao gồm chương trình giảm thuế quy mô lớn chưa từng thấy tại quốc gia này kể từ năm 1972. Thông báo này khiến tỷ giá đồng bảng Anh đã giảm xuống mức thấp kỷ lục so với USD.

Để trấn an thị trường, ngày 28/9, BOE thông báo chương trình mua trái phiếu Chính phủ khẩn cấp trong vòng 2 tuần tới với một số lượng đủ để ổn định thị trường tài chính.

Về phía Quỹ Tiền tệ Quốc tế (IMF), họ cảnh báo rằng chính phủ Anh nên xem xét lại các kế hoạch của mình.

Hệ thống tài chính toàn cầu giờ đây giống như “một cái nồi áp suất vậy”, ông Turner nói. “Chúng ta cần phải có các chính sách mạnh mẽ và đáng tin cậy. Mọi bước đi sai lầm trong chính sách đều bị trừng phạt”.

Mối đe dọa tới các nền kinh tế mới nổi

Ngân hàng Thế giới (WB) gần đây cảnh báo rằng rủi ro suy thoái kinh tế toàn cầu trong năm 2023 đã tăng lên khi các NHTW trên khắp thế giới đồng loạt tăng lãi suất để ghìm cương lạm phát.

WB cũng nhận định xu hướng này có thể gây ra khủng hoảng tài chính hàng loạt tại các nền kinh tế đang phát triển, nhất là khi nhiều nước vẫn đang chịu tác động của đại dịch Covid-19.

Bị tác động mạnh nhất sẽ là những quốc gia đang có những khoản nợ lớn bằng đồng USD. Việc thanh toán các khoản nợ ngoại tệ trở nên đắt đỏ hơn khi đồng nội tệ của họ giảm mạnh so với USD. Điều này buộc các Chính phủ phải cắt giảm chi tiêu trong những khu vực khác, đúng lúc lạm phát đang làm suy giảm mức sống của người dân.

Bên cạnh đó, dự trữ ngoại hối ngày càng giảm cũng là điều đáng lo ngại. Việc cạn kiệt USD ở Sri Lanka đã góp phần vào cuộc khủng hoảng kinh tế tồi tệ nhất trong lịch sử quốc gia này và buộc Tổng thống phải từ chức hồi giữa năm nay.

Rủi ro ngày càng lộ rõ khi nhiều quốc gia trong số này đã mạnh tay nâng lãi suất. Ví dụ, Brazil đã tăng lãi suất 12 lần liên tiếp, đưa lãi suất cơ bản lên 13.75%. Ngân hàng trung ương Nigeria hôm 27/9 cũng nâng lãi suất lên 15.5%, mức cao hơn nhiều so với dự báo của các nhà phân tích.

Việc Fed dự kiến tiếp tục thắt chặt chính sách tiền tệ trong thời gian tới đồng nghĩa rằng đồng USD có thể tăng giá thêm nữa.

“Chúng ta nên lường trước rằng đồng USD sẽ tiếp tục mạnh lên và lãi suất tại Mỹ sẽ tiếp tục tăng lên. Hậu quả của việc này vô cùng lớn”, ông James Ashley, giám đốc bộ phận chiến lược thị trường quốc tế tại Goldman Sachs (NYSE:GS) Asset Management, nhận định.

Vũ Hạo (Theo CNN)