VN-Index điều chỉnh kỹ thuật, chuyên gia khuyến nghị thận trọng khi mua mới

Thị trường trái phiếu Mỹ đã trải qua giai đoạn khó khăn trong suốt hai năm qua, nhưng đợt phục hồi mạnh mẽ trong hai tháng qua cho thấy điều tồi tệ nhất đã qua.

Các phân tích chọn quả anh đào từ các triển vọng gần đây của năm 2024 vốn là tiêu chuẩn theo mùa vào thời điểm này trong năm mang lại nguồn cảm hứng để nghĩ rằng năm mới có thể đảo ngược nhiều thiệt hại gây ra cho thu nhập cố định kể từ khi Cục Dự trữ Liên bang bắt đầu tăng lãi suất trong Tháng 3 năm 2022.

Một quỹ ETF đại diện cho thị trường trái phiếu Hoa Kỳ, Vanguard Total Bond Market (NASDAQ:BND), đã tăng mạnh nhưng vẫn thấp hơn nhiều so với mức của năm 2021. Giải thích theo chiều hướng tăng giá: vẫn còn nhiều dư địa để tăng giá, giả sử các điều kiện vĩ mô hỗ trợ.

Tất nhiên, yếu tố quan trọng đối với giá trái phiếu trong năm tới là hướng đi của lạm phát. Lịch sử gần đây hỗ trợ cho kỳ vọng rằng áp lực giá sẽ tiếp tục giảm bớt và tiến gần hơn đến mục tiêu 2% của Cục Dự trữ Liên bang.

The Wall Street đưa tin:

“Cục Dự trữ Liên bang đang giành chiến thắng trong cuộc chiến chống lạm phát, nâng cao tinh thần của người Mỹ và đưa ra sự đảm bảo lớn hơn rằng nền kinh tế Mỹ có thể tránh được suy thoái kinh tế trong khi kiểm soát được giá cả.

Bộ Thương mại cho biết hôm thứ Sáu rằng thước đo lạm phát ưa thích của Fed, chỉ số giá chi tiêu tiêu dùng cá nhân, đã giảm 0,1% trong tháng 11 so với tháng trước, mức giảm đầu tiên kể từ tháng 4 năm 2020. Giá đã tăng 2,6% trong năm, không xa mục tiêu 2% của Fed.”

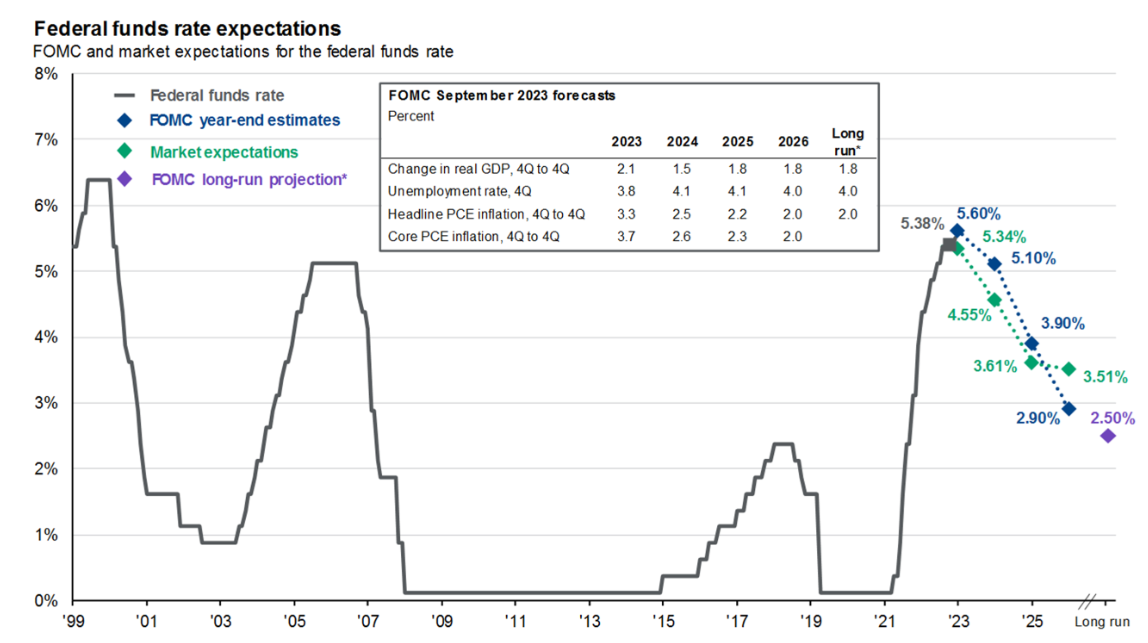

Cục Dự trữ Liên bang dường như có quan điểm lạc quan. Nhờ biểu đồ từ JP Morgan (NYSE:JPM_pj), triển vọng hiện tại của Fed cho thấy lạm phát và lãi suất mục tiêu sẽ giảm trong những tháng tới.

MG Investments nhìn thấy cơ hội theo xu hướng dự kiến.

Công ty giải thích trong báo cáo triển vọng năm 2024: “Lý do cơ bản để thêm thời hạn hiện được củng cố bởi niềm tin của chúng tôi rằng cả thời điểm và định giá đều thuận lợi cho việc đầu tư vào thị trường trái phiếu chính phủ.

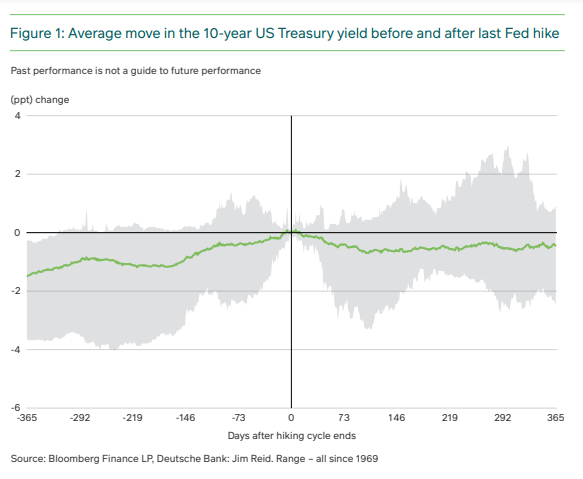

Trong lịch sử, lãi suất trái phiếu kho bạc Hoa Kỳ 10 năm có xu hướng tăng sau khi Fed kết thúc chu kỳ tăng lãi suất."

Nghiên cứu từ Deutsche Bank cho thấy mức giảm lớn nhất thường xảy ra trong vòng ba tháng kể từ lần tăng giá cuối cùng – con số này thậm chí lên tới 3 phần trăm, tương đương với mức tăng vốn khoảng 7% (Hình 1).

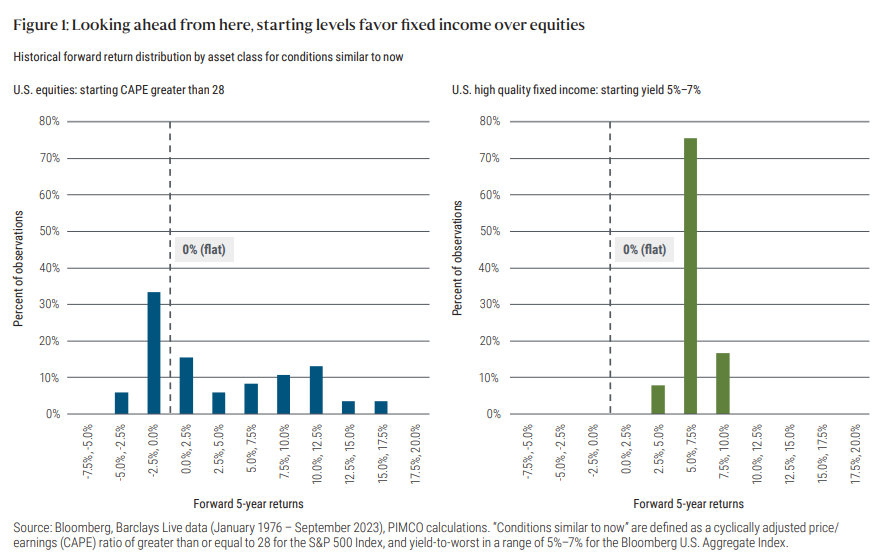

Pimco khuyên rằng đây là “Thời điểm vàng cho trái phiếu”. Trong báo cáo phân bổ tài sản tháng 11, các nhà phân tích đã viết: “Chúng tôi đặc biệt ủng hộ thu nhập cố định trong danh mục đầu tư đa tài sản.

Với mức định giá hiện tại và triển vọng tăng trưởng kinh tế đầy thách thức cũng như lạm phát giảm dần, chúng tôi tin rằng trái phiếu hiếm khi lại hấp dẫn hơn cổ phiếu. Chúng tôi cũng mong muốn duy trì tính linh hoạt của danh mục đầu tư trong bối cảnh rủi ro thị trường và vĩ mô.”

Một phần quan trọng trong lý do Pimco ưu tiên trái phiếu hơn cổ phiếu: định giá.

Một trong hai yếu tố khiến lạm phát kỳ vọng thấp hơn và dự báo về việc cắt giảm lãi suất của Fed là cốt lõi khiến những nhà đầu cơ dự đoán giá trái phiếu sẽ cao hơn. Hợp đồng tương lai của quỹ Fed đang định giá xác suất 77% rằng đợt cắt giảm lãi suất đầu tiên sẽ diễn ra tại cuộc họp FOMC ngày 20 tháng 3.

Tuy nhiên, hiện tại, một số dự báo và khảo sát về lạm phát cho thấy việc khắc phục sẽ diễn ra vào năm 2024 và áp lực về giá sẽ tiếp tục giảm bớt.