Ông Trump hạ giá “thẻ vàng”, tạo cơn sốt mới trong giới siêu giàu toàn cầu

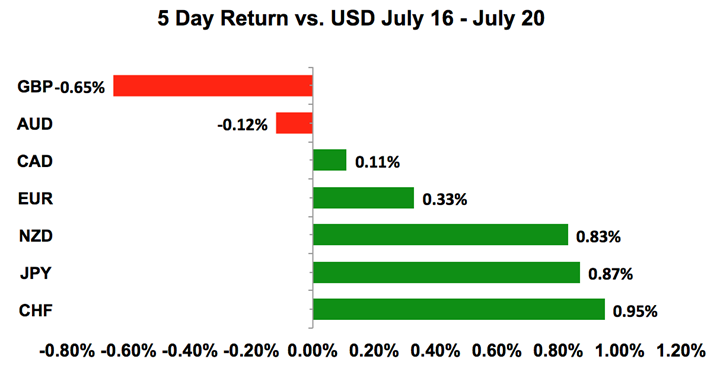

Trong tuần qua, USD tăng sau khi Chủ tịch Fed Powell trấn an nhà đầu tư rằng nền kinh tế vẫn đang tăng trưởng tốt và lãi suất đang tăng lên. Tuy nhiên, Tổng thống Trump đã ngăn đà tăng của USD khi ông thực hiện các bước đáng chú ý về chính sách của Fed. Lần đầu tiên sau hai thập kỷ, một tổng thống đã tham gia vào sự độc lập của Fed bằng cách nói rằng ông “không vui mừng” với việc tăng lãi suất. Mặc dù ông bổ sung rằng ông sẽ “để họ làm điều tốt nhất”, tuy nhiên bằng việc sử dụng từ “cho phép”, ông nghĩ rằng ông có thể ảnh hưởng đến chính sách của Fed.

Điều đó không phù hợp với nhà đầu tư. Tiền tệ cũng bị ảnh hưởng do căng thẳng thương mại gia tăng – Trung Quốc và Mỹ đang buộc tội nhau về việc khởi xướng chiến tranh thương mại, dấu hiệu cho thấy cuộc đàm phán không diễn ra tốt đẹp. Đằng sau sự việc này, Trung Quốc tiếp tục làm suy yếu đồng tệ khiến nó giảm xuống mức thấp nhất trong 1 năm. Đồng tiền có diễn biến tội tệ nhất tuần trước là bảng Anh, sau đó là đôla Úc. Đồng tiền có diễn biến tốt nhất là yên Nhật. Trong tương lai, việc quá mua USD sẽ đẫn đến một phiên điều chinh khi không có sự kiện nào của Mỹ gây rủi ro cho đến phiên thứ 6 tuần này. Cặp EUR/USD sẽ là tâm điểm trong tuần khi Ngân hàng trung ương Châu Âu công bố chính sách trong ngày thứ 5. Nếu các chỉ số PMI gây bất ngờ cho xu hướng tăng, ECB sẽ có phần lạc quan nhẹ và cặp EUR/USD có thể hồi phục trở lại ngưỡng 1,18.

USD

Rà soát dữ liệu

- Sản xuất New York 22,6 so với dự kiến 21

- Doanh số bán lẻ 0,5% so với dự kiến 0,5%

- Doanh số bán lẻ không bao gồm ô tô 0,4% so với dự kiến 0,3%

- Doanh số bán lẻ không bao gồm ô tô và khí gas 0,3% so với dự kiến 0,4%

- Sản xuất công nghiệp 0,6% so với dự kiến 0,5%

- Sản lượng sản xuất 0,8% so với dự kiến 0,7%

- Chỉ số thị trường nhà NAHB 68 so với dự kiến 68

- Tỷ lệ nhà mới bắt đầu -12,3% so với dự kiến -2,2%

- Tỷ lệ cấp phép xây dựng -2,2% so với dự kiến 2,2%

- Báo cáo Beige Book của Fed cho thấy quan ngại về thuế quan

- Triển vọng doanh nghiệp Fed ở Philadelphia 25,7 so với dự kiến 21,5

Xem trước dữ liệu

- Doanh số bán nhà hiện tịa – Doanh số bán nhà hiện tại có thể yếu hơn do lãi suất cao hơn.

- Các chỉ số PMI của Mỹ - chỉ số New York thấp hơn cân bằng chỉ số cao hơn ở Philly, khó dự báo trước.

- Doanh số bán nhà mới – Sẽ phải xem giá nhà hiện tại như thế nào

- Cán cân thương mại hàng hoá bán trước và Hàng hoá lâu bền – Chỉ số ISM sản xuất mạnh hơn cân bằng USD mạnh hơn, khó dự báo trước.

- Báo cáo GDP quý 2 – Khả năng có bất ngờ tăng do doanh số bán lẻ và cán cân thương mại mạnh hơn.

Ngưỡng quan trọng

- Hỗ trợ 111,00

- Kháng cự 113,00

Một đợt bán tháo cuối tuần khiến USD không thay đổi so với các loại tiền tệ chính. Rủi ro quan trọng nhất là phiên điều trần bán niên của Chủ tịch Fed Powell trước Quốc hội. Trong khi những phát biểu của ông đã được công bó trong tuần trước đó, USD vẫn được hưởng lợi từ những ý kiến tích cực của ông. Mặc dù Powell thừa nhận sự bất ổn của những căng thẳng thương mại, ông dành nhiều thời gian hơn nói về triển vọng tươi sáng của nền kinh tế Mỹ. Ông nói “dữ liệu lạm phát gần đây khá tích cực”, “tỷ lệ thất nghiệp thấp và dự kiến tiếp tục giảm thêm” và “triển vọng tăng trưởng vẫn khá vững chắc”. Ông cho biết cách tốt nhất “hiện tại” là tiếp tục tăng lãi suất. Điều này khiến cặp USD/JPY tăng lên trên mức 113. Thật không may, cặp này đã không duy trì được đà tăng do các ý kiến của Trump và sự hưng phấn của thị trường ban đầu cũng đã phai nhạt dần. Nhà đầu tư nhận ra chỉ còn 2 tháng trước khi lãi suất tiếp tục tăng lần nữa và hiện tại, các báo cáo kinh tế Mỹ gần đây đều đang giảm kỳ vọng. Tăng trưởng doanh số bán lẻ chậm lại từ mức 1,3% xuống 0,5% trong khi tỷ lệ nhà mới bắt đầu giảm nhiều nhất kể từ tháng 11/2016. Theo báo cáo Beige Book, Fed tin rằng nền kinh tế Mỹ hiện đang tiến triển tốt nhưng trong thời gian căng thẳng thương mại và lãi suất cao hơn sẽ làm chậm lại nhu cầu tiêu dùng và tăng trưởng. Sự kiện ủng hộ yên Nhật là quyết định của Ngân hàng Nhật Bản trong việc mua trái phiếu. Trong tuần này, báo cáo GDP quý 2 của Mỹ công bố trong ngày thứ 6 là dữ liệu quan trọng nhất trong tuần và khi tăng trưởng dự kiến sẽ tăng gấp đôi, chúng ta có thể thấy USD giảm dần từ đầu tuần và tăng dần vào cuối tuần.

Bảng Anh

Rà soát dữ liệu

- Giá nhà Righmove -0,1% so với trước đó 0,4%

- Tỷ lệ thu nhập bình quân 2,5% so với trước đó 2,5%

- Số đơn xin trợ cấp thất nghiệp 7,8k so với trước đó -3,0k

- Thu nhập hàng tuần trung bình 2,5% so với dự kiến 2,5%

- Thu nhập theo tuần trung bình không bao gồm thưởng 2,7% so với dự kiến 2,7%

- Tỷ lệ thất nghiệp 4,2% so với dự kiến 4,2%

- Thay đổi việc làm 137k so với dự kiến 115k

- Chỉ số CPI 0,0% so với dự kiến 0,2%

- Chỉ số RPI 0,3% so với dự kiến 0,4%

- Đầu vào chỉ số giá sản xuất 0,2% so với dự kiến 0,4%

- Đầu ra chỉ số giá sản xuất 0,3% so với dự kiến 0,3%

- Đầu ra lõi chỉ số giá sản xuất 0,2% so với dự kiến 0,2%

- Doanh số bán lẻ không bao gồm nhiên liệu -0,5% so với dự kiến 0,2%

- Vay nợ ròng khu vực công 4,5 tỷ so với dự kiến 3,6 tỷ

Xem trước dữ liệu

- Visible Cán cân thương mại, sản lượng Công nghiệpl và Sản xuất – Khả năng có bất ngờ tăng do chỉ số PMI sản xuất tăng

- Báo cáo lao động – Khả năng có bất ngờ tăng sau khi báo cáo PMI tăng mạnh trong ngành sản xuất, dịch vụ và xây dựng.

- Chỉ số CPI – Khả năng có bất ngờ tăng do giá cửa hàng BRC giảm, thái độ BoE khá táo bạo.

- Doanh số bán lẻ - Khả năng có bất ngờ giảm do doanh số BRC giảm và giá cửa hàng tiếp tục giảm.

Ngưỡng quan trọng

- Hỗ trợ 1,2950

- Kháng cự 1,3050

Đồng Bảng giảm xuống mức thấp nhất trong 10 tháng so với USD trong tuần này, vượt ngưỡng 1,3 do dữ liệu yếu hơn. Thu nhập, lạm phát và doanh số bán lẻ chậm lại so với tháng trước, khiến thị trường nghi ngờ về khả năng tăng lãi suất trong tháng tới. Ngân hàng BoE được dự báo là ngân hàng trung ương lớn tiếp theo thắt chặt chính sách tiền tệ khi nhà đầu tư hiện đang đặt cược 84% họ sẽ tăng lãi suất vào ngày 2/8. Mặc dù các báo cáo kinh tế chậm lại, CPI cao hơn mức mục tiêu 2% của ngân hàng trung ương; thu nhập theo tuần trung bình dao động quanh mức 2,5% và 2,6%. BoE cần đưa lạm phát trở lại mức mục tiêu với giá hàng hoá đang tăng lên gây thêm áp lực. Tổng đốc Ngân hàng BoE Carney cũng tin rằng chiến tranh thương mại chỉ có ít ảnh hưởng đến Anh nhưng vấn đề ở quốc gia này vẫn là sự kiện Brexit. Mặc dù có khả năng tăng lãi suất, nhà đầu tư vẫn bán Bảng và họ sẽ không mua cho đến khi dữ liệu kinh tế tích cực hơn hoặc các nhà hoạch định chính sách Anh trao đổi về triển vọng của Bảng. Không có báo cáo kinh tế nào công bố trong tuần này, hi vọng duy nhất là bài phát biểu của phó Thống đốc BoE Broadbent trong ngày thứ 2. Nhìn vào biểu đồ, 1,3 là ngưỡng hỗ trợ quan trọng cho cặp GBP/USD. Nếu giá phá vỡ ngưỡng này lần nữa, chúng ta có thể thấy đà bán tháo sẽ tiếp tục khiến giá về ngưỡng 1,28. Nếu ngưỡng 1,3 vẫn giữ vững, cặp GBP/USD có thể tăng trở lại mức 1,32. Trừ khi các nhà hoạch định chính sách đặt ra kỳ vọng về lãi suất trong thời gian tới, chúng tôi vẫn nghĩ nên mua Bảng khi giá giảm trước khi có thông báo chinh sách – nhưng như thường lệ, tốt nhất là nhà đầu tư nên đợi một số dấu hiệu ổn định trước khi nhày vào thị trường.

Euro

Rà soát dữ liệu

- Cán cân thương mại khu vực Châu Âu 16,9 tỷ so với dự kiến 18,6 tỷ

- Chỉ số CPI khu vực Châu Âu 0,1% so với dự kiến 0,1%

- Chỉ số giá sản xuất của Đức 0,3% so với dự kiến 0,3%

- Cán cân vãng lai khu vực Châu Âu Balance 4,6 tỷ so với dự kiến 27,3 tỷ

Xem trước dữ liệu

- Chỉ số PMI của Đức và khu vực Châu Âu – Khả năng có bất ngờ giảm do niềm tin nhà đầu tư suy yếu theo khảo sát ZEW

- Báo cáo doanh nghiệp IFO của Đức – Cần xem giá PMI như thế nào nhưng khảo sát ZEW thấp hơn.

- Quyết định lãi suất của ECB – Cuộc họp ECB sẽ khiến thị trường thay đổi. Khả năng sẽ đưa ra tín hiệu lạc quan hơn.

Ngưỡng quan trọng

- Hỗ trợ 1,1500

- Kháng cự 1,1800

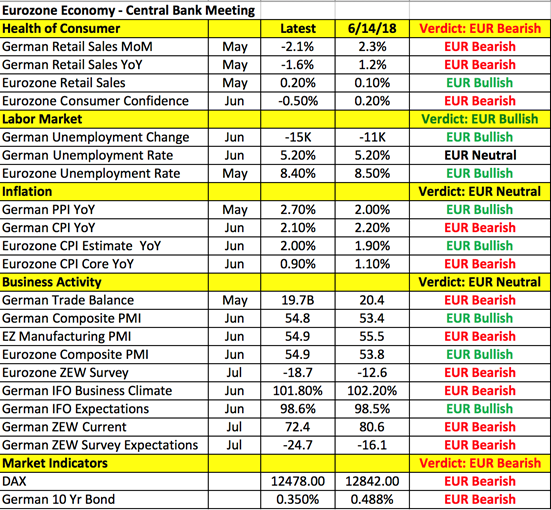

Tuần này cực kỳ quan trọng đối với cặp EUR/USD do nó có thể quyết định cặp này đã chạm đáy hay sẽ tạo mức đáy mới. Các báo cáo hoạt động PMI mới nhất sẽ công bố sau thông báo chính sách tiền tệ của Ngân hàng trung ương Châu Âu. Do họ vừa công bố giảm chương trình mua tài sản trong tháng 6, dự kiến sẽ không có thay đổi nào nhưng như thường tệ, các hướng dẫn của họ là quan trọng. Tại cuộc họp cuối cùng, họ cho biết lãi suất sẽ không thay đổi cho đến ít nhất là mùa hè năm 2019. Tuy nhiên, vào tuấn trước, ECB đã báo cáo rằng có sự phân luông ý kiến về định nghĩa “mùa hè” ở đây. Một số người cho rằng nên tăng lãi suất vào tháng 7, một số khác cho rằng nên tăng vào tháng 8 hoặc mùa thu. Ý kiến gần đây từ các quan chức ECB khá tích cực nhưng cuối cùng quan trọng nhất vẫn phải xem xét dữ liệu và theo bảng dưới đây, nền kinh tế khu vực này vẫn không đồng đều. Tăng trưởng chỉ số giá tiêu dùng chậm lại, hoạt động thươngmaij suy yếu và nhà đầu tư ít lạc quan hơn. Mặc dù Thủ tướng Merkel giải quyết một số rắc rối chính trị của bà, liên minh Châu Âu vướng vào rắc rối về cuộc chiến thương mại với Mỹ và kết quả sẽ không tốt cho khu vực này. Họ hiện đang nhắm đến việc áp thuế xe ô tô khoảng 20%. Do đó, chúng tôi kỳ vọng Chủ tịch ECB Draghi nên thận trọng, nhưng nếu những tuyên bố gần dây của Ngân hàng trung ương là tín hiệu, cũng có thể có một chút lạc quan. Cặp EUR/USD sẽ phụ thuộc vào sự nhấn mạnh của ông – nếu nó ở mức thấp, cặp EUR/USD có thể chạm mức 1,15 nhưng nếu ông tập trung vào xu hướng dữ liệu tích cực, cặp EUR/USD có thể quay trở lại mức 1,18.

AUD, NZD, CAD

Rà soát dữ liệu

Úc

- Biên bản họp RBA cho thấy quan ngại về rủi ro thương mại toàn cầu

- Chỉ số niềm tin doanh nghiệp NAB 7 so với trước đây 8

- Thay đổi việc làm 50,9k so với dự kiến 16,5k

- Tỷ lệ thất nghiệp 5,4% so với dự kiến 5,4%

- Thay đổi việc làm toàn thời gian 41,2k so với trước đây 19,9k

- Thay đổi việc làm bán thời gian 9,7k so với trước đây 32,6k

- Số liệu GDP của Trung Quốc (theo quý) 1,8% so với dự kiến 1,6%

- Doanh số bán lẻ của Trung Quốc (theo năm) 9,0% so với dự kiến 8,8%

- Sản xuất công nghiệp của Trung Quốc (theo năm) 6,0% so với dự kiến 6,5%

- Giá nhà mới của Trung Quốc 1,11% so với trước đây 0,8%

Niu di lân

- Chỉ số PMI dịch vụ 52,8 so với trước đây 57,1

- Chỉ số CPI (theo quý) 0,4% so với dự kiến 0,5%

- Giá đấu thầu GDT giảm 1,7%.

Canada

- Doanh số bán nhà hiện tại 4,1% so với dự kiến 1,7%

- Doanh số sản xuất Sales 1,4% so với dự kiến 0,5%

- Doanh số bán lẻ 2,0% so với dự kiến 1,0%

- Doanh số bán lẻ không bao gồm ô tô 1,4% so với dự kiến 0,5%

- Chỉ số CPI 0,1% so với dự kiến 0,0%

Xem trước dữ liệu

Úc

- Chỉ số CPI của Úc – Khả năng có bất ngờ tăng do kỳ vọng lạm phát tăng

- Chỉ số giá sản xuất của Úc – Sẽ cập nhật sau CPI

Niu di lân

- Cán cân thương mại – Giá sữa và Chỉ số PMI sản xuất giảm

Canada

- Doanh số bán lẻ và chỉ số CPI – Khả năng có bất ngờ tăng do giá tổng hợp của IVEY PMI và chi tiêu tăng sau khi giảm trong tháng 5.

Ngưỡng quan trọng

- Hỗ trợ AUD 0,7300 CAD 1,3000 NZD 0,6700

- Kháng cự AUD 0,7500 CAD 1,3250 NZD 0,6900

Cả 3 loại tiền tệ hàng hoá đều bị bán mạnh vào tuần trước khi đồng Tệ suy yếu nhưng sau đó hồi phục vào phiên thứ 6 khi USD hạ nhiệt. Việc giảm giá đồng Tệ quan trọng đến nỗi nó khiến đôla Úc giảm sâu hơn mặc dù tăng trưởng việc làm khá tốt trong tháng 6. Hơn 50K việc làm đã được tạo ra. Đây không chỉ là mức tăng mạnh nhất trong 1 tháng kể từ tháng 11, nhưng với sự sụt giảm trên thị trường, vẫn còn nhiều dữ địa để tăng hơn. Các công việc toàn thời gian và bán thời gian tăng lên, tỷ lệ tham gia cũng tăng và tỷ lệ thất nghiệp được duy trì ổn định. Tuy nhiên, Ngân hàng dự trữ vẫn chưa có ý định tăng lãi suất do nguồn lao động sẵn có vẫn đang tăng và vì vậy cản trở tưang trưởng tiền lương. Ngoài ra, việc đồng Tệ suy yếu đưa ra rủi ro nghiêm trọn gdodosi với nền kinh tế Úc. Báo cáo lạm phát quý 2 dự kiến công bố trong tuần này với kỳ vọng lạm phát tiêu dùng tăng, CPI dự kiến tăng nhẹ và cao hơn mức dự báo 2% của Ngân hàng trung ương. Nếu Mỹ và Trung Quốc ngừng cuộc chiến thương mại, báo cáo lạm phát mạnh hơn sẽ hỗ trợ cặp AUD/USD tìm thấy đáy.

Đôla Niu di lân tìm thấy đáy trong tuần trước cùng dữ liệu lạm phát mạnh hơn. Giá tiêu dùng tăng 0,4% trong quý 2 và trong khi tăng trưởng đang chậm hơn quý 1 trên cơ sở năm, giá tăng đáng kể từ 1,1% lên 1,5%. Có một số lời đồn đoán gần đây rằng Ngân hàng dự trữ có thể giảm lãi suất đặc biệt sau báo cáo hoạt động ngành dịch vụ và sản xuất giảm nhẹ. Tuy nhiên, lạm phát vẫn tăng nên việc giảm lãi suất vẫn chưa phải là điều thực sự cần thiết. Nền kinh tế Niu di lân đối mặt với áp lực nặng nề và ngăn chặn đà hồi phục của đồng nội địa. Giá sữa giảm 5 trong số 6 phiên đấu thầu và không có sự gia tăng đáng kể kể từ tháng 2. Trung Quốc, thị trường tiêu thụ lớn nhất của Niu di lân cũng đang có tăng trưởng chậm lại với tiềm năng tăng trong tương lai giảm do căng thẳng thương mại. Trong lần cuối RBNZ họp, họ cho biết lãi suất sẽ ở mức 1,75% trong “thời điểm hiện tại”, và nói thêm rằng họ có thể tăng hoặc giảm khi cần thiết. Về mặt kỹ thuật, giai đoạn tích luỹ trong 3 tuần qua trên ngưỡng 67 cents cho thấy đáy trong tương lai gần nhưng chúng tôi cho rằng bất kỳ sự hồi phục nào sẽ bị giới hạn ở mức 69 cents và tối đa là 70 cents do cán cân thương mại trong tuần này có khả năng củng cố các thông tin suy yếu về dữ liệu.

Cuối cùng nhưng không kém phần quan trọng, Đôla Canada cũng trải qua khá nhiều biến động. Giá dầu giảm khiến Đôla Canada giảm sâu hơn ban đầu nhưng báo cáo doanh số bán lẻ và chỉ số giá tiêu dùng trong phiên thứ 6 gợi cho nhà đầu tư nhớ về lý do tại sao Ngân hàng Canada chọn tăng lãi suất trong tuần trước. Chi tiêu tiêu dùng rất mạnh và lạm phát đang gia tăng với tốc độ tăng trưởng hàng năm của CPI đạt 2,5% trong tháng 6, mức cao nhất kể từ tháng 2/2012. Doanh số bán lẻ tăng lên mức cao nhất kể từ tháng 1/2017. Dữ liệu cải thiện đủ để đảo chiều xu hướng cặp USD/CAD và đưa cặp này xuống dưới đường 20 ngày SMA. Không có báo cáo kinh tế nào trong tuần, đồng loonie có thể tiếp tục tăng tiếp nhờ thông tin trong tuần trước sau đó giảm xuống ngưỡng 1,3.