Giá vàng hôm nay 16-11: Nhiều người vẫn lạc quan về triển vọng giá vàng

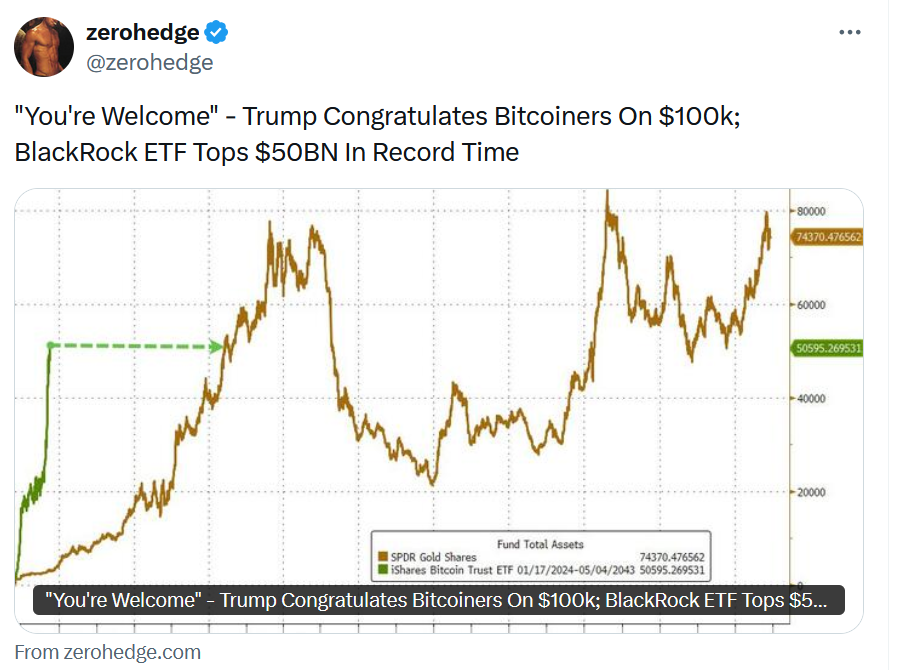

Investing.com -- Bật CNBC, bạn sẽ thấy một hộp màu xanh lá cây sáng được gắn cố định ở góc dưới bên phải với giá thay đổi liên tục của Bitcoin. Bitcoin đang thịnh hành vì đầu cơ thị trường tiền điện tử và các tài sản khác đang diễn ra mạnh mẽ. Hơn nữa, với việc ông Donald Trump bổ nhiệm những người thân thiện với Bitcoin vào các vị trí quản lý tài chính quan trọng, sự tăng giá có một số cơ sở cơ bản.

Việc phá vỡ mốc 100k vào đêm thứ Tư sẽ tiếp tục thúc đẩy giá. Thị trường thường bị thu hút bởi các con số tròn trĩnh. Do đó, 100k là một cột mốc quan trọng sẽ thúc đẩy việc mua nhiều hơn. Hiện tại, mốc 100k và các đầu cơ bổ sung mà nó tạo ra sẽ cung cấp cơ sở cho giá. Tuy nhiên, đà tăng của Bitcoin đang bị mua quá mức và có thể sớm củng cố hoặc giảm.

Biểu đồ dưới đây cho thấy sự tăng giá gần đây để đạt hơn 100k. Vào tháng 3 năm 2024, Bitcoin cũng có một đợt tăng tương tự, đẩy giá lên mức quá mua. MACD hiện tại cao hơn một chút so với tháng Ba, như được đánh dấu trong vòng tròn. Hơn nữa, mặc dù hành động giá tuyệt vời và Bitcoin đã vượt qua mốc 100k, nó cũng dường như kích hoạt tín hiệu bán. Bitcoin có thể sẽ tích lũy, nhưng câu hỏi lớn là khi nào và quan trọng không kém, nó sẽ tăng cao hơn bao nhiêu trước khi nghỉ ngơi.

Xem gì hôm nay

Báo cáo thu nhập

- Không có công bố báo cáo thu nhập hôm nay

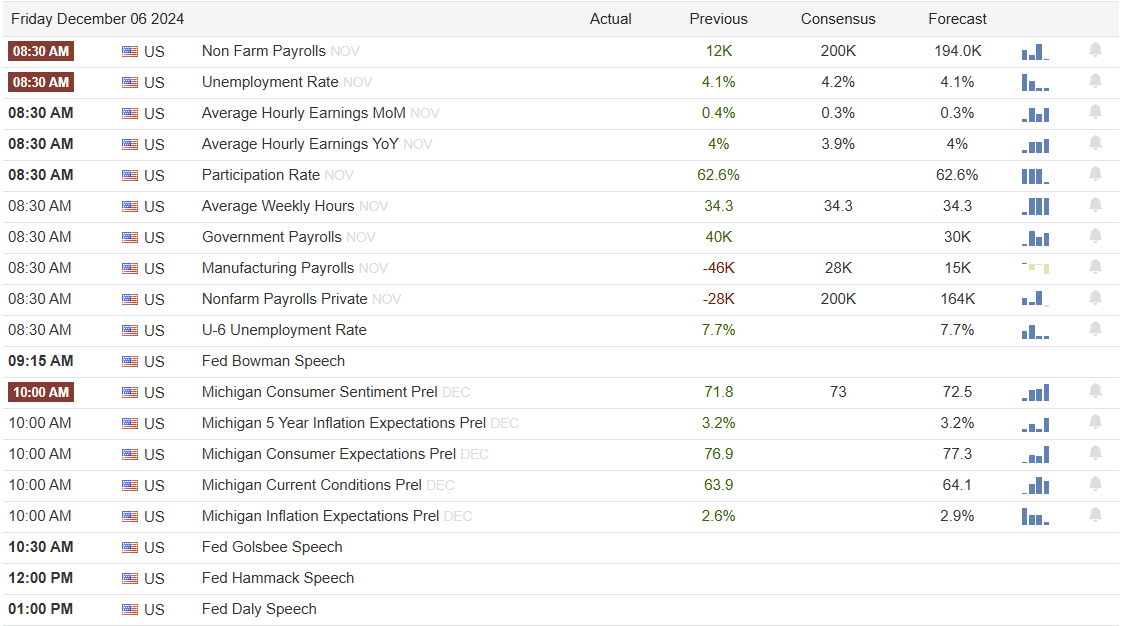

Dữ liệu kinh tế

Cập nhật giao dịch thị trường

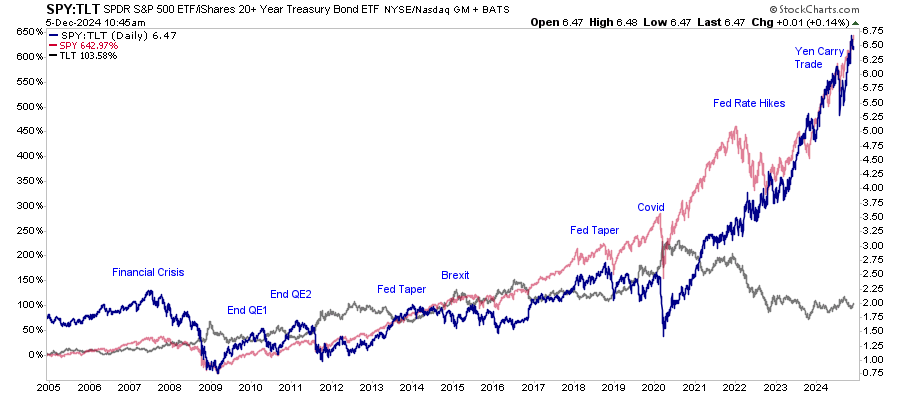

Trong thảo luận vừa qua, chúng tôi đã trình bày hiệu suất lịch sử của thị trường trong tuần thứ hai và thứ ba của tháng 12 khi các quỹ tương hỗ thực hiện phân phối hàng năm và tái cân bằng danh mục đầu tư. Mặc dù chúng tôi kỳ vọng bất kỳ đợt thoái lui nào cũng sẽ nhẹ nhành, nhưng có một rủi ro chưa được đánh giá cao là sự điều chỉnh giá cổ phiếu có thể lớn hơn. Khi chúng ta hướng đến cuối năm, bất kỳ nhà quản lý danh mục đầu tư nào điều hành danh mục đầu tư cân bằng giữa cổ phiếu và trái phiếu sẽ cần phải tái cân bằng. Như thể hiện trong biểu đồ bên dưới, sự tăng giá của cổ phiếu là đáng kể trong năm nay, trong khi trái phiếu thì kéo dài, cho thấy rằng các nhà quản lý quỹ có khả năng đang tăng mạnh cổ phiếu và giảm nhẹ trái phiếu.

Theo truyền thống, tỷ lệ cổ phiếu/trái phiếu vẫn nằm trong khoảng từ khoảng 1:1 đến 2,5:1. Ngày nay, tỷ lệ đó đã tăng vọt kể từ khi dòng tiền đổ vào sau đại dịch khi tiền đổ xô vào tài sản rủi ro thay vì tài sản an toàn. Với tỷ lệ 6,5:1, chúng tôi nghi ngờ rằng, tại một thời điểm nào đó, sự đảo chiều sẽ diễn ra. Trong ngắn hạn, xét đến hiệu suất vượt trội của cổ phiếu so với trái phiếu vào năm 2024, có khả năng có một rủi ro chưa được đánh giá cao là việc tái cân bằng danh mục đầu tư của các nhà quản lý có thể tạo thêm một lớp áp lực bán trong vài tuần tới.

Mặc dù chúng tôi chắc chắn không thể loại trừ sự lạc quan cực đoan hơn trên thị trường có thể khiến giá tăng cao, nhưng có vẻ như việc quản lý rủi ro từ hôm nay đến cuối năm không gây hại nhiều.

Cổ phiếu so với trái phiếu

Nhiều nhà đầu tư nắm giữ danh mục đầu tư đa dạng, bao gồm cả cổ phiếu và trái phiếu. Theo đó, việc chủ động quản lý phân bổ giữa cổ phiếu và trái phiếu có thể mang lại lợi ích cho các nhà đầu tư tích cực.

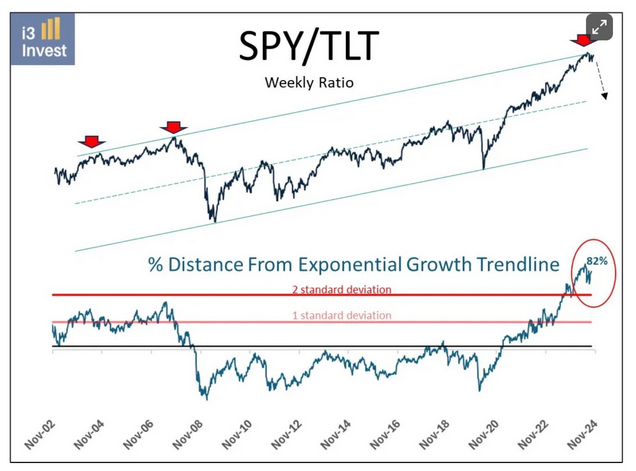

Hiện tại, tỷ lệ giá giữa cổ phiếu và trái phiếu đang ở mức cực đoan. Điều này không có gì đáng ngạc nhiên vì tâm lý nhà đầu tư rõ ràng thiên về giá cổ phiếu cao hơn và giá trái phiếu thấp hơn. Biểu đồ bên dưới, do Callum Thomas và @i3_invest cung cấp, cho thấy tỷ lệ giá của S&P 500 (SPY) và trái phiếu kho bạc dài hạn (TLT) đã nằm trong một kênh được xác định rõ ràng trong hai mươi năm qua. Các nhà đầu tư theo trường phái ngược dòng, sẵn sàng đi ngược lại tâm lý chung, thực sự nhận thức được tình hình và đang hưởng lợi.

Ngay cả khi bạn là một nhà đầu tư theo trường phái ngược dòng cứng rắn, việc chỉ dựa vào biểu đồ bên dưới không phải là lý do để chuyển phân bổ từ cổ phiếu sang trái phiếu. Như đã trải qua trong giai đoạn 2003-2006, tỷ lệ giá có thể đi theo đường kênh trên. Điều đó có thể dễ dàng xảy ra trong vài năm tới. Tuy nhiên, khi môi trường kinh tế vĩ mô thay đổi và Fed bắt đầu cắt giảm lãi suất mạnh mẽ, những người phân bổ giữa cổ phiếu và trái phiếu nên lưu ý rằng trái phiếu có thể vượt trội hơn đáng kể so với cổ phiếu trong ngắn hạn.

Chúng tôi xin nhắc lại một số quy tắc đầu tư của Bob Farrell để nhấn mạnh tầm quan trọng của biểu đồ.

- Thị trường có xu hướng quay trở lại mức trung bình theo thời gian.

- Di chuyển quá mức theo một hướng sẽ dẫn đến sự di chuyển dư thừa theo hướng ngược lại.

- Khi tất cả các chuyên gia và dự báo đồng ý một điều gì đó, một điều gì đó khác biệt sẽ xảy ra.

Một cảnh báo thị trường khác

Trong vài tuần qua, chúng tôi đã chia sẻ bằng chứng cho thấy thị trường đang trở nên rất đầu cơ. Tương tự như suy nghĩ hàng đầu của chúng tôi về Bitcoin vượt qua 100k, đầu cơ có thể thúc đẩy đầu cơ. Mặc dù sự điên cuồng cho ăn tuần hoàn có thể tiếp tục trong một thời gian, nhưng chúng ta phải nhận thức được rằng khi giá tăng nhanh hơn nhiều so với cơ sở cơ bản của chúng, chúng sẽ trở nên không ổn định.

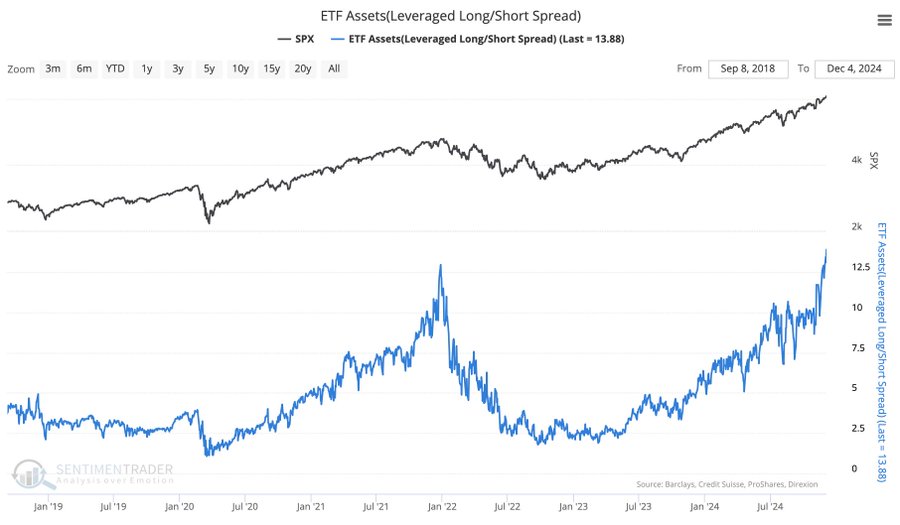

Biểu đồ dưới đây, do Sentimentrader cung cấp, là một ví dụ khác về cơn sốt đầu cơ. Nó cho thấy tỷ lệ ETF dài hạn đòn bẩy so với ETF ngắn hạn đang tăng lên mức cao nhất trong năm năm. Hiện có khoảng 14 đô la đầu tư vào ETF dài hạn có đòn bẩy cho mỗi đô la trong một ETF ngắn. Tỷ lệ này đã tăng hơn 50% chỉ trong tháng trước.

Tweet trong ngày