Bitcoin và Ethereum cho thấy khả năng phục hồi vượt trội

MARKET INSIGHTS

Phân tích thị trường: 20/03/2023

Các điểm chính trong ngày:

- U.S Consumer Sentiment (Thấp hơn kỳ vọng xuống 63.4)

- Dollar Index (Tiếp tục giảm xuống 103.325)

- Gold (Tiếp tục tăng đến năm 1987)

Tóm tắt diễn biến thị trường ngày hôm qua:

Vào thứ Sáu (17/3), chỉ số đô la Mỹ đã giảm xuống 103,325 (-0,76%) Tuần trước, tâm lý e ngại rủi ro tăng mạnh. Thị trường lo lắng rằng các sự kiện của SVB và Signature Bank sẽ ảnh hưởng đến hệ thống kinh tế, và tin rằng Cục Dự trữ Liên bang sẽ bắt đầu giảm tốc độ tăng lãi suất, khiến đồng đô la bắt đầu giảm. Vàng đã tăng lên năm 1987 (+ 3,65%) Do chỉ số tâm lý người tiêu dùng tại Hoa Kỳ thấp hơn dự kiến, điều đó chứng tỏ sức tiêu thụ của thị trường đang giảm dần, điều này cũng sẽ gây áp lực lên tỷ lệ lạm phát, dẫn đến xu hướng tăng của kim loại quý. Dầu thô Mỹ đã giảm xuống 65.440 (-6.31%) Khi dữ liệu kinh tế Mỹ bắt đầu cho thấy sự chậm lại, thị trường bắt đầu lo lắng rằng cung và cầu dầu thô sẽ bị ảnh hưởng, dẫn đến áp lực tiếp tục lên dầu thô. Giá chỉ số chứng khoán đóng cửa bên dưới, SP500 giảm xuống 3901 (-1,93%) NASDAQ giảm xuống 12440 (-1,86%) Hiện tại, tâm lý e ngại rủi ro trên thị trường đã gia tăng đáng kể, điều này đã khiến thị trường bán các tài sản rủi ro, và gián tiếp khiến chỉ số chứng khoán giảm. Dựa trên tiền điện tử là một tài sản rủi ro và có mối tương quan chặt chẽ với chỉ số chứng khoán, Bitcoin giảm xuống 26553 (-3,67%)

Lịch dữ liệu kinh tế quan trọng

EUR German Buba Monthly Report

Báo cáo hàng tháng Buba của Đức chứa các bài báo, bài phát biểu, bảng thống kê có liên quan và cung cấp phân tích chi tiết về các điều kiện kinh tế hiện tại và tương lai theo quan điểm của ngân hàng. Khi hệ thống kinh tế châu Âu đang dần chậm lại và Ngân hàng Trung ương châu Âu tuyên bố tăng lãi suất 50 điểm cơ bản, dự kiến tâm lý người tiêu dùng sẽ dần bị kìm hãm trong tương lai và tỷ lệ thất nghiệp cũng sẽ tăng.

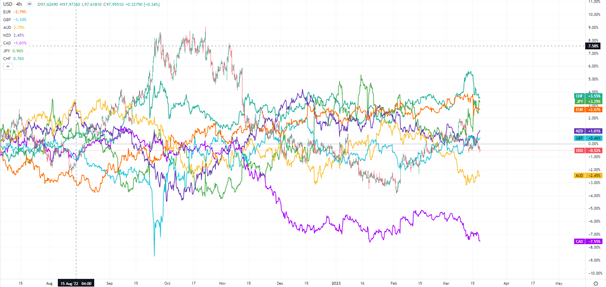

Currency Strength

Khi dữ liệu kinh tế Mỹ bắt đầu cho thấy sự chậm lại và Chủ tịch Cục Dự trữ Liên bang Powell ám chỉ rằng tốc độ tăng lãi suất sẽ chậm lại trong tương lai, thị trường bắt đầu kỳ vọng lãi suất tăng lãi suất sẽ giảm xuống 25 điểm cơ bản vào tháng 12, dẫn đến nhu cầu đối với đồng đô la giảm dần. Từ sức mạnh của chỉ số tiền tệ, có thể thấy đà tăng của đồng USD đã và đang suy yếu và gián tiếp giúp đồng tiền hàng hóa tăng giá.

Trading Opportunities

USDX (Dollar Index)

Khi dữ liệu Bảng lương phi nông nghiệp của Mỹ một lần nữa cao hơn dự kiến, thị trường kỳ vọng Fed sẽ điều chỉnh lãi suất đỉnh một lần nữa, điều này gián tiếp hỗ trợ lợi suất trái phiếu Mỹ kỳ hạn 10 năm và gián tiếp làm tăng nhu cầu đối với đồng USD.

USDX

- Support- 103.075

- Resistant- 104.400

Khi Nhật Bản bắt đầu điều chỉnh đường cong lợi suất, thị trường bắt đầu kỳ vọng sớm thắt chặt chính sách tiền tệ, điều này đã hình thành sự hỗ trợ mạnh mẽ cho đồng yên. Ngoài ra, khả năng Cục Dự trữ Liên bang Mỹ (Fed) sẽ giảm tốc độ tăng lãi suất xuống 25 điểm cơ bản một lần nữa trong tuần này là tương đối cao, khiến USDJPY dự kiến sẽ tiếp tục xu hướng giảm.

USDJPY

- Support- 131.650

- Resistant- 134.875

SP500

Khi hệ thống kinh tế của các quốc gia khác nhau bắt đầu dần bước vào chu kỳ suy thoái, thị trường bắt đầu kỳ vọng Fed sẽ giảm tăng lãi suất vào tháng 12 và hỗ trợ mạnh mẽ cho các tài sản rủi ro. Ngoài ra, các thành viên của Cục Dự trữ Liên bang Mỹ (Fed) cũng bắt đầu cho rằng việc tăng lãi suất sẽ giảm trong tương lai, điều này đã gây áp lực lên lợi suất trái phiếu kho bạc Mỹ kỳ hạn 10 năm và thúc đẩy sự gia tăng của các chỉ số chứng khoán.

SP500

- Support- 3806

- Resistant- 3970

DJ30

Khi hệ thống kinh tế của các quốc gia khác nhau bắt đầu dần bước vào chu kỳ suy thoái, thị trường bắt đầu kỳ vọng Fed sẽ giảm tăng lãi suất vào tháng 12 và hỗ trợ mạnh mẽ cho các tài sản rủi ro. Ngoài ra, các thành viên của Cục Dự trữ Liên bang Mỹ (Fed) cũng bắt đầu cho rằng việc tăng lãi suất sẽ giảm trong tương lai, điều này đã gây áp lực lên lợi suất trái phiếu kho bạc Mỹ kỳ hạn 10 năm và thúc đẩy sự gia tăng của các chỉ số chứng khoán.

DJ30

- Support- 31750

- Resistant- 32500

HK50

Khi Cơ quan Tiền tệ Hong Kong đã tăng lãi suất thêm 75 điểm cơ bản lên 3,5% vào ngày 22/9 và là lần tăng lãi suất thứ 5 trong năm nay, khi họ cố gắng hạ thấp tỷ lệ lạm phát đang tăng vọt. Thị trường kỳ vọng rằng tất cả các ngành công nghiệp sẽ trải qua cụm từ chậm lại, khiến HK50 tiếp tục giảm đáng kể. Sự chậm lại gần đây của Fed trong việc tăng lãi suất đã bắt đầu thúc đẩy sự hỗ trợ cho chỉ số Hang Seng (HSI))

HK50

- Support- 19050

- Resistant- 19700

FED đã thông báo tăng lãi suất thêm 50 điểm cơ bản, dẫn đến sự sụt giảm của Bitcoin trong ngắn hạn. Bên cạnh đó, các nhà đầu tư ngày càng lo ngại về việc tăng lương trong quá trình giải quyết lạm phát gia tăng. Kết quả là cũng gây áp lực lên Bitcoin. Thị trường đã bắt đầu giảm bớt tâm lý đối với Nga và Ukraine, điều này sẽ không có nhiều tác động đến thị trường. Khi chỉ số giá tiêu dùng của Mỹ vẫn ở mức cao, các nhà đầu tư cho rằng Fed sẽ tăng lãi suất mạnh mẽ hơn. Do đó, gây áp lực lên Bitcoin.

BTCUSD

- Support- 26190

- Resistant- 28150

CL-OIL

Dựa trên các đợt tăng lãi suất mạnh của các ngân hàng trung ương của các quốc gia khác nhau, và bắt đầu làm giảm nhu cầu thị trường đối với hàng hóa, và dần dần làm chậm tâm lý người tiêu dùng, và dần dần đẩy nền kinh tế vào suy thoái, cũng gián tiếp gây áp lực lên dầu thô. Ngoài ra, Tổng thống Mỹ cũng có ý định tăng sản lượng dầu thô, vốn cũng gián tiếp chịu áp lực lớn đối với dầu thô.

CL-OIL

- Support- 65.500

- Resistant- 72.500

Khi hệ thống kinh tế Mỹ bắt đầu chậm lại dần và Chủ tịch Fed Powell cũng tuyên bố rằng tốc độ tăng lãi suất sẽ chậm lại trong tương lai, thị trường bắt đầu kỳ vọng Fed sẽ giảm tốc độ tăng lãi suất vào tháng 12 và tăng dần nhu cầu đối với vàng.

XAUUSD

- Support- 1965

- Resistant- 1990