Bitcoin và Ethereum cho thấy khả năng phục hồi vượt trội

- Báo cáo CPI tháng 9 của Mỹ được theo dõi chặt chẽ sẽ công bố vào sáng thứ Sáu.

- Lạm phát tổng thể hàng năm và CPI lõi đều được dự báo tăng 3,1%.

- Các nhà đầu tư nên chuẩn bị cho biến động thị trường giữa tình trạng chính phủ đóng cửa và căng thẳng thương mại kéo dài.

- Đang tìm kiếm ý tưởng giao dịch khả thi? Đăng ký ngay để mở khóa quyền truy cập vào các cổ phiếu thắng lợi được AI của InvestingPro lựa chọn!

Trong khi thị trường chờ đợi báo cáo Chỉ số Giá Tiêu dùng (CPI) tháng 9, dự kiến công bố vào thứ Sáu lúc 8:30 sáng giờ ET, các nhà đầu tư và hoạch định chính sách đang đối mặt với bối cảnh đặc biệt phức tạp khi tình trạng chính phủ đóng cửa đang diễn ra tạo thêm bất ổn trong việc diễn giải dữ liệu kinh tế và tác động đến chính sách của Cục Dự trữ Liên bang.

Được dời từ ngày 15 tháng 10 ban đầu, số liệu CPI tháng 9 sẽ cung cấp những hiểu biết quan trọng về xu hướng áp lực giá cả và có thể ảnh hưởng đáng kể đến cách tiếp cận chính sách tiền tệ của Fed tại cuộc họp sắp tới vào ngày 28-29 tháng 10.

Tình trạng chính phủ đóng cửa, hiện đã bước vào tuần thứ tư, đã buộc hàng nghìn nhân viên của Cục Thống kê Lao động (BLS) phải nghỉ việc tạm thời và dừng hầu hết các hoạt động thu thập dữ liệu, khiến đây là báo cáo kinh tế chính thức duy nhất giữa tình trạng bế tắc.

Những điều cần chờ đợi

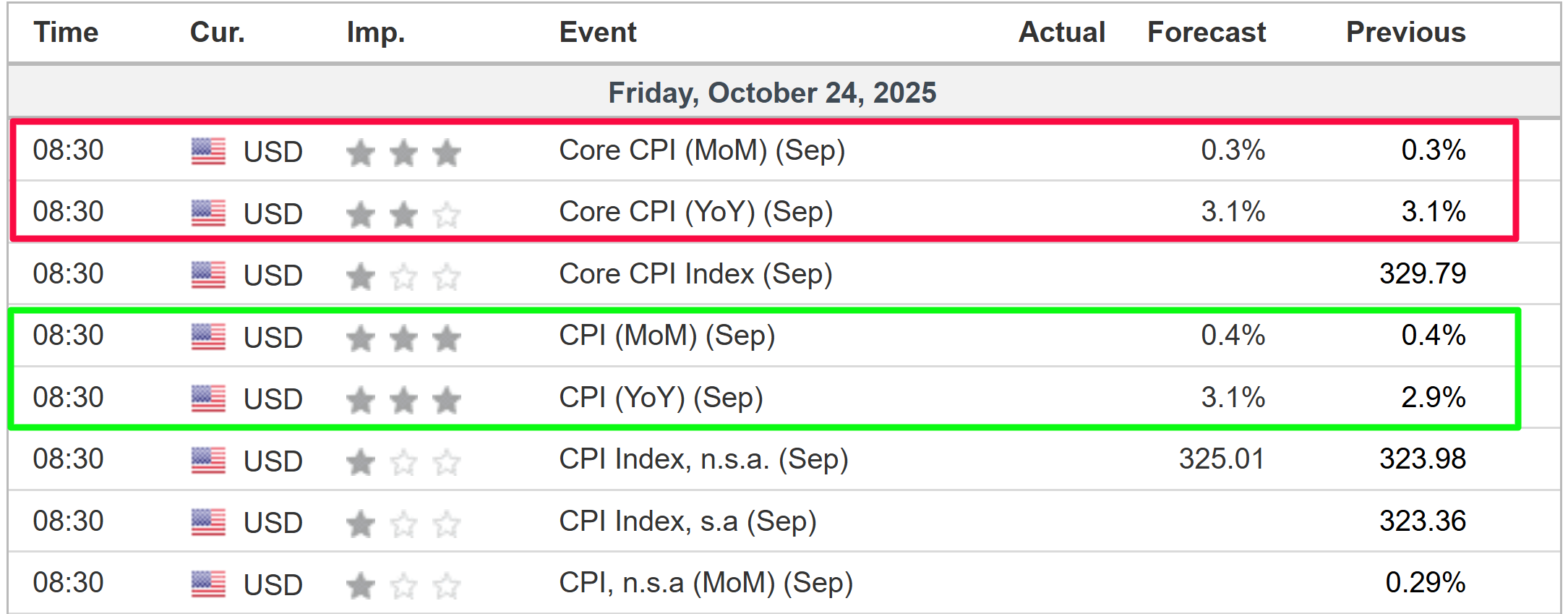

Các nhà kinh tế dự đoán áp lực lạm phát sẽ tăng nhẹ trong tháng 9, do ảnh hưởng từ việc chuyển gánh nặng thuế quan lên giá hàng hóa, mặc dù được bù đắp phần nào bởi sự giảm nhẹ trong chi phí nhà ở như tiền thuê nhà.

Nguồn: Investing.com

Dự báo đồng thuận cho thấy lạm phát tổng thể sẽ tăng 0,4% so với tháng trước, tương đương mức tăng của tháng 8. Theo năm, CPI dự kiến sẽ tăng tốc lên 3,1%, sau mức tăng 2,9% của tháng trước đó.

Trong khi đó, CPI lõi, không bao gồm giá thực phẩm và năng lượng, được dự báo sẽ tăng 0,3% so với tháng trước, với mức tăng hàng năm là 3,1%, phù hợp với số liệu tháng 8.

Nếu CPI tăng cao (trên 3,1%), điều này có thể khiến Fed duy trì lập trường thắt chặt, hoặc ít nhất là trì hoãn bất kỳ đợt cắt giảm lãi suất nào. Một con số thấp hơn sẽ củng cố lập luận cho quan điểm nới lỏng.

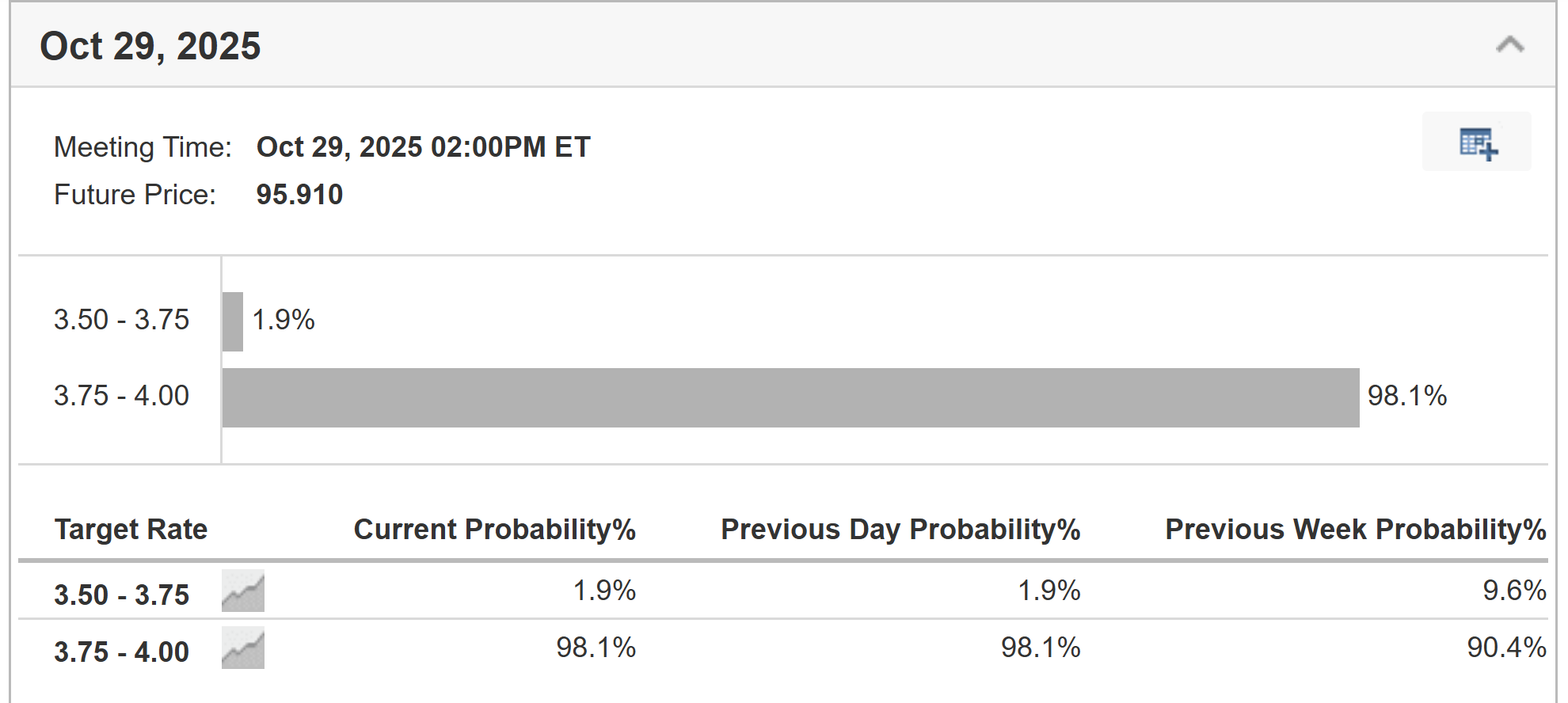

Ngân hàng trung ương Mỹ sẽ tổ chức cuộc họp chính sách tiếp theo chỉ vài ngày sau khi công bố CPI. Thị trường đang dự đoán gần như chắc chắn về việc cắt giảm lãi suất 25 điểm cơ bản, đưa biên độ mục tiêu quỹ liên bang xuống 3,75%-4,00%. Đây sẽ là lần cắt giảm liên tiếp thứ hai sau đợt giảm 25 điểm cơ bản vào tháng 9 xuống 4,00%-4,25%.

Nguồn: Investing.com

Khi không có dữ liệu chính thức nào khác (ví dụ: không có báo cáo việc làm tháng 10), Fed có thể phụ thuộc nhiều vào CPI này, cũng như các chỉ số tư nhân như bảng lương ADP và tâm lý người tiêu dùng UMich. Điều này tạo ra một vấn đề đáng kể cho một Fed "phụ thuộc vào dữ liệu".

Tác động đến thị trường

Cổ phiếu đã duy trì gần mức cao kỷ lục, nhưng S&P 500 vẫn dễ bị ảnh hưởng bởi những bất ngờ từ CPI.

Nguồn: Investing.com

Một báo cáo nóng có thể kích hoạt đợt bán tháo, đặc biệt là đối với cổ phiếu công nghệ nhạy cảm với lãi suất và cổ phiếu tăng trưởng, đồng thời làm dấy lên cuộc tranh luận về một đợt cắt giảm lãi suất khác của Fed. Các lĩnh vực chu kỳ, như năng lượng và công nghiệp, có thể hoạt động tốt hơn nhờ vào các biện pháp phòng ngừa lạm phát do thuế quan. Ngược lại, một báo cáo nhẹ hoặc phù hợp dự báo có thể khiến các tài sản rủi ro tiếp tục tăng, đặc biệt là khi thị trường lao động đang yếu đi và lo ngại về tăng trưởng toàn cầu.

Tập trung vào các công ty và lĩnh vực có thể thích ứng với các kịch bản lạm phát khác nhau trong khi duy trì vị thế phòng thủ trước các đợt công bố dữ liệu có khả năng biến động trong môi trường chính trị bất ổn.

Kết luận

Các nhà đầu tư có thể cân nhắc giảm quy mô vị thế hoặc phòng ngừa rủi ro trước phản ứng thị trường có khả năng biến động đối với báo cáo CPI. Bối cảnh chính phủ đóng cửa tạo thêm bất ổn có thể đòi hỏi vị thế phòng thủ.

Mặc dù biến động thị trường ngắn hạn xung quanh đợt công bố dữ liệu có thể tạo ra cơ hội giao dịch, các nhà đầu tư nên duy trì sự tập trung vào xu hướng lạm phát dài hạn và tác động của chúng đối với tăng trưởng kinh tế và lợi nhuận doanh nghiệp.

Dù bạn là nhà đầu tư mới hay một nhà giao dịch dày dạn kinh nghiệm, việc tận dụng InvestingPro có thể mở ra thế giới cơ hội đầu tư đồng thời giảm thiểu rủi ro giữa bối cảnh thị trường đầy thách thức.

- ProPicks AI: Các cổ phiếu thắng lợi được AI lựa chọn với thành tích đã được chứng minh.

- Fair Value: Tìm hiểu ngay liệu một cổ phiếu có bị định giá thấp hay quá cao.

- Công cụ lọc cổ phiếu nâng cao: Tìm kiếm các cổ phiếu tốt nhất dựa trên hàng trăm bộ lọc và tiêu chí đã chọn.

- Ý tưởng hàng đầu: Xem các cổ phiếu mà các nhà đầu tư tỷ phú như ông Warren Buffett, ông Michael Burry và ông George Soros đang mua.

Tiết lộ: Tại thời điểm viết bài, tôi đang nắm giữ vị thế dài hạn đối với S&P 500 và Nasdaq 100 thông qua SPDR® S&P 500 ETF (SPY) và Invesco QQQ Trust ETF (QQQ). Tôi cũng đang nắm giữ vị thế dài hạn đối với Invesco Top QQQ ETF (QBIG), Invesco S&P 500 Equal Weight ETF (RSP) và VanEck Vectors Semiconductor ETF (SMH).

Tôi thường xuyên cân bằng lại danh mục đầu tư gồm các cổ phiếu và ETF riêng lẻ dựa trên đánh giá rủi ro liên tục về cả môi trường kinh tế vĩ mô và tình hình tài chính của các công ty.

Các quan điểm được thảo luận trong bài viết này chỉ là ý kiến của tác giả và không nên được coi là lời khuyên đầu tư.

Theo dõi ông Jesse Cohen trên X/Twitter @JesseCohenInv để biết thêm phân tích và hiểu biết về thị trường chứng khoán.