Vì sao lần tăng lãi suất thứ 11 của Fed vừa qua dù lên mức cao nhất trong hơn 22 năm nhưng chứng khoán không những không xảy ra hiện tượng giảm thốc mà còn tăng mạnh ở đa số quốc gia? Lạm phát Mỹ vẫn đang cải thiện sau đợt ngưng nâng lãi suất hồi tháng 6, vậy thì Fed tăng thêm lãi suất là phục vụ cho mục tiêu gì? Khi tân Tổng thống Mỹ chưa rõ thuộc Đảng Dân chủ hay Cộng hòa, mức lãi suất mới sẽ trở thành cú sốc kinh tế cho bản thân nền kinh tế Mỹ, hay đó sẽ màn biểu diễn gây nhiều hối tiếc cho những ai muốn phi Mỹ kim hóa?

Mức tác động tiêu cực của những thay đổi chính sách của ngân hàng trung ương Mỹ đã nhiều lần khiến cho nhà đầu tư khiếp sợ. Chính vì vậy mà trước thềm các đợt họp của Fed thường có áp lực bán ra áp đảo, thoát hàng trên diện rộng mà không có lý do rõ ràng nào từ yếu tố nội tại doanh nghiệp niêm yết hay bản thân thị trường chứng khoán (TTCK). Làm sao quên được tác động như “sóng thần” mà Fed đã tạo ra ở những thị trường mới nổi và cận biên ở những đợt tăng lãi suất trước đây. Trăm ngàn tỷ đồng vốn hóa của mọi loại doanh nghiệp kể cả hạng doanh nghiệp đầu ngành bốc hơi trong trạng thái tê liệt thanh khoản, chỉ còn lực bán giá sàn không ai mua...

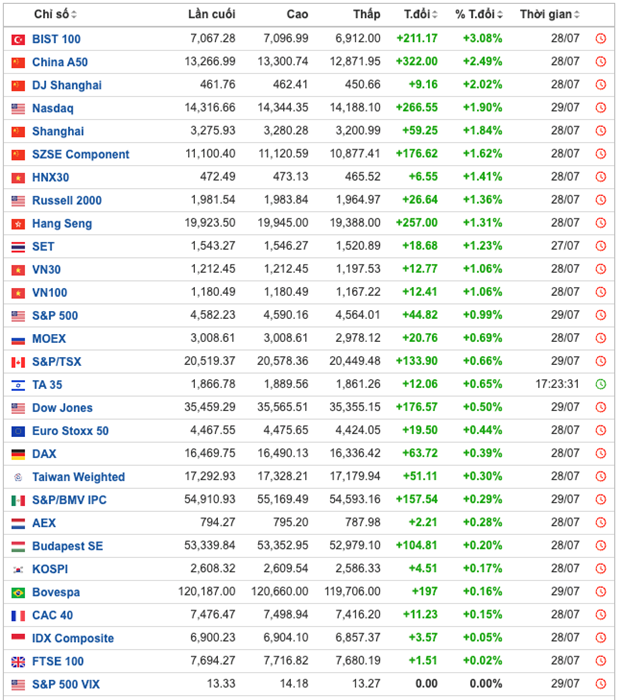

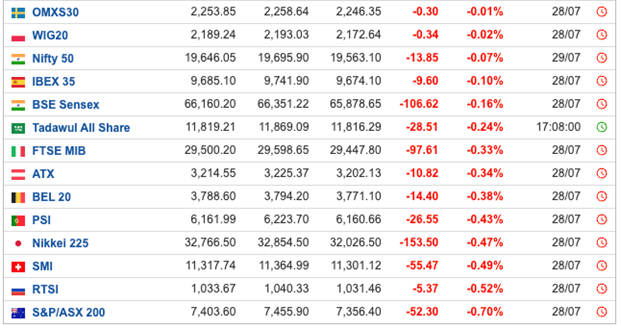

Vậy mà, nhìn lại phản ứng của TTCK thế giới thông qua các chỉ số chứng khoán chính của các quốc gia ngay sau khi Fed công bố nâng lãi suất lần thứ 11 vừa qua sẽ thấy có một thay đổi khá lớn. Lãi suất của Mỹ tăng chẳng những không làm cho TTCK các nước giảm mà sắc xanh tràn ngập không những ở TTCK Việt Nam mà nhìn chung ở đa số quốc gia trên thế giới, đáng lưu ý 42.9% trong nhóm chỉ số tăng đạt mức tăng mạnh trên từ 1% đến khoảng 3%.

TTCK bất ngờ tăng mạnh khi Fed tăng lãi suất

Đón nhận “tin dữ” về việc Fed tiếp tục nâng lãi suất sau 1 đợt ngừng nâng ở tháng 6, cụ thể có 65.1% các quốc gia đóng cửa phiên giao dịch ngày 28/07 tăng so với ngày trước đó, 2.3% đứng yên không tăng giảm, và chỉ 32.6% chỉ số của các quốc gia đóng cửa giảm.

Đáng lưu ý, so sánh phe tăng và phe giảm cũng thấy sự khác biệt đáng kể, vì nhóm quốc gia có chỉ số chứng khoán tăng không những áp đảo về mặt số lượng, mà tới 42.9% trong nhóm tăng đó có mức tăng mạnh trên 1%, thậm chí là tăng trên 2%. Trong khi đó chẳng có quốc gia nào được ghi nhận có mức giảm của chỉ số trên mức 1%. Ngược lại, tới 85% trong nhóm giảm có mức giảm ít hơn 0.5%, điều này có thể lý giải là mức giảm bình thường của một TTCK theo yếu tố nội tại của từng quốc gia, của doanh nghiệp trong từng nhóm ngành chứ không phải do ngoại tác từ thay đổi chính sách tiền tệ của Fed.

Dưới đây là mức tăng giảm chi tiết của những chỉ số chính của các quốc gia trên thế giới được ghi nhận ở phiên giao dịch ngay sau khi Fed công bố mức tăng lãi suất mới.

Các chỉ số chứng khoán của nhóm các quốc gia được ghi nhận tăng áp đảo so với nhóm giảm, đáng lưu ý có 42.9% trong nhóm tăng này có mức tăng mạnh trên 1%.

Trái ngược với nhóm chỉ số tăng, trong nhóm chỉ số giảm không có chỉ số chứng khoán nào được ghi nhận mức giảm trên 1% sau khi Fed tăng lãi suất.

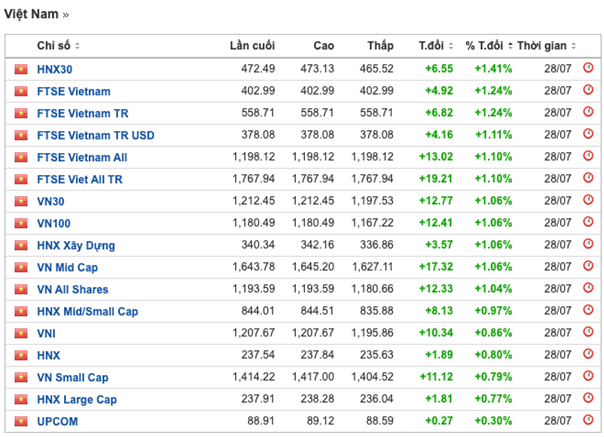

Tại Việt Nam, TTCK đóng cửa phiên cuối tuần đầy cảm xúc khi một lần nữa cả 2 chỉ số chính là VN-Index và VN30 đều vượt con số tâm lý 1,200 điểm với mức tăng khá mạnh ở mọi chỉ số, sắc xanh bao phủ trên diện rộng

Sắc xanh bao phủ trên diện rộng sàn chứng khoán Việt Nam sau khi Fed tăng lãi suất.

Vì sao TTCK thay đổi phản ứng trước động thái của Fed?

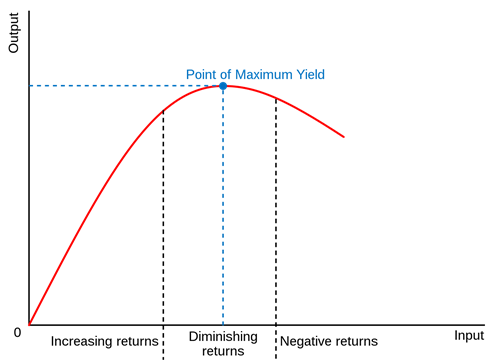

Quan hệ trái chiều của mức tăng của lãi suất Mỹ và mức giảm trên TTCK đã phổ biến, quan hệ này được duy trì không phải chỉ ở những đợt tăng lãi suất hậu COVID-19, mà cả ở những đợt trước đó ở những chu kỳ kinh tế khác. Nhưng lần này, phản ứng đã thay đổi chuyển từ quan hệ nghịch biến sang đồng biến không phải chỉ ở đơn phương Việt Nam mà trên diện rộng quốc tế. Quy luật hiệu suất giảm dần có thể áp dụng để giải thích cho sự thay đổi phản ứng này. Bởi với những đợt đầu Fed tăng lãi suất, dòng tiền quốc tế sẽ bị cuốn hút quay về Mỹ, rời những TTCK mới nổi và cận biên lúc ấy đang giao dịch ở mức cao nhiều rủi ro. Vốn quay về Mỹ nhằm để hưởng lợi tức cao hơn đi cùng rủi ro thấp

Hình minh họa quy luật hiệu suất giảm dần. Biến số ở trục tung và hoành có quan hệ đồng biến cho đến một điểm cực độ (point of maximum) thì đảo chiều thành nghịch biến. Và đi kèm với sự đảo chiều của nghịch biến sang đồng biến đó là hiệu suất cũng đảo từ tăng dần sang giảm dần. Ghi chú: Output (đầu ra); Input (đầu vào); Increasing returns (lợi suất tăng dần); Diminishing returns (lợi suất giảm dần); Negative returns (lợi suất giảm dần); Point of Maximum yield (điểm năng suất tối đa).

Nói về quan hệ giữa lãi suất và tỷ lệ lạm phát của Mỹ thì lại lộ ra một dấu chấm hỏi. Bởi cuộc chiến chống lạm phát cũng đang diễn ra ở nhiều quốc gia, do đó Fed liên tục nâng cao lãi suất không mang lại nhiều thắc mắc. Nhưng sau 10 đợt liên tiếp nâng lãi suất tình hình lạm phát của Mỹ đã cải thiện rõ nét. Vấn đề là ở chỗ, khi Fed ngưng tăng lãi suất trong tháng 6 vừa qua thì chỉ số lạm phát của Mỹ vẫn tiếp tục giảm, vậy thì Fed nâng lãi suất lần thứ 11 lên mức cao nhất trong 22 năm chưa chắc là để phục vụ cho mục tiêu kiểm soát lạm phát.

Như vậy thì câu hỏi đặt ra chẳng lẽ kiểm soát lạm phát không phải là nguyên nhân chính của việc tiếp tục tăng lãi suất? Hay là mức lãi suất hiện tại đạt tới mức cao nhất trong vòng 22 năm qua của Mỹ đã đạt đến “point of maximum” là điểm cực độ của hiệu suất? Bởi lãi suất tăng cao thì lạm phát giảm, nhưng đến một mức lãi suất cao “dư thừa” thì nó sẽ mang lại vấn đề cho an toàn thanh khoản hệ thống ngân hàng Mỹ, cũng như khó khăn cho đối tượng có nhu cầu vay vốn ở Mỹ. Và dấu hiệu đầu tiên cũng đã xuất hiện ngay sau sự kiện nâng lãi suất lần thứ 11, nước Mỹ cũng đón nhận thông tin không vui về ngân hàng thứ 5 tại Mỹ sụp đổ chỉ trong năm nay 2023. Cụ thể, ngân hàng Heartland Tri-State tại Kansas đã thông báo mất khả năng thanh toán vào ngày 28/07, trở thành ngân hàng thứ 5 tại Mỹ phải đóng cửa.

Còn nếu xét về quan hệ giữa lãi suất và giá trị đồng Mỹ kim thì có lẽ sẽ dễ thấy rõ hơn “ý đồ” của Fed. Giá USD trên thị trường quốc tế trong tuần vừa qua tính từ ngày 24 đến 28 tháng 7 đã duy trì đà tăng, Chỉ số Đô la Mỹ tăng 0.62 điểm sau 1 tuần, lên 101.7 điểm. Đồng USD là phương tiện lưu trữ giá trị của rất nhiều quốc gia, chứ không phải chỉ đơn giản là đồng tiền fiat Mỹ. Trước những nỗ lực phi đô la hóa của liên minh nhiều quốc gia như Nga, Ấn Độ, Trung Quốc… sau những “tì vết rạn nứt” trong quan hệ đa phương để lại từ chiến tranh thương mại Mỹ - Trung.

Fed không thể chỉ đơn giản kiểm soát lạm phát mà điều chỉnh lãi suất Mỹ, mà họ phải nâng giá trị đồng Mỹ kim nhằm làm lung lay ý định từ bỏ một loại tiền tệ có giá trị tăng trưởng theo thời gian. Phải chăng Fed muốn chứng tỏ rằng USD một loại tiền tệ luôn được bảo vệ giá trị, ngay cả khi việc bảo vệ giá trị của đồng đô la Mỹ phải đánh đổi bằng sự mất thanh khoản của một số ngân hàng tại Mỹ, hay giảm tốc phát triển kinh tế nội địa Mỹ.

Trước thềm bầu cử Tổng thống Mỹ, còn quá sớm để NĐT có thể thấy đâu là hướng đầu tư vững bền và sinh lợi tại Mỹ. Ví dụ dễ thấy nhất nếu phe của cựu Tổng thống Trump đắc cử nhiệm kỳ tới, thì ngành năng lượng xanh, hay các dự án cải thiện biến đổi khí hậu sẽ không được quan tâm như thời Tổng thống Biden, cựu Tổng thống Obama, mà thay vào đó, ngành dầu khí của Mỹ sẽ được khởi sắc. Tân Tổng thống Mỹ sắp tới một khi chưa rõ ràng là phe Dân chủ hay Cộng hòa thì khó để mà xác định dòng tiền đầu tư vào Mỹ nên đi theo hướng nào, dòng vốn có rời thị trường mới nổi quay về Mỹ thì cũng tạm thời phải chờ những định hướng chính trị mới. Do đó lãi suất tại Mỹ có tăng thêm một chút sau đợt nâng thứ 11 vừa qua, dù cao ngất ngưởng nhưng không quá nhiều so với đợt nâng mới đây. Và hơn thế nữa, câu hỏi đặt ra là lãi suất cao chót vót trong vòng 22 năm vừa qua này sẽ duy trì được bao lâu, ngắn hay dài hạn? Và có bao nhiêu ngân hàng Mỹ sẽ nối đuôi nhau mất thanh khoản? Vậy thì cái lợi từ lãi suất cao hơn 1 chút và cái rủi ro sinh ra cái nào đang gia tăng mạnh hơn? Trong khi đó, một số TTCK ở một số quốc gia khác đã điều chỉnh khá mạnh suốt 1 năm vừa qua, đang đi vào đà hồi phục, cho nhiều cơ hội có thể đong đếm rõ ràng hơn là tại Mỹ.

Cả 3 loại quan hệ: (1) giữa mức tăng lãi suất và giảm của TTCK trong và ngoài nước Mỹ; (2) giữa tăng lãi suất và giảm lạm phát nội tại Mỹ; (3) tăng lãi suất và tăng giá trị USD-Index trên thị trường thế giới đều đang trào dâng tới “point of maximum” đi kèm với những biến đổi khó đoán chờ đợi vị tân Tổng thống của nước Mỹ sắp tới khiến cho lãi suất mới của Fed không còn tác động như trước đây. Và sự đảo chiều trong những mối quan hệ này gợi mở ra dự đoán cho những đợt tăng lãi suất sắp tới (nếu có) thì cũng chẳng khiến cho TTCK trong hay ngoài nước Mỹ nao núng giảm nữa. Bởi sau bao nhiêu lần chịu “cú đấm” lãi suất của Fed, ngân hàng trung ương của các nước ngoài Mỹ cũng đã có “đối kế” để bảo vệ TTCK và hệ thống tài chính của quốc gia mình. Mà ngược lại, nếu Fed đưa ra quan điểm về việc lãi suất Mỹ đã đạt đỉnh mới là thời điểm có nhiều tác động kiểu mới đối với chính sách tiền tệ của các quốc gia bên ngoài nước Mỹ, cũng như phản ứng của dòng vốn và nhà đầu tư trên TTCK.