TTCK Việt Nam đang trải qua xu hướng vận động kém tích cực với áp lực bán chi phối và hiệu ứng Call margin, bán giải chấp đang tiếp tục gây sức ép đến sự vận động chung. Trong khi đó, lực cầu mua vào yếu ớt hay dòng tiền vẫn chưa có động thái chủ động tham gia vào thị trường, hỗ trợ nâng đỡ, cân bằng trong giao dịch.

Vậy, điều gì đang diễn ra?

Chúng ta vẫn đang trong môi trường lãi suất thấp và NHNN cũng như NH TMCP đang tích cực hỗ trợ điều chỉnh giảm lãi suất huy động, kéo theo là giảm lãi suất cho vay, kích thích tín dụng tăng trưởng, cải thiện vòng quay tiền. Và với chính sách tiền tệ nới lỏng, luôn là thông tin hỗ trợ rất tốt đối với thị trường chứng khoán, bởi khi đó, một lượng lớn tiền sẽ dịch chuyển vào TTCK, giúp thị trường tăng điểm tích cực.

Thế nhưng, thị trường giai đoạn này đã phản ánh ngược lại điều đó. Tại sao vậy?

Một mối quan tâm không hề nhỏ muốn biết các lý do. Và ngày hôm nay, ở góc độ cá nhân, tìm hiểu và phân tích, muốn chia sẻ góc nhìn này một cách khách quan nhất, dựa trên những dữ liệu thực tế để cùng nhìn nhận diễn biến của thị trường đang phản ánh vấn đề gì.

Sự giảm giá của thị trường phản ánh sự thay đổi cơ bản của nền kinh tế

Vấn đề 1: Tỷ giá

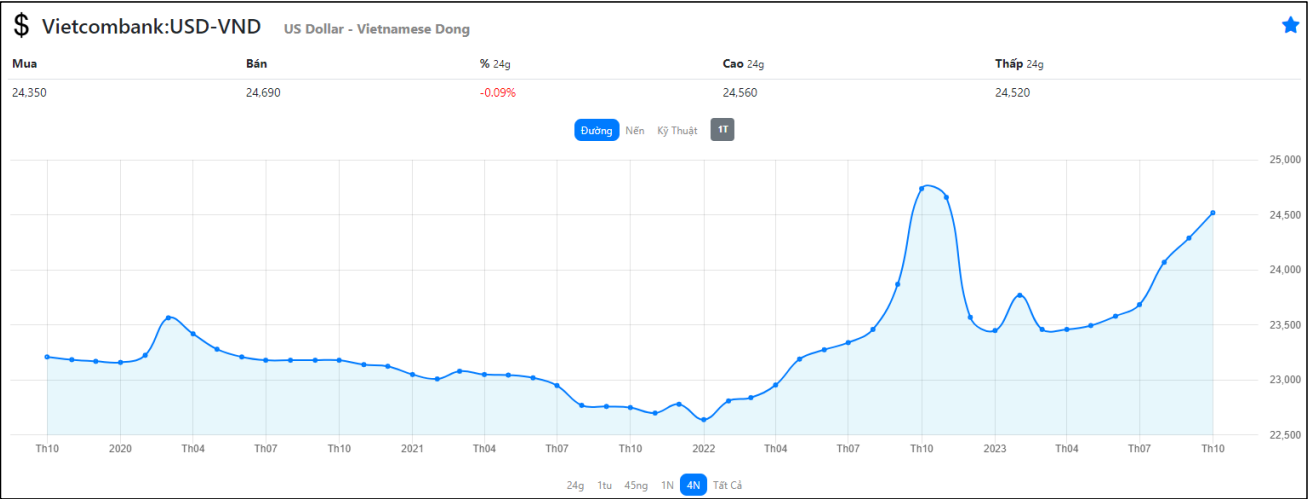

Tỷ giá đang có những bước leo thang rất mạnh kể từ tháng 7 tới nay, tiệm cận mức đỉnh lịch sử thiết lập vào tháng 10/2023. Đây là một vấn đề lớn bởi Việt Nam là nền kinh tế mở, với kim ngạch Xuất nhập khẩu lớn gần gấp đôi GDP (730 tỷ USD trong năm 2022), với 17 hiệp định thương mại tự do song phương và đa phương. Chính vì vậy, kiểm soát tỷ giá ổn là vấn đề trọng tâm, để hỗ trợ kinh tế phát triển bền vững.

Với việc tỷ giá tăng lên, chắc chắn sẽ ảnh hưởng không nhỏ đến hoạt động thương mại và phát triển của Việt Nam.

Lý giải Tỷ giá tăng:

1. Chỉ số đô la Mỹ tăng lên trở lại sau khi chỉ số lạm phát của Mỹ vẫn chưa được kiểm soát tốt nhất và Cục Dự trữ liên bang Mỹ (FED) sẽ tiếp tục duy trì mặt bằng lãi suất ở mức cao và bỏ ngỏ khả năng sẽ còn tăng thêm 1 lần lãi suất nữa vào kỳ họp tháng 11 hoặc tháng 12

2. Nhu cầu USD tăng mạnh cuối năm để thanh toán đơn hàng nhập khẩu gia tăng cho mùa sản xuất cuối năm: dịp Giáng sinh, Tết, … Và nhu cầu thanh toán công nợ,… Điều này cũng gây sức ép lên vấn đề tỷ giá tăng lên

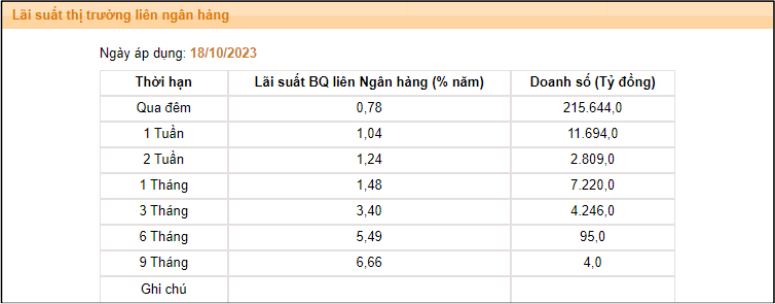

3. Chênh lệch lãi suât USD và VND (HM:VND) trên thị trường liên ngân hàng tạo ra áp lực đầu cơ tỷ giá mạnh, các Ngân hàng và Doanh nghiệp có xu hướng găm giữ USD nhiều hơn nhằm mục đích kinh doanh chênh lệch giá, và qua đó tác động đến sự gia tăng của tỷ giá.

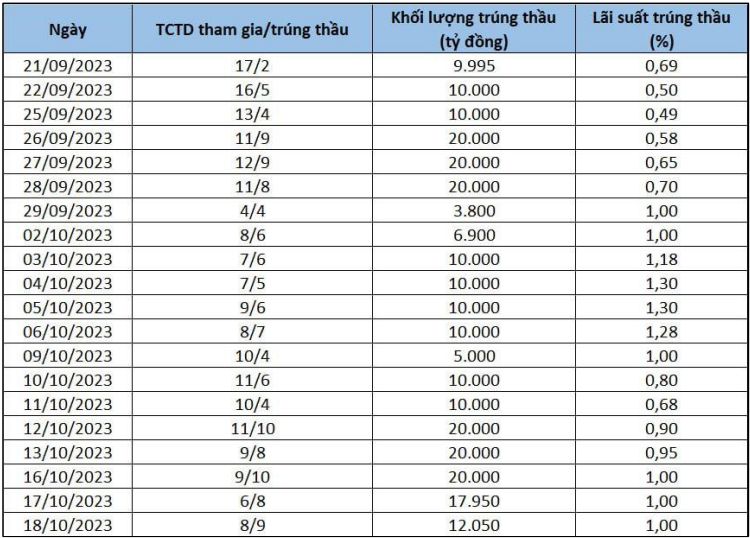

Một vấn đề khác, chúng ta cũng đang thấy được, Dollar Index có dấu hiệu chững lại trong 2 tuần trở lại đây, nhưng tỷ giá vẫn tăng. Điều đó chứng tỏ tỷ giá leo thang là do vấn đề trong nước nhiều hơn. Mặc dù, NHNN liên tục hút ròng hơn 250 ngàn tỷ thông qua kênh phát hành tín phiếu kỳ hạn 1 tháng, thế nhưng tỷ giá vẫn đang ở mức cao.

Việc hút tiền về thông qua thị trường liên ngân hàng nhằm mục đích đẩy lãi suất VND lên cao hơn (lãi suất VND kỳ hạn 1 tháng đã tăng lên 1.5%), nhằm thu hẹp chênh lệch lãi suất giữa USD và VND, qua đó hạn chế tình trạng đầu cơ tỷ giá.

Trong bối cảnh thanh khoản ở hệ thống ngân hàng đang dư thừa, nếu tỷ giá tiếp tục gia tăng, NHNN sẽ ưu tiên và mạnh tay hơn trong việc hút tiền qua kênh thị trường mở thay vì bán USD ra như năm 2022 (bởi dự trữ USD chưa phục hồi đủ nhiều và có giới hạn). Trường hợp tỷ giá tăng quá mạnh,nNgoài 2 phương án trên, NHNN có thể sẽ dùng tới biện pháp khác như nới biên độ và phương án cuối cùng là tăng lãi suất trở lại.

Trên thị trường chứng khoán, tỷ giá tăng cũng đang là nguyên nhân chính tạo ra áp lực bán ròng của các NĐT nước ngoài, bao gồm các quỹ đầu tư ở Mỹ, châu Âu và Hàn Quốc. Và khi bán ròng, các cổ phiếu thuộc nhóm VN30 sẽ bị bán nhiều nhất – sức ép điều chỉnh từ cổ phiếu lớn đã ngăn cản những nỗ lực phục hồi, đồng thời dẫn đến hiệu ứng lan tỏa đến tâm lý bán ra ở các cổ phiếu khác.

Đây chính là sự quan ngại và kỳ vọng của NĐT đang giảm xuống với bức tranh tỷ giá như vậy.

Vấn đề 2: Lạm phát

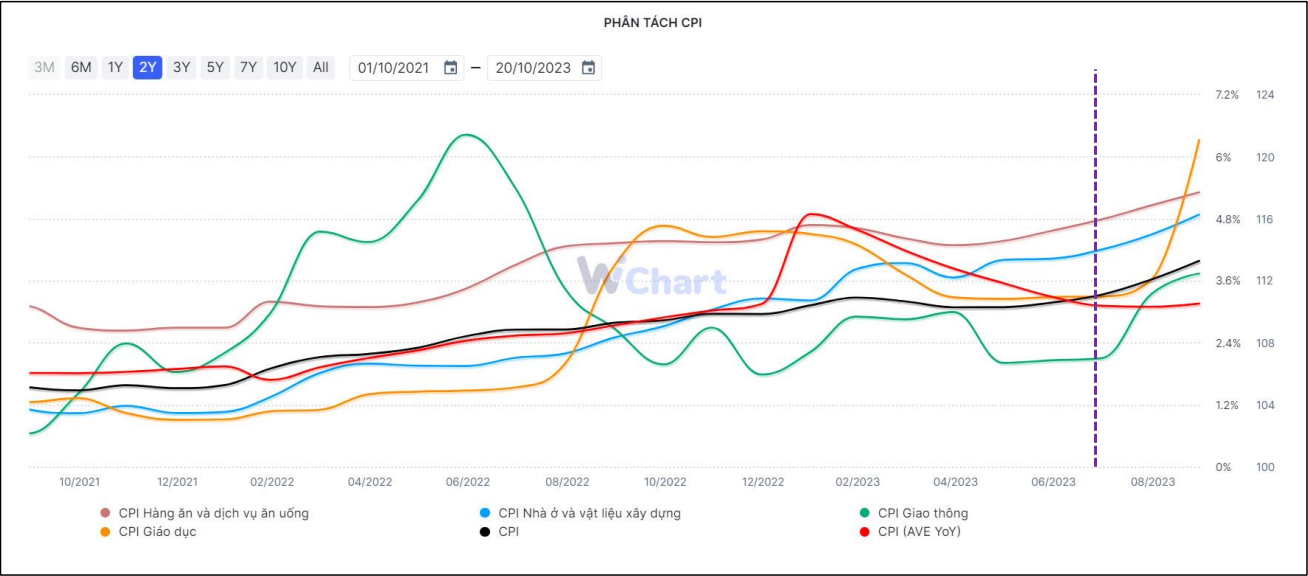

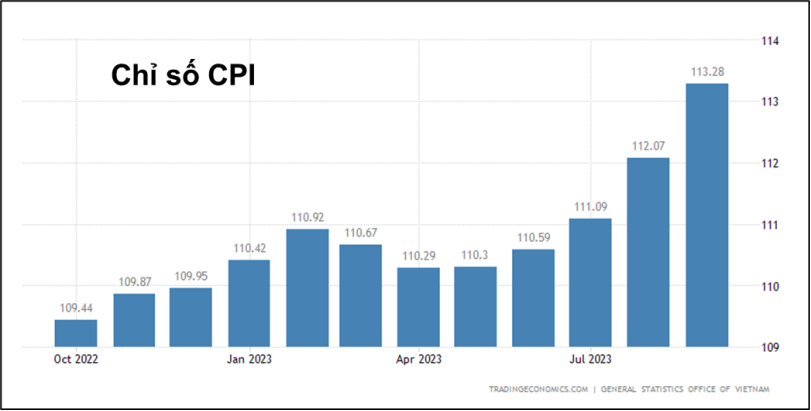

Mặc dù năm 2023, lạm phát hoàn toàn kiểm soát và nằm trong mục tiêu của Chính phủ đặt ra dưới 4.5%, thế nhưng dấu hiệu lạm phát có chiều hướng gia tăng trở lại trong các tháng cuối năm và đầu năm sau, đang là mối quan tâm chính của các nhà điều hành chính sách.

Kể từ tháng 7, CPI (màu đen) đã có dấu hiệu tăng lên bởi sự gia tăng của:

- Giá xăng dầu (màu xanh lá) trong tháng 7-8,

- Chi phí giáo dục (màu cam) trong tháng 9,

- Các loại dịch vụ khác: Nhà ở, VLXD (màu xanh dương), hàng ăn uống (màu nâu xẫm), …

Điều này đang thể hiện mức giá tiêu dùng trong các tháng cuối năm nay và đầu năm sau dự kiến sẽ tăng cao hơn so với cùng kỳ, qua đó sẽ kéo CPI tăng mạnh ngay từ đầu năm 2024 (dự kiến trên mức 4.5%).

Đây sẽ là vấn đề chính mà Chính phủ, NHNN hết sức quan tâm trong năm 2024, mà vừa qua, thống đốc NHNN cũng đã lên tiếng về mối quan ngại này.

Khi lạm phát tăng lên nhanh chóng, trong khi chính sách tiền tệ đang nới lỏng, lãi suất huy động hạ xuống mức rất thấp, sẽ khiến cho lãi suất thực co hẹp về 0 (Lãi suất danh nghĩa = Lãi suất thực + Lạm phát), điều này sẽ gây ra rủi ro rất lớn đến sự phát triển của nền kinh tế, bởi huy động sẽ gặp nhiều khó khăn, người dân và doanh nghiệp không đi gửi tiền, mà không huy động được thì không thể cho vay được.

Muốn kiểm soát lạm phát, thông thường phải biết được nguyên nhân lạm phát đến từ đâu và từ đó đưa ra giải pháp phù hợp. Một trong những giải pháp thông dụng và được dùng nhiều nhất, đó là tăng lãi suất.

Chắc chắn, khi tăng lãi suất là một tín hiệu không tốt đối với Thị trường chứng khoán. Và thị trường vừa qua đang phản ánh sự kỳ vọng của NĐT về vấn đề lạm phát và thắt chặt chính sách tiền tệ sẽ sớm xảy ra.

Vấn đề 3: Kinh tế vĩ mô Thế giới đứng trước nhiều biến số

Chiến sự Isarel - Palestine

Với 1 quốc gia nhỏ, đang bị cấm vận nhiều mặt, đặc biệt là quân sự, nhưng vẫn có được một lượng lớn vũ khí, đạn dược và chủ động bắn vào Isarel lượng lớn tên lửa mà không có cảnh báo trước. Câu hỏi đặt ra: Tại sao Palestine lại táo bạo như vậy ?, và lấy đâu lượng lớn vũ khi để tấn công như vậy?

Phải có 1 thế lực lớn mạnh hẫu thuẫn, và đây không đơn giản chỉ là cuộc xung đột vũ trang giữa 2 quốc gia đã có hiềm khích từ lâu, mà rộng hơn, chính là căng thẳng địa chính trị giữa các nước lớn, với Mỹ ủng hộ Isarel và Iran ủng hộ Palestine. Nói một cách khác, Mỹ và Iran đang “mượn chiến trường” để gây sức ép với nhau về vấn đề hạt nhân, dầu khí, kinh tế, an ninh, …

Qua đó, sẽ khiến dòng vốn đầu tư trên thế giới dịch chuyển sang xu hướng thận trọng và an toàn hơn.

Đường cong lợi suất đảo nghịch

Đường cong lợi suất đã đảo ngược, cảnh báo về một cuộc suy thoái tiềm ẩn.

Đường cong lãi suất là đồ thị biểu hiện mức chênh lệch giữa lãi suất trái phiếu chính phủ (nợ) ngắn hạn và dài hạn của Hoa Kỳ, thường là giữa trái phiếu kỳ hạn 2 năm và kỳ hạn 10 năm.

Thông thường, trái phiếu ngắn hạn thì lãi suất thấp và trái phiếu dài hạn thì lãi suất cao do biến động trong dài hạn khó lường hơn, rủi ro lớn hơn, và vì vậy đòi hỏi lợi suất cao hơn để bù đắp cho rủi ro gánh chịu.

Kể từ thời điểm tháng 3/2022, khi FED tăng lãi suất lần đầu, lợi suất trái phiếu của Mỹ cũng đã tăng lên ở các kỳ hạn. Và khi FED càng tăng lãi suất, tiềm ẩn nhiều rủi ro cho nền kinh tế trong dài hạn với chi phí vốn dần trở nên cao hơn, điều này khiến cho lợi suất dài hạn (10 năm) cũng tăng lên nhanh chóng. Đến tháng 11/2022, đường cong lợi suất đảo ngược khi lợi suất trái phiếu ngắn hạn (3 tháng – màu xanh lá) cao hơn lợi suất trái phiếu dài hạn (10 năm – màu xanh dương), chứng tỏ NĐT cũng đang rất quan ngại về sự ổn định của kinh tế trong tương lai gần.

Trong quá khứ, những lần lãi suất kỳ hạn ngắn cao hơn kỳ hạn dài luôn là những cảnh báo sớm về rủi ro kinh tế đang tiềm ẩn nhiều bất ổn, như: năm 2000 với khủng hoảng bong bóng Dotcom, hay 2007 với khủng hoảng kinh tế thế giới, và năm 2020 với covid 19. Thời điểm hiện tại, đang có nhiều câu chuyện bất lợi đối với sự phát triển kinh tế thế giới trong bối cảnh lạm phát cao, lãi suất tăng và kinh tế tăng trưởng chậm.

Mặt khác, một khi lãi suất trái phiếu tăng cao, sẽ làm cho giá của trái phiếu giảm xuống. Với các Ngân hàng đầu tư hàng đầu, trái phiếu là loại chứng khoán được mua nhiều nhất bởi tính an toàn, ổn định, nhưng khi những bất ổn hiện tại xảy ra, thì những khoản đầu tư đó đang trở nên thua lỗ, gây ra làn sóng bán tháo trái phiếu ở các nước phát triển trong thời gian vừa qua. Các Ngân hàng sẽ phải trích lập dự phòng, ghi nhận khoản lỗ trong báo cáo tài chính. Và tác động đế sự kỳ vọng của giới đầu tư về kết quả kinh doanh, ảnh hưởng tới trạng thái giao dịch trở nên xấu đi trên TTCK

Bối cảnh kinh tế vĩ mô Thế giới đang còn quá nhiều ẩn số, có tính chất bất ổn và khó lường. Điều này ảnh hưởng không nhỏ đến sự luân chuyển dòng tiền trong thị trường tài chính, và xu hướng tiền đang dịch chuyển về nơi có lãi suất cao hơn.

Sự vận động tiếp theo của thị trường

Chúng ta không đoán thị trường sẽ đi về đâu nếu không có cơ sở phân tích, đánh giá. Thị trường giảm, chắc chắn là có nguyên nhân của nó, và như phân tích ở trên, yếu tố cơ bản của nền kinh tế Việt Nam đang chưa có sự lạc quan tích cực, đối mặt với nhiều vấn đề: tỷ giá hay lạm phát, xa hơn là chính sách tiền tệ thắt chặt.

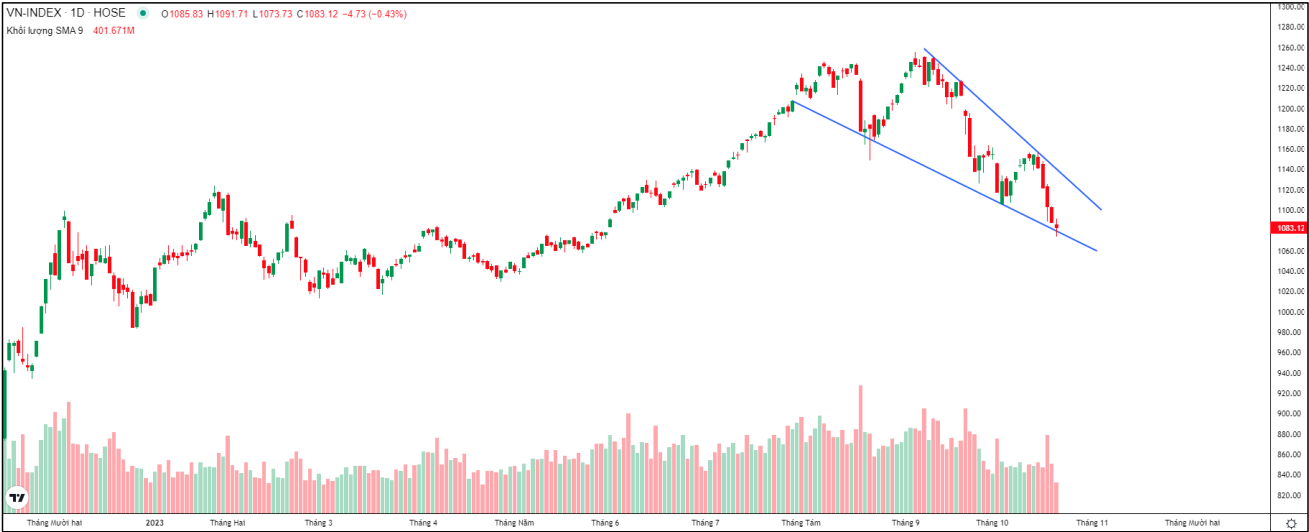

Dòng tiền lớn, dòng tiền thông minh đã đi trước, nhìn lại cách thị trường phân phối 2 đỉnh trong vòng 3 tuần với những phiên bán khối lượng lớn, trong khi những phiên mua vào khối lượng thấp hơn. Và bây giờ, thanh khoản loanh quanh 13-14 ngàn tỷ/phiên nhưng rất dễ giảm mạnh, đơn giản là không có dòng tiền lớn nâng đỡ cho dù giá đã giảm về lại nền giá tháng 4-5.

Vậy thì mức chiết khấu hiện tại là chưa đủ hấp dẫn khi thị trường và kinh tế còn đang nhiều thách thức

Trong ngắn hạn, với sự vận động trong phạm vi cây nêm hướng xuống, nhiều khả năng thị trường sẽ sớm có nhịp bật hồi, và trong trường hợp bứt phá khỏi đường xu hướng giảm bên trên, thị trường sẽ tiếp tục phản ánh yếu tố cơ bản của nền kinh tế với trạng thái đi ngang tích lũy (sideway) hoặc sideway up (đi lên từ từ). Ngược lại, thị trường, việc thủng cạnh dưới sẽ tiếp tục gây ra áp lực điều chỉnh tiếp theo với hỗ trợ quanh 1,030-1,050 điểm là nền tích lũy của thị trường từ đầu năm.

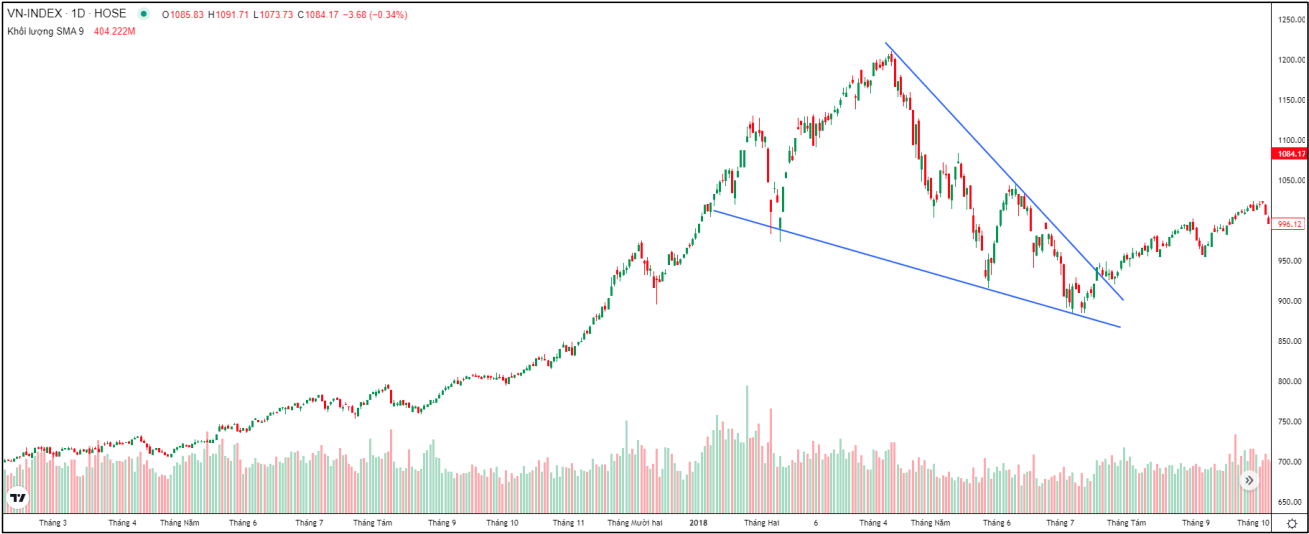

Ví dụ về sự vận động của Vn-Index trong mô hình cây nêm hướng xuống sau khi tạo đỉnh năm 2018.

Dòng tiền sẽ chưa tham gia mạnh vào thị trường chứng khoán, thay vào đó có sự phân hóa cục bộ và luân chuyển giữa các nhóm

Thông tin được cung cấp cho các nhà đầu tư và nhà giao dịch chứng khoán nói chung không liên quan đến mục tiêu đầu tư, hoàn cảnh tài chính, kiến thức đầu tư và khả năng hoặc thái độ cá nhân của từng nhà đầu tư đối với khả năng đầu tư hoặc giao dịch của mỗi người. Thông tin thị về thị trường, doanh nghiệp…được cung cấp trên các nền tảng Youtube, bản tin, trang web, Email…không được xem là lời khuyến nghị mua hay bán cổ phiếu nào. Quyết định mua chứng khoán nào hoàn toàn là do bạn tự do quyết định dựa trên sự nghiên cứu của riêng bạn. Các cổ phiếu được đề cập không được coi là khuyến nghị mua hay bán, mà để hỗ trợ nhà đầu tư đưa ra quyết định sáng suốt dựa trên các yếu tố về phân tích kỹ thuật, cơ bản và dòng tiền.